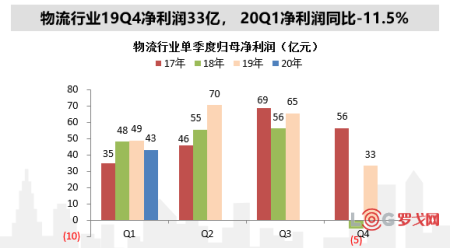

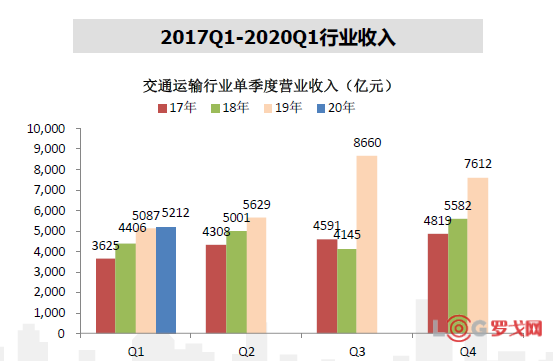

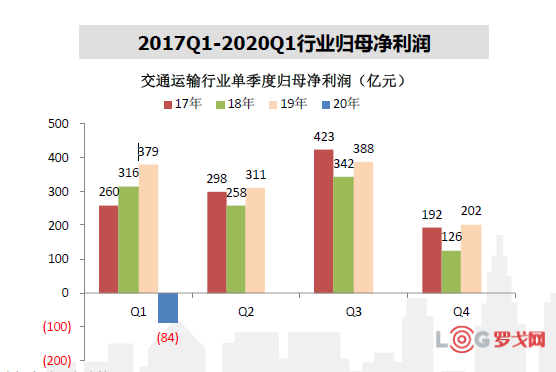

[罗戈导读]2019年全年,交通运输A股上市公司整体收入增长31.4%,归母净利润增长22.9%,其中,航运、物流、航空、港口等行业净利润增速较快。2020Q1,交通运输A股上市公司整体收入增长2.5%,归母净利润下降122.3%,主要由于公共卫生事件冲击,公路、航空、机场等行业受到影响较大,航运、物流、铁路收入维持正增长。

[罗戈导读]2019年全年,交通运输A股上市公司整体收入增长31.4%,归母净利润增长22.9%,其中,航运、物流、航空、港口等行业净利润增速较快。2020Q1,交通运输A股上市公司整体收入增长2.5%,归母净利润下降122.3%,主要由于公共卫生事件冲击,公路、航空、机场等行业受到影响较大,航运、物流、铁路收入维持正增长。

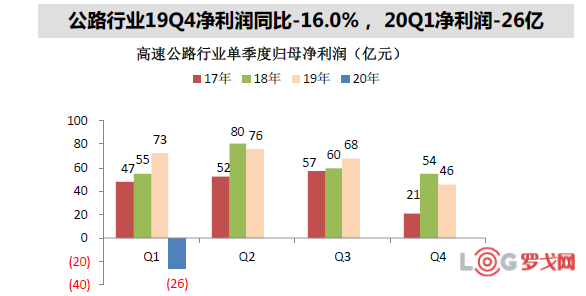

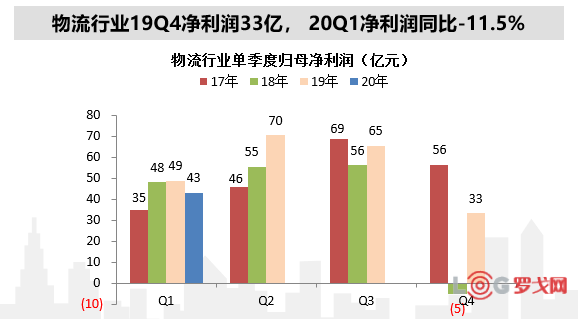

2019年全年,交通运输A股上市公司整体收入增长31.4%,归母净利润增长22.9%,其中,航运、物流、航空、港口等行业净利润增速较快。2020Q1,交通运输A股上市公司整体收入增长2.5%,归母净利润下降122.3%,主要由于公共卫生事件冲击,公路、航空、机场等行业受到影响较大,航运、物流、铁路收入维持正增长。

展望2020Q2,高速板块自5月6日恢复收费,国内复工和需求逐步正常化,高速、铁路、物流等板块有望持续复苏和环比改善。而由于民航“五个一”政策的执行,预计航空机场板块依赖国际航线的部分公司Q2压力依然较大,但国内航线占比高、成本较低的公司可能有望率先恢复。

投资策略

公路板块:短期业绩受政策拖累,关注错杀机会。经济增速下行,高速公路稳健性凸显,业绩成长及确定性角度推荐山东高速、宁沪高速、粤高速。高速公路板块,经济下行中,稳健性凸显。新版《收费公路管理条例》更加市场化,旨在保护股权投资人和债券投资人利益。建议关注近期大幅提高分红率、业绩出现向上拐点、股息率较高的山东高速;高派息政策,业绩稳定增长的宁沪高速;以及股息率有望超6%的粤高速。

快递板块:疫情展现快递民生重要地位,增长空间大且规模化竞争进入后期,头部企业集中趋势加快,推荐电商快递龙头韵达股份和政策利好明显,近期业务量大幅增长的顺丰控股。未来一段时间,预计电商需求受冲击影响小,仍将保持高增长。但特殊时期一线网点稳定性、人员管理难度给快递企业提出很高的要求,这或许是行业加速分化的催化剂。

(1)中长期来看,拼多多和淘宝仍将保持较快增长,预计快递行业未来几年复合增速仍在20%以上,成长空间依然很大。

(2)成本领先是电商快递的决胜因素,成本是电商快递的核心竞争力和决胜因素,决定企业持续提升份额的能力。

(3)上市公司单价与行业背离,且前期排名靠后的公司业务量反弹,以及行业龙头降低派费的传言,证明行业竞争可能进入白热化,后续需要观察激烈竞争是否影响总部利润。但这将进一步加快行业出清并促使龙头集中。

供应链运营板块:提醒关注物产中大、建发股份、厦门象屿、厦门国贸、瑞茂通、易见股份和怡亚通等公司的估值修复及未来可能的主题投资机会。

(1)上述企业经长期调整,股价位于底部,前四家国企PB破净,建发和国贸PE仅5倍;

(2)低估值的原因在贸易类业务重资金属性、应收款和存货周转慢且有减值风险;

(3)供应链服务应用区块链技术后,有望去传统金融属性,降杠杆,降风险,还原物流和商流的能力,提高回报率,并打开盈利空间,并提升估值。(4)供应链龙头企业优势在于,对产业链资源和物流节点掌控及高质量的商业流水价值。

(5)为增强信心,厦门象屿出台了回购计划,物产中大、厦门国贸、瑞茂通和易见股份均出台了股东或高管增持计划。

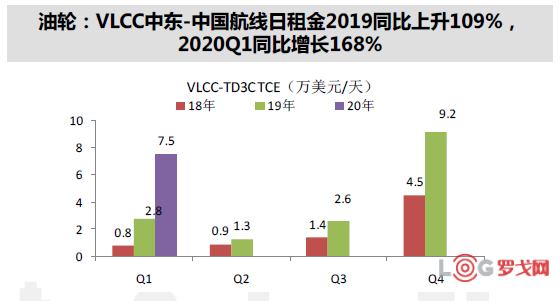

航运板块:短期运价有高位回调压力,中期关注油运周期上行。短期看,OPEC减产会带来原油运输需求下降,但全球公共卫生事件对短期原油需求的巨大负面冲击使得原油价格呈现远期大幅升水的结构,储油需求对VLCC市场形成支撑;中期看,油运供给端优化空间较大,油轮新船交付压力处于历史低位,同时潜在可拆解的老旧船舶较多,若中期需求端不出现持续恶化,周期上行的概率较大。投资者可关注中远海能、招商轮船。

机场板块:短期受冲击影响较大,中期继续关注产能投放+空域放开带来一线机场航空利用率提升的新周期。推荐免税供给持续扩张、卫星厅投产打开利用率提升空间、精品类和国际航线放量有望带来增速回归预期探底回升的上海机场,中期市值空间大;继续看好免税销售额有望持续超预期,在当前位置中长期持有胜率较大的白云机场。

航空板块:危机中孕育着希望,风雨之后是彩虹。航空板块短期行业承压,但利好不断累积(供给收缩+需求后置+油价低位),基本面改善趋势明显,剩者为王。从历史来看疫情后期航空板块弹性较大,三季度行业有望享受到全球油价低位+国内需求已经起来的窗口期,带来较大的盈利弹性。伴随复工加速,关注后期需求回升带来的反弹机会。建议重点关注国内航线占比较高、开启大兴+广州双枢纽战略、航线结构大幅改善、单机盈利弹性大的南方航空;纯空客机队、绝对票价低、管理效率高的春秋航空;模式稳定、业绩保底、国内为主、估值弹性较大的华夏航空;优质时刻持续获取、787运营逐步走出底部、业绩短期弹性大的吉祥航空,首都机场优势地位继续巩固、公商务旅客占比高的中国国航;关注三大航中波音737max最少、上海枢纽优势突出的东方航空。

重点公司盈利预测

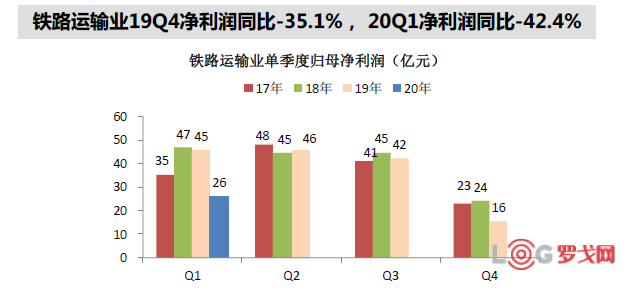

铁路2019年以及2020Q1运营情况

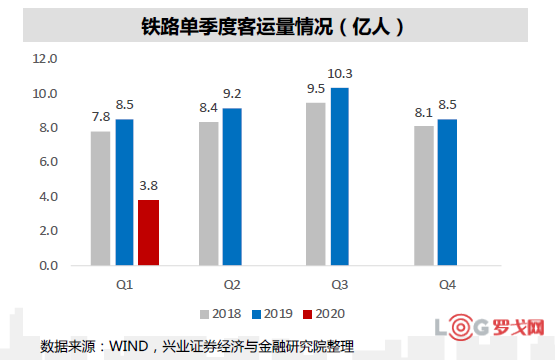

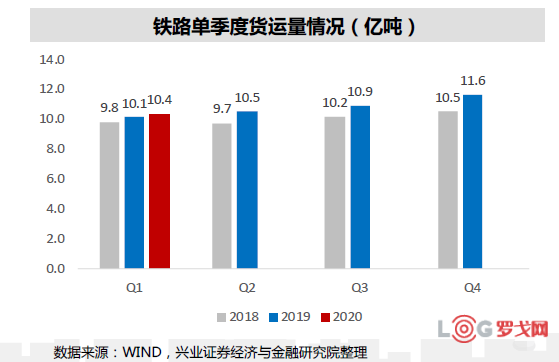

2019年客货运量均保持良好增长势头:2019年,铁路完成客运量36.60亿人次,同比增长8.41%,旅客周转量14707亿人公里,同比增长3.96%;完成货运量43.19亿吨,同比增长7.30%,货运周转量30075亿吨公里,同比增长4.35%。客运量增长主要来自新增高铁逐步贯通带来的路网效应,货运量的增长主要为宏观经济增长带来。

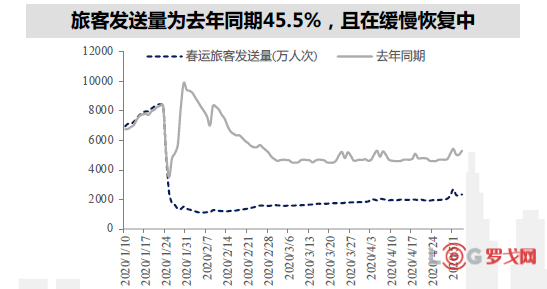

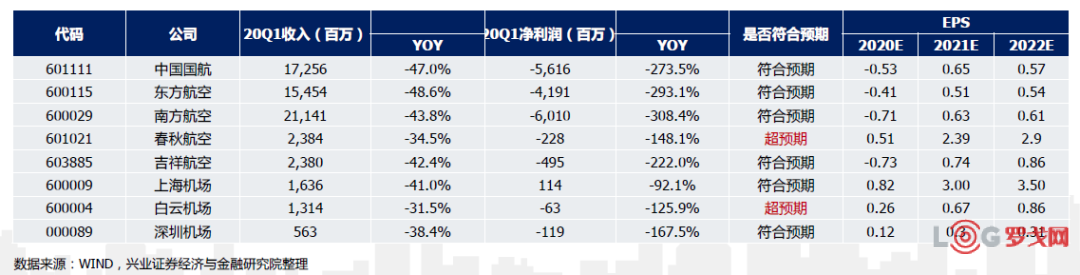

2020Q1铁路客运量受疫情影响下滑明显,铁路货运量依然保持正增长:2020年Q1受疫情影响,铁路完成客运量3.83亿人次,同比降低55.10%,旅客周转量1722亿人公里,同比下降53.26%;完成货运量10.39亿吨,同比增长2.47%,货运周转量6919亿吨公里,同比下降1.75%。目前随着疫情影响逐渐缓解,全国铁路客运量下滑幅度正在不断收窄。

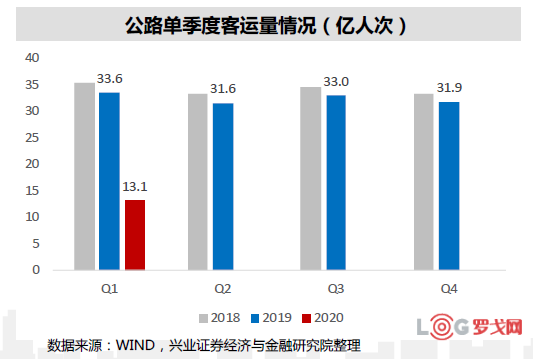

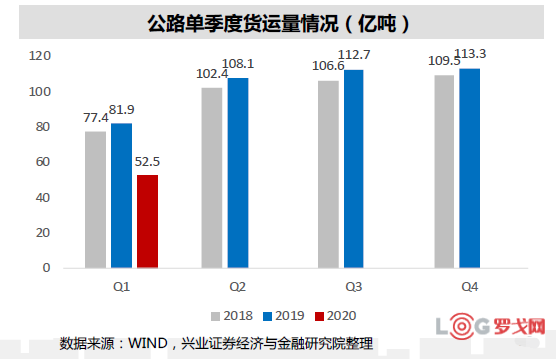

2019年受高铁分流影响、公路客运量下滑,货运量继续增长:2019年,全国公路完成客运量130.13亿人次,同比下降4.68%,旅客周转量8857亿人公里,同比下降4.51%,公路客运量下降主要原因是高铁的分流影响;完成货运量为416.08亿吨,同比增长5.09%,货运周转量74836亿吨公里,同比增长5.10%,受益于经济向好,公路货运量继续稳健增长。

2020Q1受疫情影响,公路客货运量均下滑:2020年Q1公路客运量13.11亿人次,同比降低61.02%,旅客周转量915亿人公里,同比下降60.30%;货运量52.52亿吨,同比降低35.90%,货运周转量9200亿吨公里,同比下降38.23%。同时,全国高速公路自2月17日起免费通行,随着疫情改善,交通部决定于5月6日期恢复收费。此次免费共计80天,预计将影响各主要上市公司2020年扣非利润约30%-50%,后续可能出台延长经营期等方式的补偿措施。

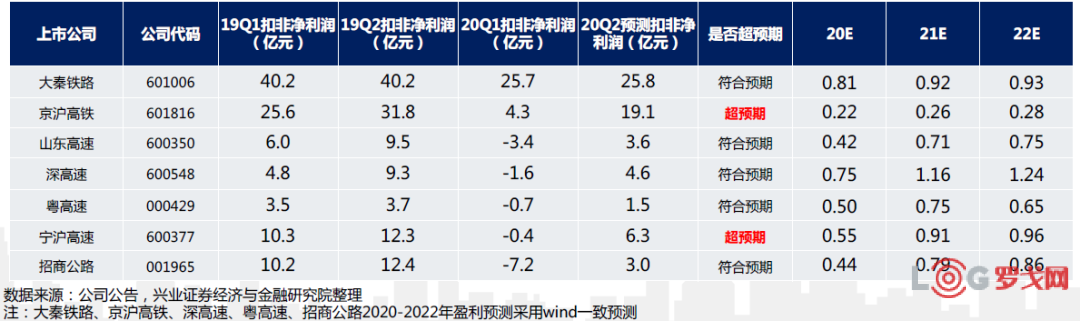

重点公司2019年以及2020年一季报表现

宁沪高速:2019年归母净利润同比下降4.04%,扣非归母净利润增长8.63%,符合预期。通行费收入同比增长4.99%,增速稳健。2020年Q1公司归母净利润为-0.33亿元,受行业免费政策影响收入大幅下降,但成本控制得当,业绩好于行业平均水平。公司采用稳健的高分红派息政策,预计未来几年分红额将保持稳定,股息率稳定且较高。

山东高速:2019年归母净利润同比增长3.39%,扣非增长31.76%,未来随着核心路产济青高速改扩建完成并提价,高速公路主业将进入业绩拐点期。2020年Q1受行业免费政策影响收入大幅下降,导致Q1归母净利润亏损3.2亿,但短期业绩下滑对公司长期估值影响有限。同时公司大幅提升分红率至60%,股息率显著提高,对应未来几年股息率5%-9%,极具吸引力。

粤高速:2019年归母净利润同比下降24.95%,主要原因是佛开和京珠高速受周边路网分流影响收入下降,佛开高速转固但尚未收到延期批复导致折旧增加。2020年Q1公司亏损0.7亿元,原因为受行业免费政策影响收入大幅下降,但短息影响不改公司长期估值,公司分红率70%,目前对应公司2021年业绩股息率高达6%。

大秦铁路:2019年归母净利润同比降低6.02%,主要受市场波动、通道分流等因素影响,核心资产大秦线运量同比下降4.5%。2020年Q1归母净利润同比降低35.83%,主要原因是受疫情影响公司运量同比下滑20%,但3月份起下滑幅度逐步收窄。此外,公司公告拟发行可转债购买资产,同时公布未来3年股东回报计划,同时承诺一般情况下公司每年派发现金股利原则上不低于0.48元/股,股息率为6.7%。

京沪高铁:受益于全线客运量继续保持快速增长,2019年归母净利润同比增长16.48%,体现中国“黄金铁路”强劲盈利能力。2020年Q1归母净利润为3.24亿元,同比降低86.33%,业绩下降主要原因为受疫情影响,客运量显著下降,但下降幅度好于行业平均水平,此外并表京福公司预计增加亏损4亿。

公路铁路20Q2趋势判断

虽然受疫情影响,高速公路、铁路行业公司业绩下滑,但是目前看,高速公路已恢复收费、免费时间短于预期,铁路行业运量下滑幅度也逐步收窄。我们认为高速、铁路板块业绩短期下降对公司长期估值影响有限,中长期看公路铁路板块公司依然具备核心资产的特质,盈利能力强、分红率高、中长期业绩稳健增长。

我们继续推荐业绩稳健、高股息的核心资产标的:山东高速(济青改扩建后量价双升,业绩拐点,分红率提升至60%,股息率高达6%-10%,预期差显著,短期超额收益明显);宁沪高速(核心资产、盈利能力及公司治理优异,历年保持稳健高派息额的政策,建议长期配置);粤高速(改扩建后业绩拐点,高分红率,股息率高);大秦铁路(公告三年股东回报计划,分红不低于0.48元/股,股息率高达6.7% )

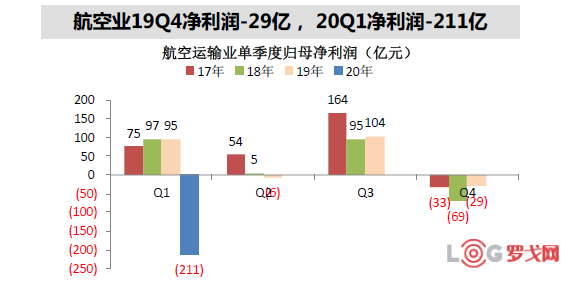

航空20Q1运营情况:受疫情影响,业务量大幅回落

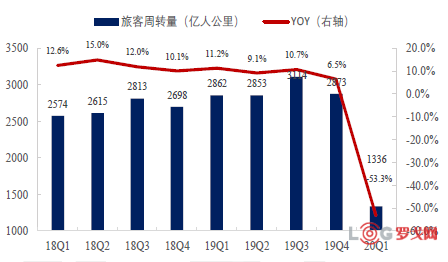

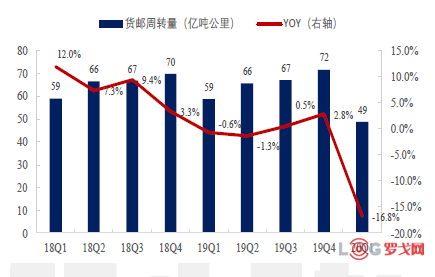

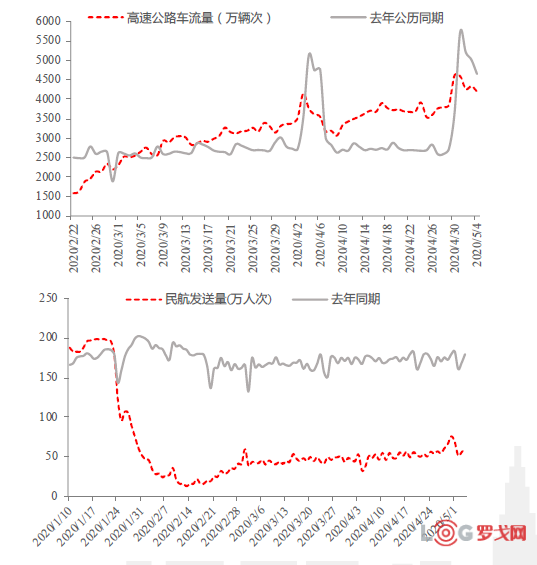

受疫情影响,一季度民航客运业务量大幅回落,货运业务跌幅相对较小。一季度,民航共完成运输总周转量165.2亿吨公里,同比分别下降46.6%,其中旅客周转量1336亿人公里,同比下滑53.3%,货邮周转量49亿吨公里,同比下滑16.8%。分月情况来看,2-3月旅客周转量同比分别下滑83.1%、73.9%,邮周转量同比分别下滑19.4%、23.3%,客运业务3月较2月同比跌幅收窄明显,货运受基数影响,同比跌幅有所扩大,但全货机货运量逆势增长,3月共完成货运量25.3万吨,较去年同期增长28.4%。

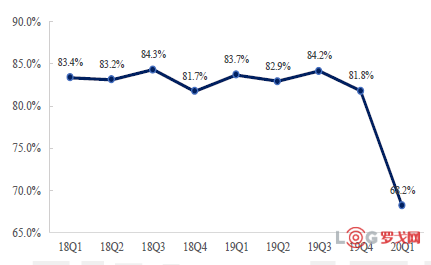

客座率同比大幅下滑。1季度民航客座率为68.2%,同比下滑15.5%,分月情况来看,3月客座率较2月已经有显著提升,环比提升约7pts。

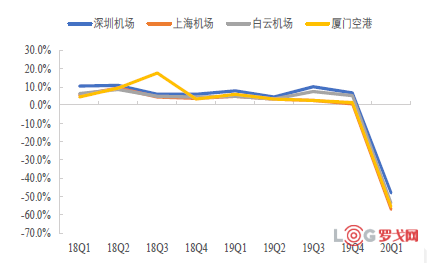

机场20Q1运营情况:主要机场业务量大幅下降,国际航线将持续承压

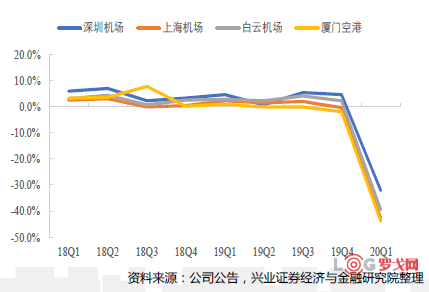

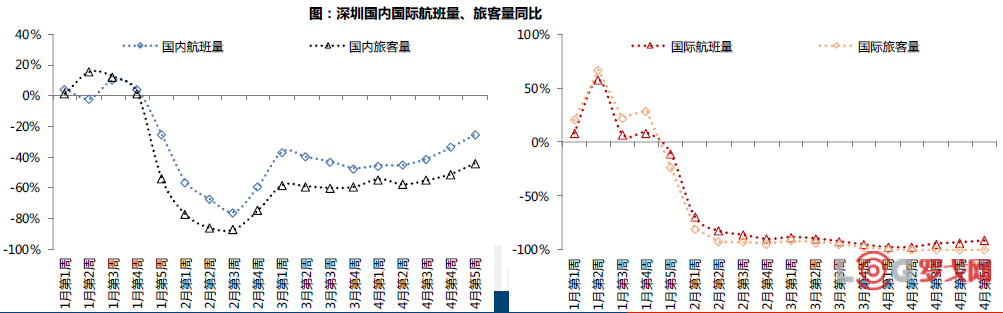

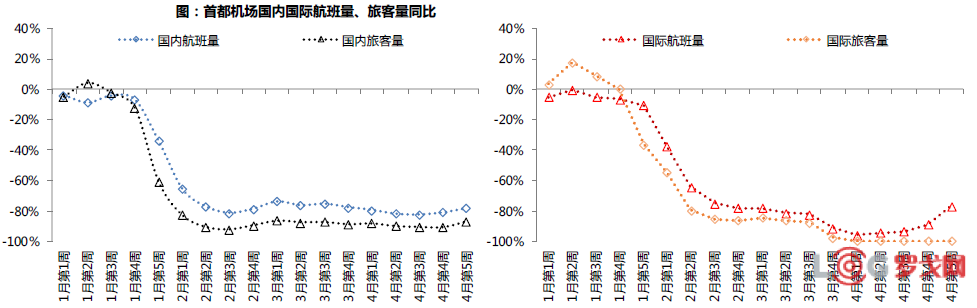

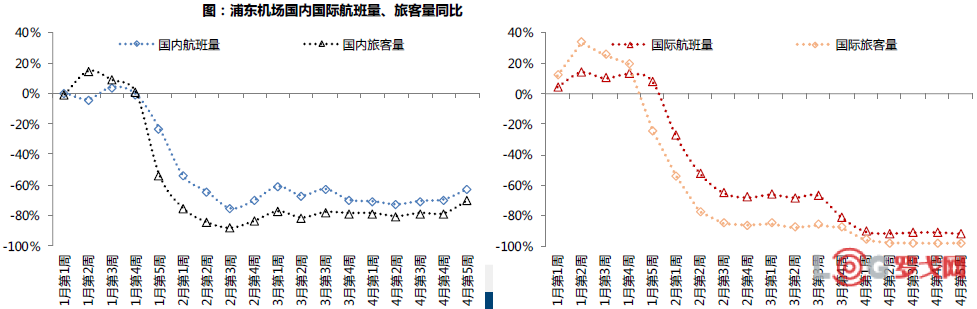

受疫情影响,一季度主要机场业务量同比大幅下降。受疫情影响一季度上海机场、白云机场、深圳机场、厦门空港起降架次同比分别下滑42.5%、39.6%、32.1%、43.9%,旅客吞吐量同比分别下滑57.1%、53.8%、48.1%、55.5%,货邮吞吐量同比分别下滑7.6%、17.7%、2.4%和20.6%。

枢纽机场国际客流和免税销售预计将持续受到疫情不利影响。一季度上海机场、白云机场、深圳机场、厦门空港国际(含地区)旅客量分别为405、205、63和42万人,同比分别下滑57.8%、56.0%、53.5%和54.3%,同时受到入境防疫工作等影响,免税销售同比大幅下降。预计二季度在民航局国际航线“五个一”政策影响下,枢纽机场国际客流和免税销售将将持续受到不利影响。

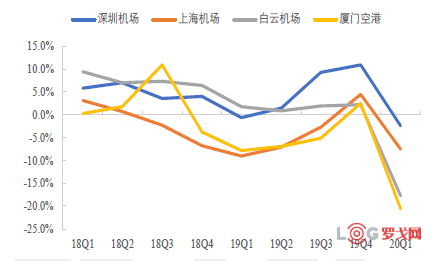

重点公司20Q1表现:春秋航空、白云机场业绩超预期

白云机场:2020年一季度白云机场实现营收入13.14亿元,同比下滑34.58%;归母净利润亏损0.63亿元,19年同期为盈利2.24亿元。受益于收入端的增长、成本端的控制以及一季度的处置广州白云国际物流有限公司股权收益的确认,2019年Q4及20年Q1公司业绩表现总体超预期。

上海机场:受新冠肺炎疫情影响、公司业务量同比大幅下降,同时考虑国际客流和免税销售情况受疫情影响较大,公司2-3月免税销售提成仅按保底的一半确认,业绩同比降幅较大。一季度实现营业收入16.4亿元,同比下滑41.0%;归母净利润0.8亿元,同比下滑94.2%,若剔除投资收益影响,一季度基本实现盈亏平衡。

春秋航空:收益于公司低成本的运行特点,公司运力恢复情况显著好于行业。一季度公司实现营业收入23.84亿元,同比下滑34.5%;归母净利润亏损2.27亿元,19年同期盈利4.75亿元,亏损情况好于预期。

20Q2趋势判断:国内客流有望率先恢复,航空成本压力大幅减轻

预计二季度国内航线将逐步恢复,但受海外疫情形势影响国际航线压力依然较大。受益于国内疫情的控制和国内出行政策的放松,预计未来几个月公司国内航线将较快恢复。但是由于输入风险依然较大,根据民航局政策,国内每家航空公司经营至任一国家的航线只能保留1条,且每条航线每周运营班次不得超过1班;外国每家航空公司经营至我国的航线只能保留1条,且每周运营班次不得超过1班;在抵离中国的航班上采取严格的防控措施,确保客座率不高于75%。受该政策影响,预计主要航企在政策前国际航线同比下滑幅度为80-95%之间,调减政策后同比下滑幅度扩大至99%。预计二季度民航客流尤其是国际同比客流降幅依然较大,枢纽机场国际客流和免税销售也将持续受到不利影响。

航空公司油价等成本端压力同比减轻。由于国际油价大幅下滑,4月国内航空煤油出厂价降至3023元/吨,同比下滑39%。根据《国家发展改革委关于推进航空煤油价格市场化改革有关问题的通知》,自2020年5月1日零时起,国产航空煤油出厂价格核定为每吨1680元,同比降幅将扩大至67%。

民航短期趋势解读

广深地区:

北上地区:

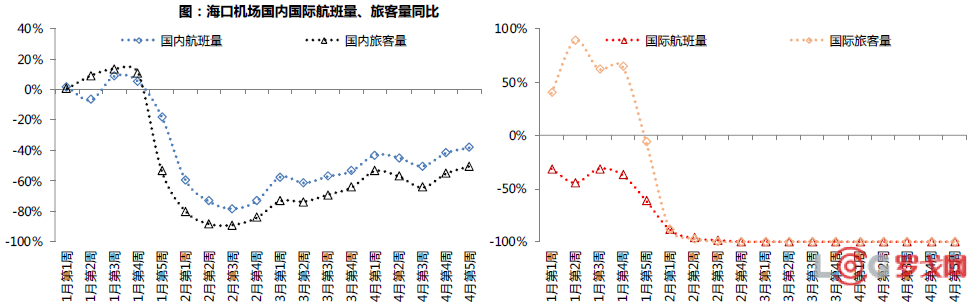

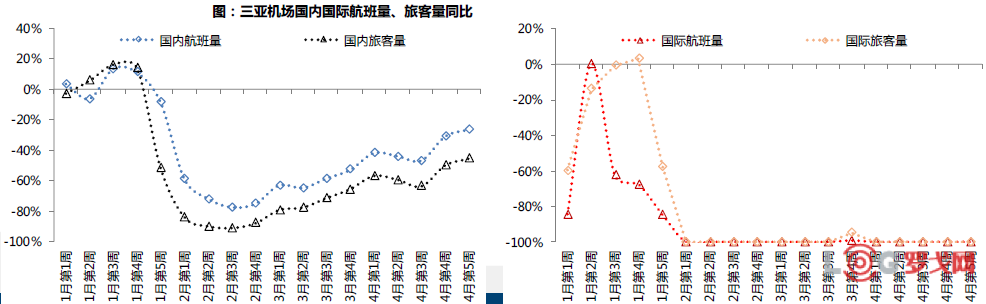

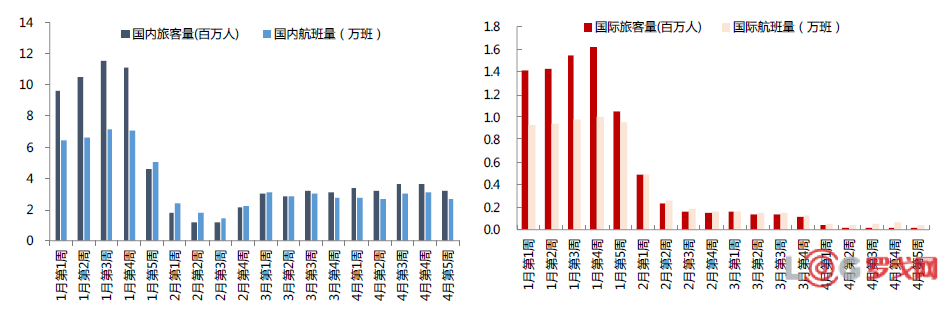

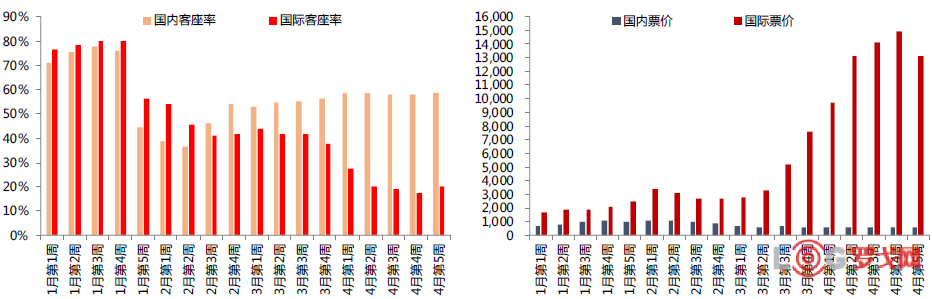

海南地区:

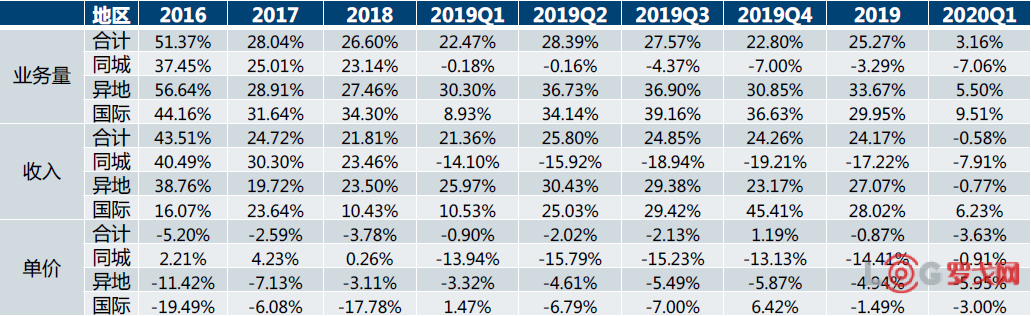

2019年行业保持较快增长,同城、异地、国际件出现分化

2019年快递行业维持高速增长,2020Q1疫情影响行业增长。2019年规模以上快递业务收入7498.1亿元,同比增长24.17%,业务量635.2亿件,同比增长25.27%。2020Q1规模以上业务收入1534.0亿元,同比增长-0.58%,业务量125.30亿件,同比增长3.16%。

2019年同城件增速回落,2020Q1增长受阻。2019年同城件收入增速-17.22%,业务量增速-3.29%,均价增速-14.41%。2020Q1同城件收入增速-7.91%,业务量增速-7.06%,均价增速-0.91%。

2019年异地快递增长加快,2020Q1业务量保持小幅增长。2019年异地件收入增速27.07%,业务量增速33.67%,均价增速-4.94%。2020Q1异地件收入增速-0.77%,业务量增速5.50%,均价增速-5.95%。

2019年国际件增速回升,2020Q1维持增长。2019收入增速28.02%,业务量增速29.95%,均价增速-1.49%。2020Q1收入增速6.23%,业务量增速9.51%,均价增速-3.00%。

各类型规模以上快递业务增速

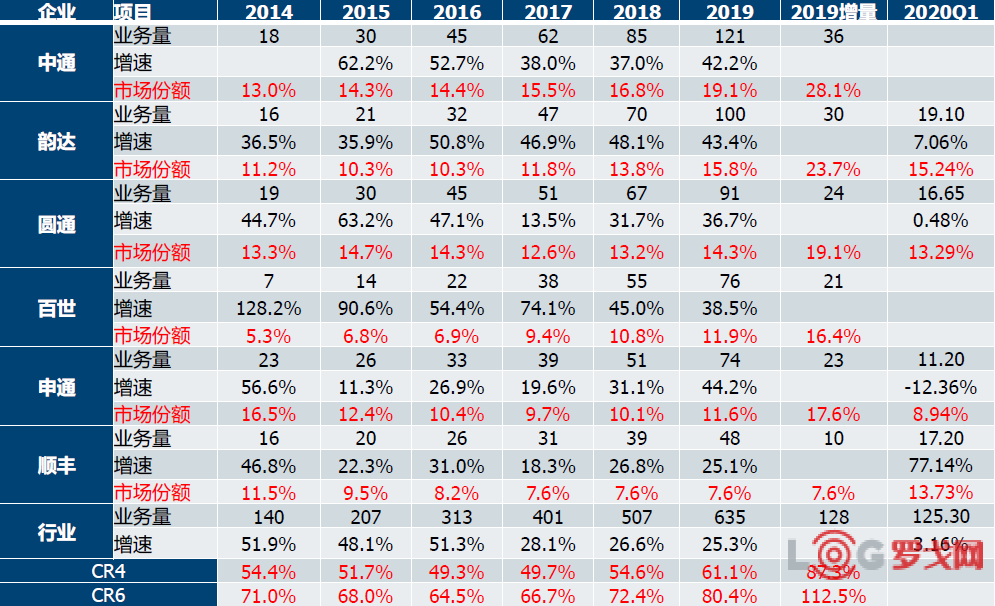

快递行业呈现龙头企业份额集中趋势

快递企业历年业务量(亿件)及增速(%)

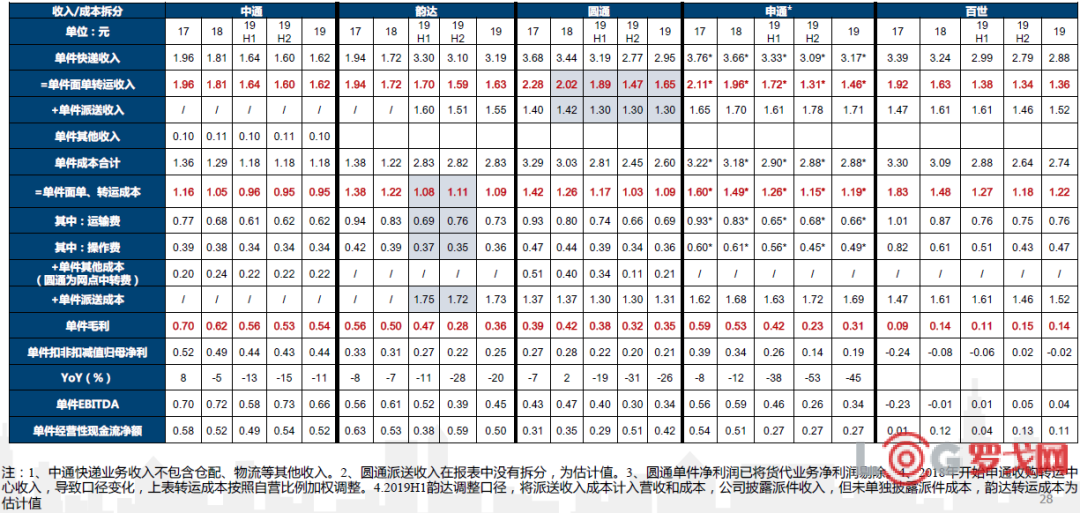

各快递企业单件收入与成本继续下行

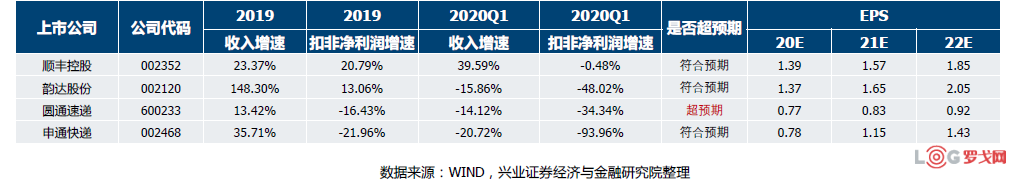

重点公司20Q1表现

区别于通达系,直营化的顺丰为了提供全年无休的寄递服务,在春节期间仍然保留了较多的员工在岗,且全货机飞行网络在主要城市之间通行无阻,这使得顺丰在疫情后复工率持续高于通达系,而通达系的复工节奏明显滞后于往年。

从行业复工复产过程来看,全国主要经历了三轮复工复产阶段,清明已基本恢复至正常服务能力。截至3月底,全国主要寄递企业到岗率已达98.6%,主要寄递企业市级以上分拨中心全部恢复正常运行,主要寄递企业营业网点(不含末端备案网点)营业率达99.7%。行业基本恢复到疫情前服务能力。国家邮政局数据显示,4月4日至6日清明假期,全国共揽收包裹5.3亿件,同比增长37%,已基本恢复至疫情前的服务能力。

通达系一季度业绩受疫情影响明显。

顺丰一季度收入端保持高增速,但成本端稍微拖累了利润表现。

圆通一季度盈利情况好于预期,可能与公司加强成本管控、强调服务质量有关。

2020年趋势判断

从一季度社会消费品零售情况来看,虽然疫情造成消费有所下滑,但电商需求仍然保持正增长,韧性十足。在外围不确定性大的背景下,电商和快递行业的需求确定性值得重点关注。

一季度受疫情影响,主要加盟制快递企业的业务量增长趋缓,同时从3月中下旬开始面对较大的价格战压力,盈利能力受到压制。在此背景下,预计主要快递企业一季报表现较弱,或将对股价造成一定压力。不过,利空出尽,预计随着疫情影响的逐步降低、持续价格战导致落后公司经营承压、以及行业整合加速的可能性,行业龙头业绩将从二季度开始好转,并继续与竞争者拉开差距。

因此,二季度随着经营恢复正常,快递公司业绩相对一季度将明显反弹,这将是长期投资者的布局良机。推荐战略稳定、成本管控和网络管理优势明显、第一梯队地位稳固的韵达股份;推荐品牌与高品质服务壁垒明显的顺丰控股;关注电商快递唯一拥有自有机队、经营改善明显的圆通速递和阿里入股后整合、创新空间巨大的申通快递。

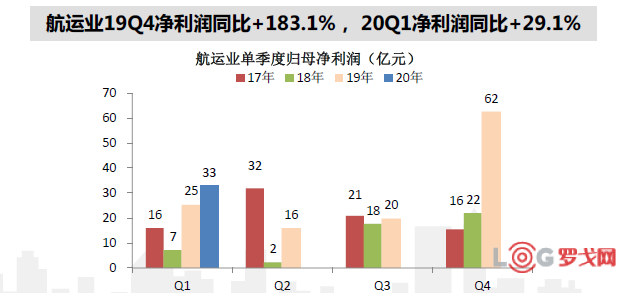

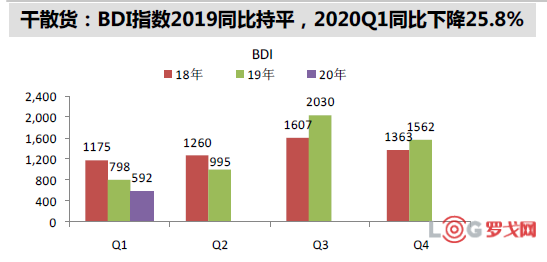

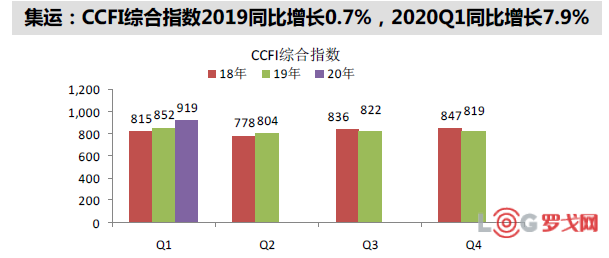

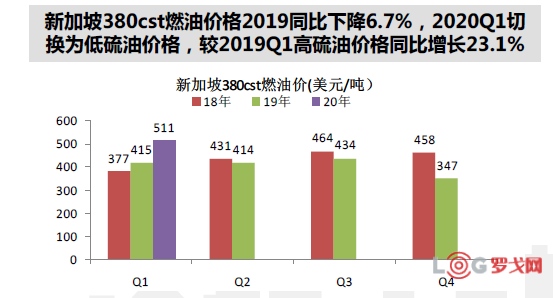

航运2019及2020Q1运营情况

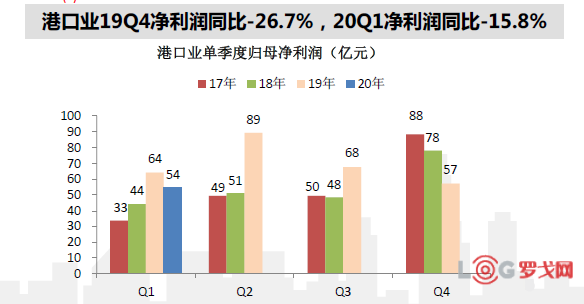

港口2019及2020Q1运营情况

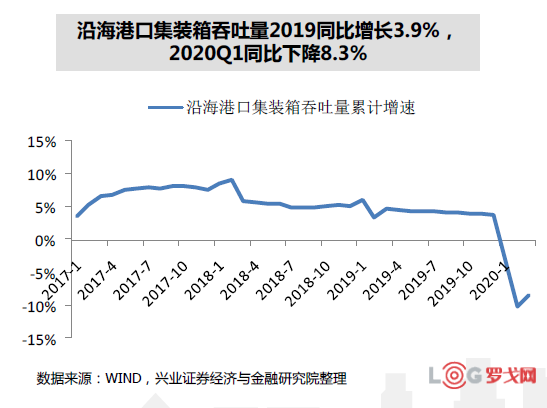

2019年沿海港口货物吞吐量同比增长4.3%,增速与2018年持平;沿海港口集装箱吞吐量同比增长3.9%,增速较2018年下降1.3个百分点;

2020Q1沿海港口货物吞吐量同比下降3.9%,增速同比下降7.1个百分点;沿海港口集装箱吞吐量同比下降8.3%,增速同比下降13.2个百分点;

重点公司2019及2020Q1表现

航运:

• 油运:2019年10月至2020年1月,中远海能部分运力受美国制裁暂时退出市场,叠加旺季及中东局势紧张等影响,VLCC日租金大幅上升,处于历史高位,由于结算滞后,油轮公司2019Q4业绩体现9-11月运价,2020Q1业绩体现2019年12月及2020年1-2月运价,招商轮船2019年及2020Q1业绩大幅上升;中远海能由于部分运力2019年9月底开始暂时退出市场,2020年2月初才开始恢复经营,业绩表现明显落后招商轮船,但同比仍明显上

升。

• 集运:2019年集运运价同比略有增长,中远海控扣非后业绩实现一定增长,旗下东方海外出售码头贡献了巨额的一次性收益;2020Q1受货量下滑影响及低硫油切换带来燃油成本上升影响,尽管市场运价同比明显上升,公司业绩大幅下滑,扣非后略有盈利。

港口:

• 2019年沿海港口货物吞吐量增速同比基本持平,集装箱吞吐量增速小幅下降,港口业绩表现分化,集装箱大港上港集团、宁波港、青岛港、天津港等净利润同比-11.8%、+18.7%、+5.5%、+12.2%;散杂货大港唐山港、日照港、营口港等净利润同比+10.4%、-2.0%、+1.1%。

• 2020Q1大部分港口业绩出现不同程度下滑。集装箱大港上港集团、宁波港、青岛港、天津港等净利润同比-13%、-25%、+1%、-11%;散杂货大港唐山港、日照港、营口港等净利润同比-4%、-24%、0%。

航运港口2020Q2趋势判断

航运:

• 油运:2020年3-4月,油运市场高度景气,VLCC日租金均值15.3万美元/天,较去年同期增加了13.2万美元/天,3月主要受沙特大幅增产影响,4月主要受油价暴跌、储油需求大幅增长影响,预计3-4月运价将主要体现在油运4-5月份的业绩里。5月份OPEC+开始执行减产,运输需求有下行压力;目前原油远期升水结构下,储油需求会对市场形成一定支撑,支撑力度取决于升水程度,但如果油价回升会导致升水缩窄。3-4月运价处于历史高位,5月运价有高位回落的压力。

• 集运:全球贸易下行压力较大,集运行业明显承压。目前集运公司主要通过大幅削减运力来抵消需求下行给运价带来的压力,但若需求持续低迷,叠加油价明显回落,Q2运价仍有下行压力。

港口:

• 2020Q2中国生产逐步恢复,但海外需求下行压力较大,港口行业仍有下行压力。

六

供应链服务公司2019年报以及2020一季报总结

供应链服务行业2019及2020Q1回顾

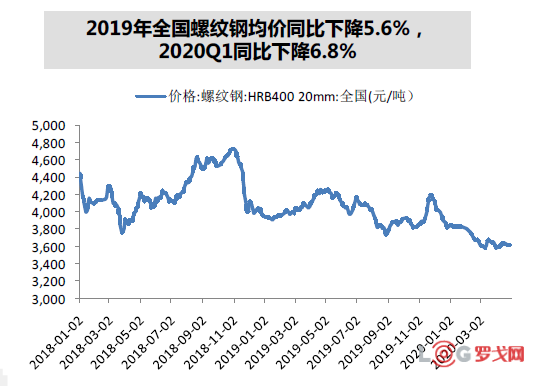

A股多数供应链服务公司主要从事大宗商品供应链服务,行业整体景气度受大宗商品景气度影响。以两个重要的贸易品种螺纹钢、动力煤来看,2019年全国螺纹钢(HRB400 20mm)均价同比下降5.6%,秦皇岛港动力末煤(Q5800 山西产)均价同比下降8.4%。2019Q1全国螺纹钢(HRB400 20mm)均价同比下降6.8%,秦皇岛港动力末煤(Q5800 山西产)均价同比下降6.8%。2019年及2020Q1大宗商品供应链行业整体景气度下行。

主要公司2019及2020Q1经营表现,2020Q2展望

• 2019年,收入方面,主要供应链服务公司收入都保持一定的增长,前四家大型国企中的三家,建发股份、厦门象屿、物产中大收入取得两位数增长;利润方面,前四家大型国企中建发股份持平,厦门象屿、物产中大取得两位数增长,厦门国贸增长5%,中小型国企易见股份增长9%,中小型民营的瑞茂通、怡亚通净利润下滑。

• 2020Q1,建发股份及厦门象屿收入增速超过20%,建发股份净利润大幅增长,主要是一级土地收益确认,厦门象屿净利润同比增长1%;其余公司收入略有增长或者出现下滑,净利润同比皆明显下滑。

• 2020Q2,预计随着国内生产经营恢复,部分供应链公司业绩将有一定程度的恢复。

玛氏中国|2025年度玛氏箭牌北京区域包材及原材料仓储(VMI)项目

2334 阅读

华为的物流“布局”,为何备受关注?

1537 阅读

纵腾集团借壳上市,6.4亿收购A股上市公司绿康生化

1085 阅读15倍爆发式增长,网络货运行业跑出了一匹黑马

951 阅读京东物流一线员工日10周年:为5年、10年老员工授勋,为15000名标杆颁奖

857 阅读京东物流喀什仓正式运营:南疆多县市当天可送货上门

805 阅读16亿美元大手笔!这家物流巨头被UPS收购

747 阅读闪电仓到底靠不靠谱?从仓储操作看它的真实挑战

745 阅读顺丰控股:2025年一季度业绩持续稳健增长,营收698.5亿元,归母净利润22.34亿元 ,同比增16.87%

758 阅读韵达2024年完成快递业务量237.83亿件

715 阅读