[罗戈导读]微信与美团,卷起几层浪?电商领域从来不缺新玩家,上半年腾讯依托微信逐步在社交电商、直播电商领域布局;美团点评基于强大的同城配送能力,在生鲜、日用品等领域的潜力巨大,但与传统电商的竞争有明显的错位,竞争格局犬牙交错

[罗戈导读]微信与美团,卷起几层浪?电商领域从来不缺新玩家,上半年腾讯依托微信逐步在社交电商、直播电商领域布局;美团点评基于强大的同城配送能力,在生鲜、日用品等领域的潜力巨大,但与传统电商的竞争有明显的错位,竞争格局犬牙交错

1、市场前景:电商仍有广阔空间,龙头电商仍有可观的投资潜力。从2020年半年报看,电商行业迎来了系统性红利:电商渗透率、活跃买家人数、网上实物购物交易额上半年增长迅猛。长期来看,虽然行业已进入成熟期,但龙头电商公司蕴含的增长潜力仍然可观。

2、发展阶段:阿里、京东、拼多多正处于不同的发展阶段。看似三家龙头电商打得不可开交,但三者的发展模式、阶段大相径庭:1)阿里巴巴,占据绝对高地,向新零售、云计算、物流等领域开发新的利润增长点;2)京东,基于绝对的供应链能力,通过下沉策略、品类扩张吸引增量用户;3)拼多多,用户接近天花板,正处于“包围城市”扩大平台GMV的阶段。

3、电商新玩家:微信与美团,卷起几层浪?电商领域从来不缺新玩家,上半年腾讯依托微信逐步在社交电商、直播电商领域布局;美团点评基于强大的同城配送能力,在生鲜、日用品等领域的潜力巨大,但与传统电商的竞争有明显的错位,竞争格局犬牙交错。

4、投资策略:市场仍有空间,竞争尚未恶化,分阶段布局龙头。用户需求在上半年非常充分教育与挖掘,长期看市场仍有广阔空间;龙头电商发展阶段不同,侧重点同样不同,分阶段布局可能是最好的发展策略。

宅经济爆发的上半年,电商毫无疑问迎来了难得的风口:隔离期间,电商平台配合发达的物流网络,满足了众多宅家用户生鲜、日用品等购物需求,整个电商行业也在上半年迎来了用户与营收的高速增长。

电商此前尚未触及的潜在用户,隔离之下也不得不被“转化”。

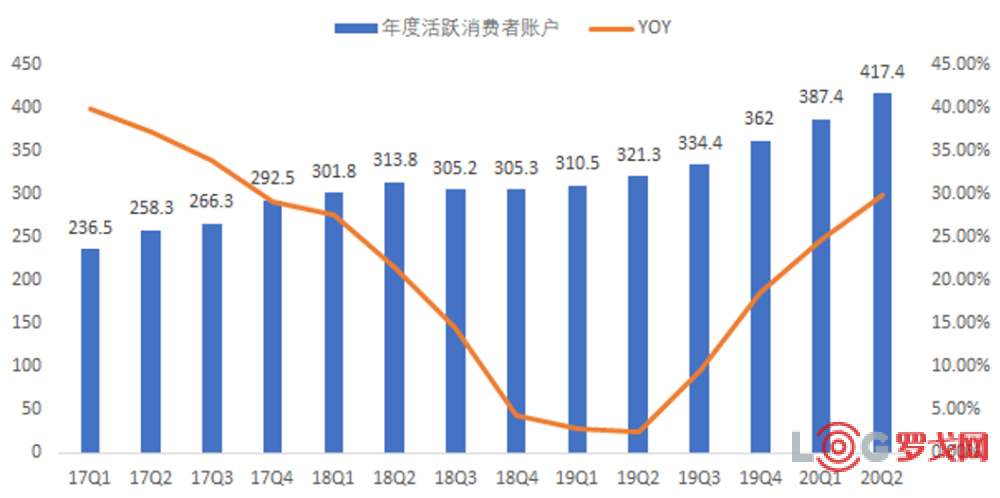

从用户数量看,三大电商的年度活跃用户均在上半年持续上升,阿里已经接近行业天花板,而京东走出前期颓势,用户增量开始回头;拼多多迅猛势头依旧,单季度增长领跑三大电商平台。

根据各家电商二季度财报,拼多多的年度活跃买家人数在二季度增长约5500万人,达到6.83亿人,越来越逼近龙头阿里巴巴;京东似乎走出此前的颓势,年度活跃买家增长超过3000万人,是近十个季度中表现最好的一次;作为行业龙头,阿里巴巴活跃卖家人数已经达到7.26亿人,接近行业的天花板。

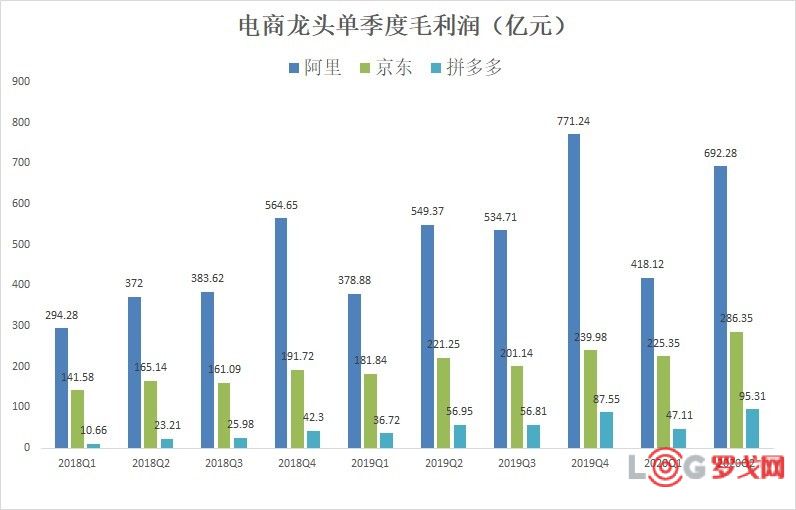

用户数量的扩张,同样为电商平台带来了广阔的业绩表现。考虑到京东是赚取差价的零售模式,而阿里、拼多多以电商服务平台收入为主,单纯用营收对比似乎有失公正。若按照毛利润比较,阿里巴巴目前仍然处于龙头地位,2020Q2的毛利润总额远超拼多多、京东的毛利润之和。

长期来看,电商的未来增长空间仍然可观。首先,中国的社会零售总额仍然处于上升通道,尽管疫情过后经济恢复仍然需要时间,但随着新零售的挖掘,消费者更加细分、更多维度的消费需求逐步被挖掘出来,未来的消费需求还是有空间的。

“出生就风华正茂”的一些消费企业,论证了中国人仍有很多的需求尚未开发。以家用小家电的“小熊电器”,本质上是挖掘个人餐厨电器这个细分领域,再结合中国几十年沉淀下来的生产能力,愣是在巨头盘踞、格局稳定的家电市场开发出新的需求。

另一方面,电商的渗透率仍然大有空间。根据NBS和Euromonitor的统计,目前电商渗透率较高的品类仅为家电、3C和服装。未来在生鲜、食品饮料和日用品等品类上的渗透仍有广阔的机会。从整体上看,2019年中国电商的在社会零售中的渗透率仅为26%,未渗透的空间仍有3/4。

因此,上半年电商的火热,并不是一个短期的现象,而是一个长期的机会。电商市场的赛道足够大,大到够承载几家巨头继续成长。

在大的市场增长机会下,阿里巴巴、拼多多、京东分别处于什么样的发展阶段呢?谁的投资机会更大呢?

虽说同处于电商行业,但目前来看三家巨头的发展阶段,发展战略差异非常的大。

阿里在扩张,基于电商,向横向和纵向广泛渗透;京东在聚焦,深耕供应链已经成为新的公司定位;拼多多在成长,用户迅猛增长后,拼多多正积极引入更多的品类,建立用户的消费习惯。

阿里巴巴:基于电商,做新时代的“基础设施”

不论在用户规模,营收和利润方面,阿里巴巴都是目前电商领域的绝对龙头。目前阿里巴巴的活跃用户规模已经达到7.42亿人,基本已经达到了中国电商用户的天花板。在品类方面,淘宝已经被众多用户冠以“万能的淘宝”称号。深耕多年之后淘宝上的商品已经包罗万象。

从台面上看,阿里旗下的淘宝、天猫已经基本触碰到了行业的天花板。但电子商务是一条巨大的产业链,除了商家营销和服务之外,还有物流、云计算、金融支付、供应链等等多段的市场。这后面的众多的市场,正是阿里巴巴未来将要杀入的市场。

在物流方面,除了龙头顺丰和京东物流,阿里基本已经入股了中国主流的物流公司,并且通过菜鸟系切入市场,将牢牢把握住电商物流中的核心的平台服务和数据资源。对长于“搭平台”的阿里而言,自建物流这种苦活累活自然是不愿意费工夫的,用平台和数据分得蛋糕,也是阿里常见的打法。

相比于合纵连横的物流战略,阿里的云计算业务牢牢把握在手中。毕竟,阿里巴巴在电商、物流、金融和新零售每时每刻都在产生海量珍贵的用户消费数据。大数据时代,数据只是生产资料,如石油、如煤矿,要充分挖掘数据的价值,必然需要强大的云计算能力作为支撑。

阿里并未将云业务深藏闺中,一直以来,阿里将云业务作为新基础设施向外部输出,服务的对象早已从商务领域向科研、政府等领域扩张,云计算业务的收入也在这两年的实现了飞速的增长。从市场前景看,目前中国的云计算市场仅为八分之一,市场空间极大。

支付宝的母公司“蚂蚁集团”则是阿里巴巴在金融领域的主要力量。蚂蚁集团目前既有基础的电子支付能力,并且在理财、基金、保险、银行等各个领域都有渗透,可以说是对B端、C端的电子金融业务均有涉足。

考虑到行业的天花板已经不远,继续扩大规模的可能性已经不大,阿里正在向电商行业的上下游强势渗透,不论是信息流、物流、数据流、还是资金流,阿里都已强势卡位。

从发展阶段看,阿里的云计算、物流业务仍处于培育期,尚未规模化地为企业创造价值,但在短期已经成为阿里传统业务(电商)绝对的护城河。新业务既是未来的增长引擎,又是当前业务的护城河,长期来看,阿里的业务想象空间可谓是最大的。

京东:聚焦供应链,扩充商品品类

京东不同于阿里、拼多多,其商业模式走的是自营零售模式。简单来说,京东先是采购商品,在通过电商渠道销售出去。

上半年,京东各项数据均有明显反弹,尤其是在年度活跃消费者数量上,京东在上半年连续增长,在Q2增速甚至达到了30%左右。一度陷入“战略迷茫期”的京东已经一步步走出了泥沼,一是认清楚了自己的强项,也找到了进取的方向。

在今年赴港上市的招股书中,京东赫然将“供应链”作为新定位的关键词。在前几年的战略探索之后,京东终于将明确了自身的优势,也明确了自身的定位。很明显,自建物流是京东绝对的护城河,在疫情期间,京东强大的自建物流能力让大量“路人用户转粉”。

物流一方面是京东的护城河,另一方面也是巨大的成本黑洞。物流包含支线、干线运输,还包含仓库、分拣中心等多项成本开支。对于京东而言,物流护城河确实是核心竞争力,但维护如此高效的物流能力,也让京东开支不少,从近年的报表看,履约费用率一直居高不下。

因此,对于京东而言,继续巩固京东物流和供应链能力,一方面能够继续巩固其在电商领域的壁垒,另一方面将履约成本降低,对于京东而言也是未来重要的利润增长点。

除了继续巩固护城河,京东也在通过下沉战略扩展市场,主要由从品类和流量两方面入手。

非3C商品的扩容,拓宽了京东的客群与受众。长期以来,京东给用户的感觉是“高价,高质量,保正品”的3C电商。因此,京东在价格敏感的下沉市场一直渗透有限。京东近年大力扩容超市和生鲜,建立了成熟的冷链系统,并携手沃尔玛发展超市业务,正是为了零售品类的“出圈”。

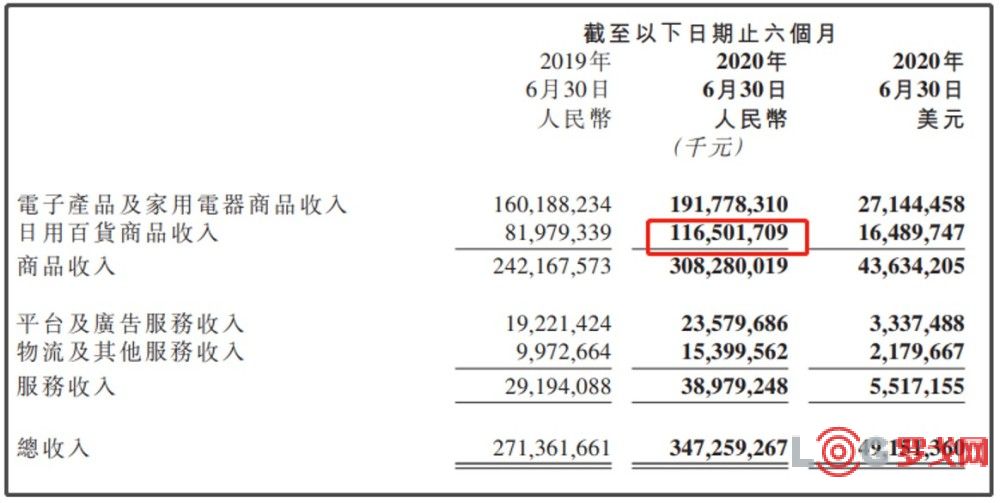

从上半年的经营状况看,京东在日用百货商品上的收益已经达到了1165亿元,占到了整体商品收入的37%,日用百货的占比攀升,让京东的长期以来的“高端3C品类”标签逐渐淡化。结合当前中国的电商渗透率看,相比起3C类商品,日用品和食品生鲜仍有较高的渗透空间,京东未来或将在这两个品类发力,作为营收方面的新增量。

在流量方面,京东在2020年开始高举下沉大旗,在上半年携手腾讯、快手,继续深耕社交电商“京喜”和直播电商,将上半年“宅经济”带来的增量用户流量收入囊中。更加丰富的品类,更加广阔的消费群体,将成为京东传统业务长期的增长引擎。

从发展阶段来看,京东的成长确定性很高,物流和供应链的护城河基本在行业内是坚不可摧的,内有成本空间可做,外有品类和下沉市场可扩张,回港上市后猛飚的股价也说明了这一点。

拼多多:强势圈地发育,后续弹性可观

不难看出,作为电商的老玩家阿里、京东,都在夯实自身护城河的同时,积极开发自身的“第二增长曲线”。相比之下,新入局的拼多多刚刚度过跑马圈地的阶段,在年度活跃用户规模方面,拼多多的用户规模与龙头阿里差距越来越小,距离行业天花板也越来越近。

从发展阶段来看,拼多多正处于强势发育、跑马圈地的阶段:在“下沉农村”之后,拼多多正携百亿补贴和各类大牌“包围城市”。在此阶段,盈利并非拼多多的首要战略目标,提高复购率和用户的GMV规模才是拼多多目前的重中之重。

相比于京东和阿里,拼多多的ARPU仍有巨大的空间,尤其是与综合类电商阿里相比,拼多多的用户ARPU值仍有几倍的差距。从最新的数据看,拼多多上半年ARPU增长乏力,其中很大一部分原因在于拼多多的品类收到限制了。

道理很简单,拼多多上十几块钱的白牌商品,相比起京东淘宝高价的品牌商品,在ARPU值上自然难以对比的。

尽管将社交电商玩的炉火纯青,拼多多提高GMV的一大障碍就在于品类受限。由于扩张期大量依靠低价白牌商品,拼多多在消费者的眼中仍然摆脱不了“高性价比”的刻板印象。对于品牌商家而言,一方面基于拼多多巨大的流量资源,另一方面又担心低价定位会影响其他渠道的销售和品牌形象。

由于用户规模增长规模越来越小,市场对于拼多多的期待越来越集中在GMV和用户的ARPU值上,拼多多也正通过百亿补贴和品类扩充逐步强化用户在平台内的消费习惯。

从投资的角度看,拼多多的弹性是最大的,如果能通过品类扩张,进一步占据用户的网购需求,高达6.82亿的活跃买家将会为拼多多创造源源不断的价值。因此,短期来看,一个值得观察接下来几个季度,拼多多能否在品牌商品、高单价商品等品类上扩张,将会成为重要的观察变量。

阿里、京东、拼多多之外,电商江湖从来不缺新的玩家。

本地生活龙头美团点评,近期也在电商领域频频试探。美团在生鲜、百货等品类早已入局,目前“美团买菜”已经成为国内生鲜电商的重要玩家之一,而生鲜和百货,正是中国电商目前渗透率最低的几个市场,而对配送的时效性明显更高,而美团早已通过外卖建立起了强大的本地配送网络,未来很可能在生鲜、百货、团购等高时效性的品类中挖掘大块的市场。

不难看出,不论是美团还是微信,与传统电商的竞争尚未进入拼刺刀的阶段,从各家的禀赋和战略来看,未来新电商与传统电商的竞争大概率是犬牙交错的。

长篇大论之后,不难看出电商行业的几点现状:

第一,行业的空间仍然广阔,渗透率和新消费需求将会促使蛋糕越做越大。

第二,阿里、京东的第二增长曲线潜力巨大;拼多多挟海量用户等待变现。

第三,新玩家与传统玩家的竞争并非“狭路相逢”而是“犬牙交错”。

综合来看,电商的大周期依然是成长期,同时行业竞争格局相对稳定,竞争风险相对可控,确实是条好赛道,但头部玩家的打法有一定的差异化,存在小周期的轮动。在这种背景下,更稳健的策略可能是:守正出奇,长期分散布局三家龙头电商,但整个组合动态调整,在某家公司的“新引擎”启动时,阶段性的向其倾斜。