正当行业目光聚焦到极兔、众邮、丰网等快递新秀势要在红海市场杀出一条血路的时,零担市场也已开始风云再起,以顺丰快运为首掀起的新一波零担市场价格战正悄然进行中...

主打月结客户的抛比12000的重货包裹B、抛比3000的纯重特配,顺丰快运两大低价新产品在抛货和重货市场全垒打,而针对散客的特价线路折扣5折优惠,确实让其他同行倍感压力。

那么顺丰为什么如此重视快运市场布局?为何业务发展如此迅速?本期物流一图带你一窥究竟!

前言

快运布局的动机

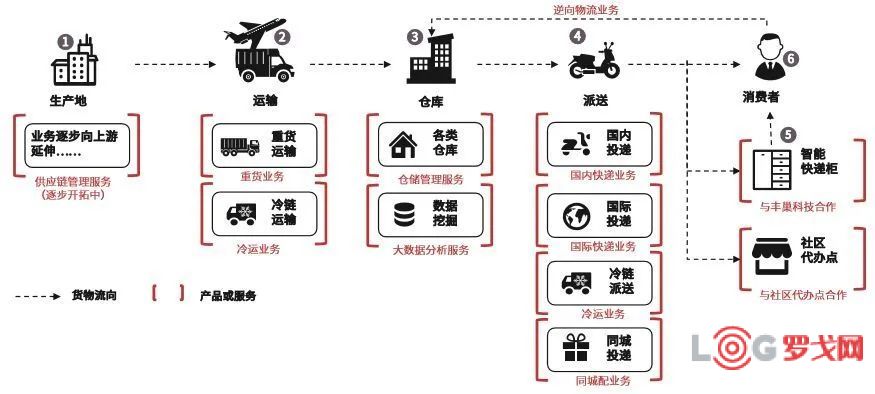

一言以蔽之,顺丰所有新产品包括快运的布局,都是为了供应链解决方案。而供应链解决方案,简单来说,就是多个产品的组合,满足客户的全链路各环节需求。因此形成提供供应链服务能力的前提,首先是要完成各环节的产品布局。

→顺丰的通过产品布局形成供应链解决方案能力:

对于顺丰的供应链野心,则是以高价值产品时效件为引擎(金牛产品),高价值产品产生利润,再将充裕的现金流用于新产品的投入(明星产品),从而逐渐形成全产品布局。尤其对于快运业务,是连接客户上下游的利器,也是目前顺丰最大的明星产品之一。

→顺丰以金牛业务利润给明星产品供血:

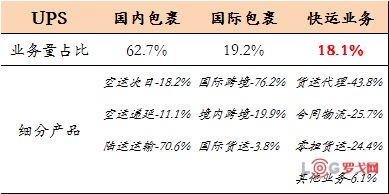

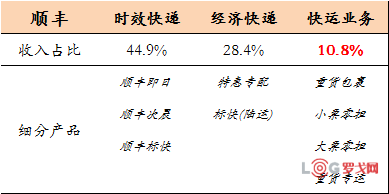

值得一提的是,虽然顺丰快运业务占集团收入体量已经很大,但顺丰仍有较大的发展空间。与UPS相比,2019年UPS零担收入占比已达18.1%,而顺丰快运2020年上半年仅占10.8%,相比UPS顺丰仍有一倍的提升空间。

→顺丰快运业务占比远低于UPS:

① 资料来源:UPS2019年财报

② 资料来源:顺丰2020年H1财报

此外,据物流一图了解,顺丰快运很多业务都是速运网点原快递客户贡献。可见原快递客户也有很多都有快运业务需求,并希望一家物流公司提供一揽子服务,这也是顺丰快运业务成长的关键引擎。

因此无论从供应链能力建设,还是顺丰客户需求出发,顺丰对快运业务的重视可见一斑,这也注定了顺丰必然会在这块业务上加大投入。

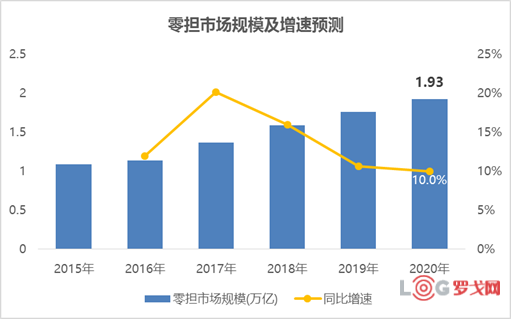

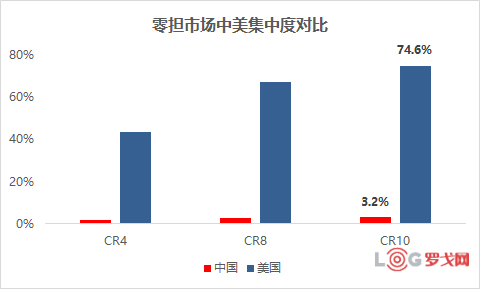

就算不考虑供应链布局,单单零担市场体量超过2万亿,就是快递市场的2倍。更为重要的是,我国零担市场CR10仅占3.2%,相比之下美国CR10已达74.6%。国内零担市场起步晚多而散,头部企业尚未成熟,顺丰可参与的竞争的空间还有很大。

→零担市场规模高达2万亿,是快递市场的2倍:

数据来源:公开信息,物流一图整理

→我国零担市场集中度远低于美国,还有很大整合空间:

数据来源:公开信息,物流一图整理

加之疫情的爆发,家电家具、服装食品等生活用品加速向线上转移,零担成为顺丰新业务中市场天花板最高,业务潜力最大的业务之一,并已开始筹划快运业务单独上市的相关工作。

那么,顺丰快运是用什么方式切入零担市场,并在短短的时间里,走到头部地位?笔者认为主要是以下两点:分别为四网全面卡位、产品客户布局降价起量。

四网全面卡位

零担市场企业较多,以运联最新发布的2020年中国零担30强来具体分类看,零担市场可分为直营网、加盟网、资源网、同城网及其他,而顺丰快运如果想参与整个2万亿市场的渗透,在直营网、加盟网、资源网和同城网上必将有所布局。

→2020年零担企业TOP30名单:

数据来源:运联传媒,物流一图整理

如上图,蓝色代表直营企业,如顺丰快运、德邦零担业务、跨越、华宇和佳吉;绿色为加盟快运企业如安能、百世和一米;灰色为资源网如三志、德坤和盛丰;同城网则包括货拉拉等玩家。显然顺丰已经在这四张网的市场。

直营网-聚焦中高端市场。代表企业顺丰快运和德邦零担业务,市场体量约300亿以上,直营为主。顺丰快运从孵化到品牌成立仅5年时间,以低于同行的价格切入,正在疯狂抢占中高端市场这块利润蛋糕。

加盟网-主流市场货量王。代表企业安能、壹米滴答、百世快运等,市场体量约450亿以上,加盟为主。作为零担市场里的主流市场,安能和壹米等加盟型企业可谓是货量担当,主要深耕中低端,类似快递行业里的通达系,必然会在零担市场拥有一席之地。而顺丰旗下的顺心捷达则与其直接竞争,底盘融通后的潜力不容忽视。

资源网-区域专线供应链。代表企业三志、德坤、盛丰、宇鑫等,市场体量约1300亿以上,专线、区域网、合同物流为主。区域小霸王和专线是国内零担市场的一大特色,多而散低成本运营,而合同物流则以供应链企业为主,资源的不共享不对称导致难以直接整合,顺丰推的共建车队也是致力于此,借助科技和资本力量去慢慢整合。

同城网-新兴市场卡位战。代表企业货拉拉、唯捷、驹马等,市场体量约500亿以上,同城整车为主。同城货运、同城搬家、企业搬迁等细分场景,随着仓配的逐渐投入影响,商超、家居、汽配等行业的同城运输已成新兴市场,顺丰推丰城专运即是布局同城进行卡位战。

产品客户布局,降价起量

从顺丰快运官网和对外宣传不难看出,针对零担市场产品方向的布局已趋向成熟,以分公斤段和产品定位来看:

①重货包裹(20-100kg)和小票零担(100-500kg)作为标准产品主要聚焦中高端小件;

②大票零担(500-3000kg)和重货专运(3T以上整车)主要引入外部资源对标加盟网;

③重货包裹B(抛比12000)和纯重特配(抛比3000)则再次降价主攻抛货和纯重货市场进军专线领域;

④丰城专运(200KM以内)借助内外部运力主攻同城整车新兴市场;

⑤专线普运和顺心融通主攻专业市场,原物流普运(14年第一个重货产品)则逐步下线。

→顺丰产品线布局:

资料来源:公开信息,物流一图整理

月结客户-全面降价抢夺份额。从年后推出的“321登峰计划”,凡是竞争对手月结客户皆可以等于或低于其价格进行内部补贴抢夺,一句口号最能表达其含义“决战百日一鼓作气、灭邦抢货争拿奖励”;而近期推出的纯重特配更是主打3000抛以下的纯重货月结客户,价格低至0.8元/kg,全国大部分地方续重也仅仅1.4-2.1元/kg,价格几乎和安能无异,竞争力不言而喻。

→顺丰月结竞争策略:

资料来源:公开信息,物流一图整理

散单客户-线路折扣优惠多多。从9月份针对散单用户推出的20条特价线路来看,覆盖全国多个城市,覆盖产品主要是重货包裹和小票零担,全部给予5折优惠,除了线路折扣外,在周六日也在开展促销优惠券活动,同样相当于5折优惠,折扣力度之大比肩月结客户,而这样的折扣推出则和加盟系填舱类似,在冷门线路进行降价促销提升装载率,最终实现降本增效作用。

→顺丰散客竞争策略:

总结

市场冲击

快递行业有句话广为流传“不怕通达涨价、就怕顺丰降价”,而零担市场目前同样面临类似的境遇,顺丰快运的布局和谋划,以价格战的形式开始席卷零担市场,加之随着科技和资本的加持,未来或许也会推出类似快递“特惠专配”的更低价产品,届时其他玩家是否会受到冲击?对此你怎么看

玛氏中国 | 2025年度国内运输物流服务【冰淇淋业务】

3713 阅读

2025年京东物流贵州大件宅配、京东帮资源招商

2095 阅读

2025年京东物流-河北大件宅配、京东帮资源招商

1441 阅读快运网点的“跨境突破”:利润更高、增长潜力大、协同增效

1071 阅读仓库设计干货:选址、布局、设计、设施……

997 阅读【权威发布】2025年货车司机从业状况调查报告(第一部分)

954 阅读京东在国内首个大型折扣超市业态即将落地

911 阅读顺丰获任大圩葡萄官方指定物流服务商

925 阅读“反内卷”之后,快递公司的“护城河”在哪?

879 阅读顺丰澳大利亚墨尔本新仓启用

787 阅读