[罗戈导读]只有一手挖掘数据积淀,一手驱动科技进步,才能产生一种类似于复利的优化效果,这种结合才是真正的护城河。

[罗戈导读]只有一手挖掘数据积淀,一手驱动科技进步,才能产生一种类似于复利的优化效果,这种结合才是真正的护城河。

只有一手挖掘数据积淀,一手驱动科技进步,才能产生一种类似于复利的优化效果,这种结合才是真正的护城河。

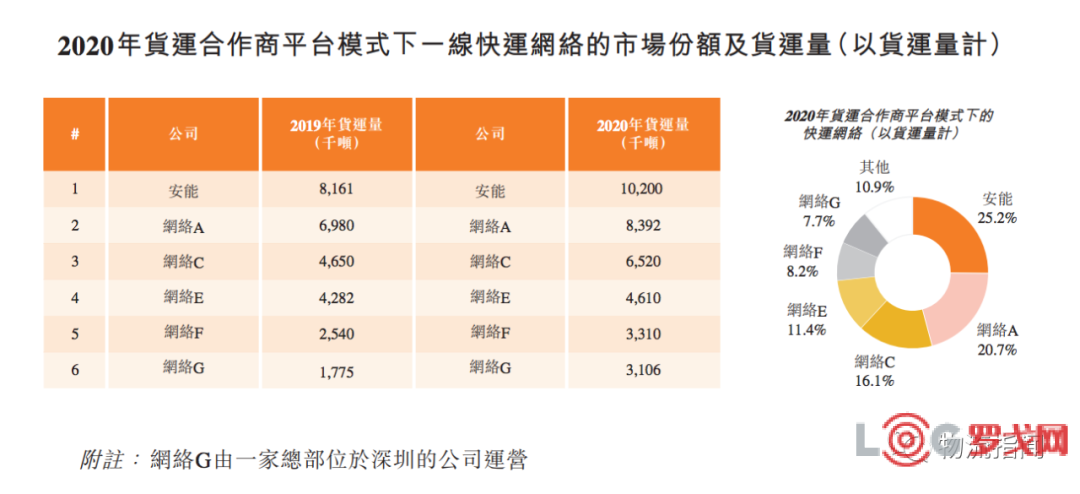

2020年,安能物流货运总量约为1020万吨,在中国所有快运网络中排名第一。2015年-2020年,安能货运总量的年复合增长率为31%,为我国增长最快的快运网络之一,同期全国零担市场复合年均增长率为5.6%。安能2021年的目标是货量增速50%、市占率45%。

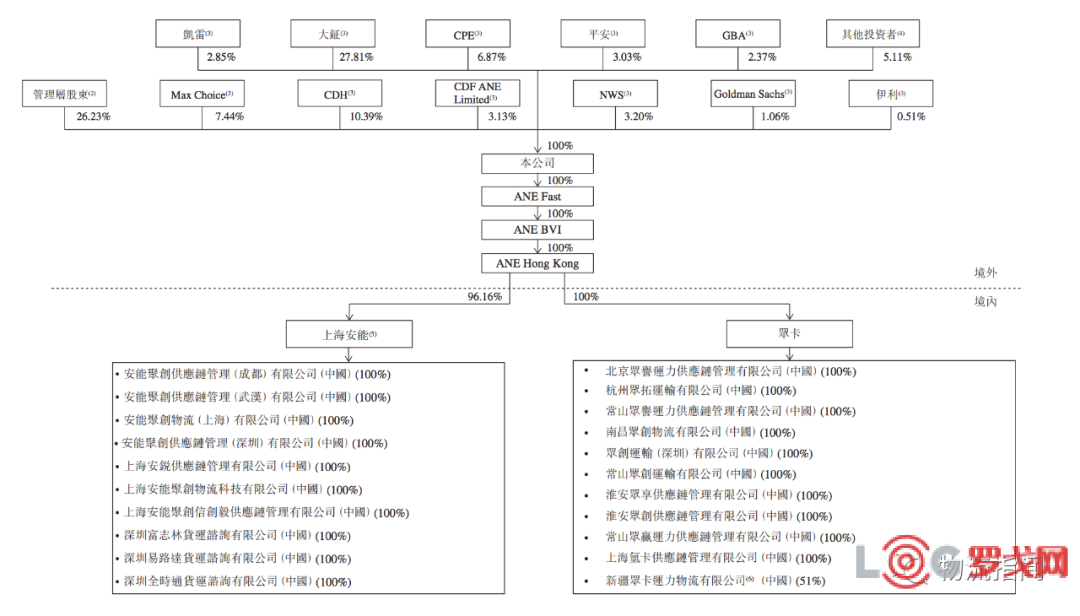

股东与管理层

招股文件显示,在安能物流过去的发展过程中,其获得了包括大钲、凯雷、鼎晖投资、CPE、新创建、平安、高盛及伊利在内的知名股东的多轮投资,而曾投资过安能的红杉资本,则早已退出。

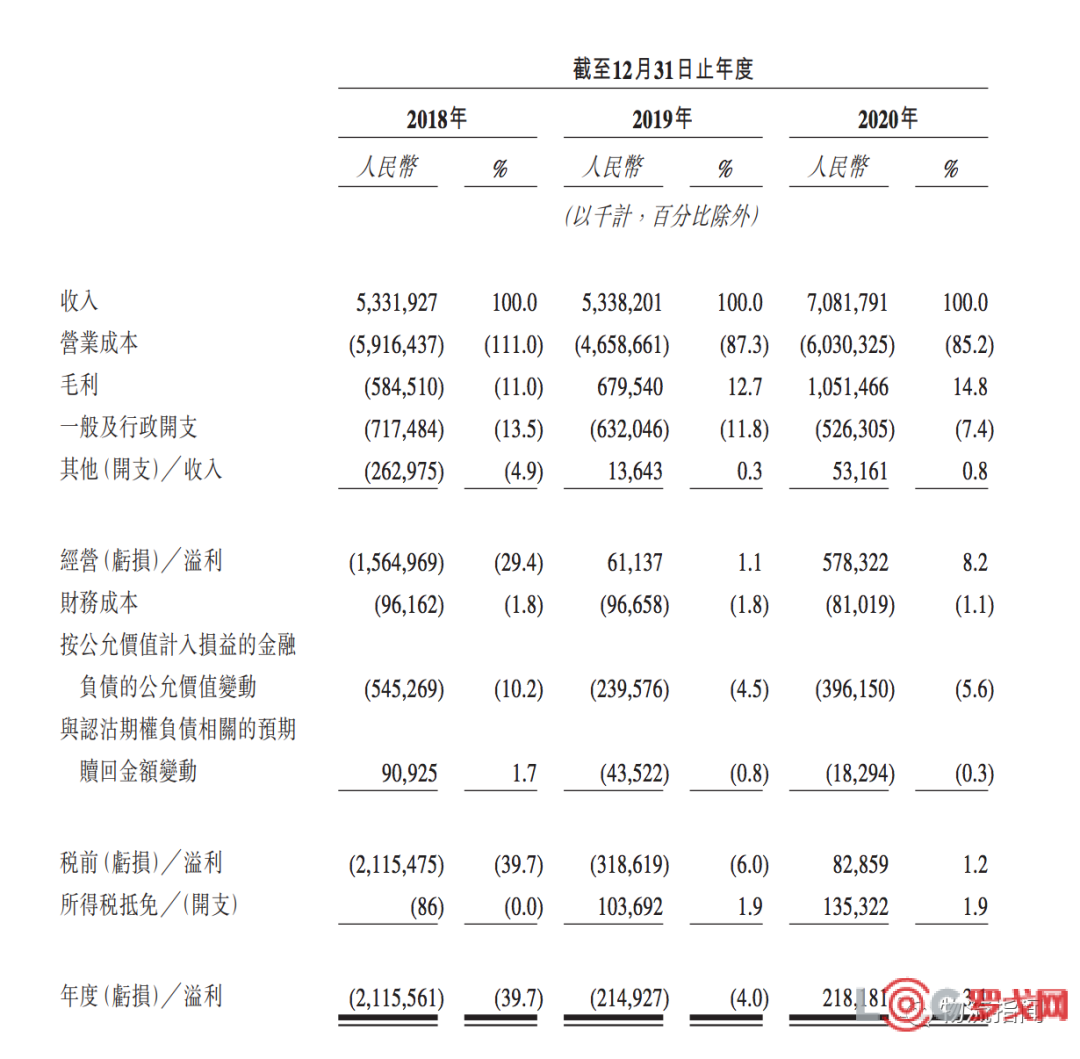

营收与利润

招股书显示,2018年、2019年与2020年,安能物流的收入分别为53.31亿元、53.38亿元与70.81亿元,毛利分别为-5.84亿元、6.79亿元、10.51亿元。

2018年、2019年,安能物流的净亏损分别为21.13亿元、2.14亿元。2020年成功扭亏为盈,净利润2.18亿元。非香港财务报告准则下,其2018年、2019年、2020年的净利润则分别为-14.92亿元、2.24亿元、6.54亿元。2019年相对于2018年的利润改善,与其终止快递业务有关。2020年的业绩表现,则主要归功于其零担服务的增长。

事实上,终止快递业务之后,相比于同行,安能的一个特征就是更专注,当下其主要业务就是增长迅猛的零担快运:如前文所述,2015年-2020年,安能货运总量的年复合增长率为31%。其中,2020年一季度受到新冠疫情疫情影响,其货运量为130万吨,同比下降15%,但二季度即开始快速恢复。2020年,其平均日货运量由2019年的2.89万吨增加到了3.84万吨。

干线运输成本:安能物流干线运输总成本占零担收入的百分比由2018年的58.8%下降至2019年的55.6%,2020年进一步下降至43.2%。零担服务的单位干线运输成本由2018年的387元/吨下降至2019年的365元/吨,2020年进一步下降至299元/吨。

分拨中心成本:2018年、2019年、2020年,安能物流零担服务的单位分拨成本分别为174元/吨、187元/吨、173元/吨。

增值服务成本:增值服务成本是提供增值服务直接产生的成本,例如数码设备及消耗品的成本。2018年、2019年、2020年,增值服务总成本分别占其零担服务收入的1.5%、1.4%、3.5%。2018年、2019年相对比较稳定,2020年的上升,主要由于增值服务收入增加。

派送成本:如前文所述,安能物流对派送的统计口径进行了调整,由净额改为全额,所以其派送成本也有所上升。2020年上半年,派送成本为140万元,总货运量为390万吨,按净值计算,其单位派送成本为0.4元/吨。2020年下半年,派送成本为9.6亿元,总货运量为630万吨,单位派送成本为153元/吨。

总的来说,安能物流营业成本的下降固然有去年政府推出的诸如豁免公路收费等各项优惠政策,以及燃油费下降等因素,同时也离不开其货运量增加带来的规模经济效益,以及自身经营效率的改善。比如优化干线管理使线路直通率获得加强,增加自营高运力货车的布局,扩大自营车队的规模,以及运用智能设备及自动化设备等等。

此外,安能物流不仅仅在货量规模上是同业第一,其在市场占有率,经营利润率,网络覆盖度等多个指标上,都是行业第一,是名副其实的“快运之王”。

就在今年的5月6日,安能物流向港交所递交了招股书,发起了向资本市场冲锋的号角。

成立11年、融资9轮,安能物流即将迎来自己的高光时刻。

对每个将上市的企业,我们都会问同一个问题——你的护城河到底是什么?

不仅仅是规模,虽然按货运总量计算,安能在2017年至2020年均为中国最大的快运网络,2020年,该公司的货运总量约为1020万吨,快运网络市场份额为17.2%。

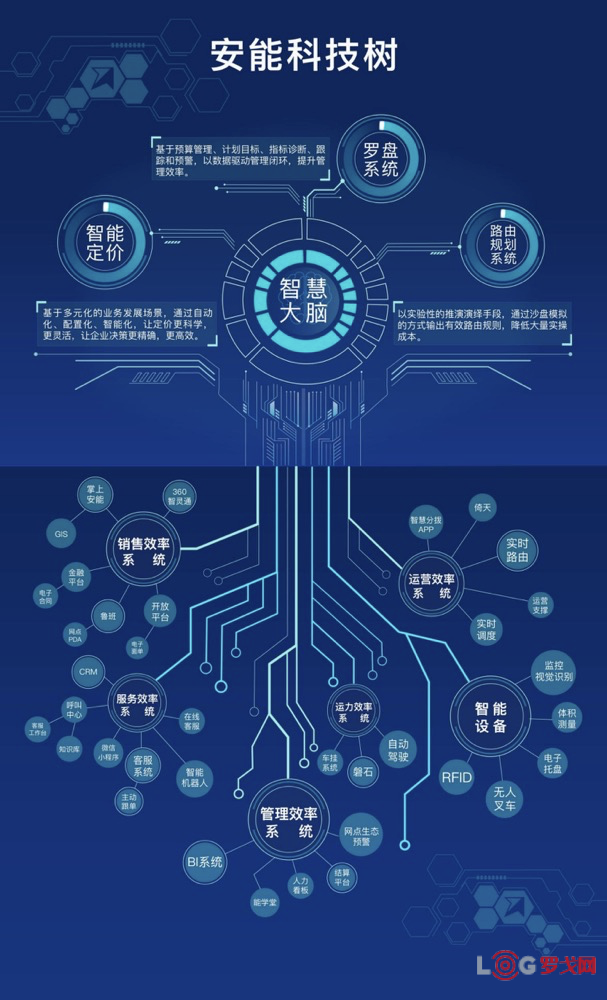

也不仅仅是科技,尽管在运输的全链条层面,安能都实现了智能化和数字化,实现了规模与效率的平衡。

真正的护城河,一定是可生长的,而不是一个静态数据。A面科技+B面运营,多年积累的数据与在此之上长出的科技,才是安能最核心的竞争力。

.01

快运行业,谁更具代表性?

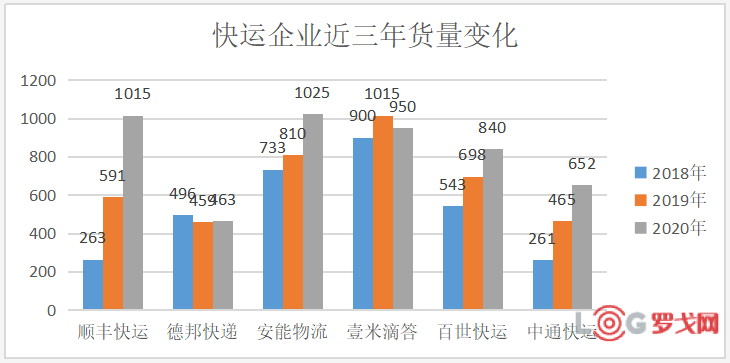

如果安能物流能如愿在港股上市,这将会是零担快运行业极具标志性的事件。已经在A股上市的德邦,以及在美股上市的百世,虽然都有快运业务板块,但是他们在资本市场眼中,快递的色彩更重一些。

曾经的“零担之王”德邦,18年上市之后更名为“德邦快递”,它所谓的大件快递,严格说来可以算是“轻快运”产品,这个公斤段主流几家快运玩家都有,受制于市场份额不断萎缩,德邦近年来也不断降价,面对相对较大的项目客户,甚至折扣价比加盟网络的网点所收的市场价更低。在成本上无法与百世、安能、壹米、中通等加盟网络相比,高端市场又被顺丰快运不断蚕食的前提下,未来不容乐观。而且在快递市场,其市占率与主攻的领域,通达百世与顺丰从来都没有把德邦当作是竞争对手。

零担王到快递老八,不能不说是德邦的悲哀。

为什么德邦现在不能代表快运行业呢?除了它更名后强行向快递业靠拢外,更重要的是它的快运业务连续多年都没有增长甚至是在下滑了,而安能、百世哪怕是后面跨界的中通、顺丰等快运企业,都处于高速增长期。这也导致了德邦连年两百多亿的营收,却只有百亿左右市值的尴尬局面。德邦的产品线与其他快运网络并没有大差别,也是零担快运行业首家上市的公司,但德邦却无法真正体现整个行业的价值。

数据仅供参考,上市或已提报的企业相对真实

百世依靠与阿里的关系及布局完整的生态圈而获得了美股上市的门票,但在广大券商与投行眼中,百世集团=百世快递,他们忽略了百世快运与百世云仓这些更具行业地位的板块,由于百世快递连年亏损,截止9月17日收盘,整个百世才5.44亿美金市值,拖累了整个百世的估值。

百世快运是百世集团旗下最优质的业务板块,无论真实货量规模还是网点数量规模,长期位居行业次席,而且是快运行业为数不多实现了盈利的网络。排在其后面的壹米滴答近年融资都曾达百亿人民币估值,中通快运的B轮也达到18亿+美金估值。

百世成于生态圈,也惑于生态圈。四处出击、长期亏损影响到他的发展,尤其是在快递、快运深度竞争的下半场,只有主业良性发展,录得盈利,实现自我造血方能赢得喘息之机。所以砍掉百世店加只是第一步,战略收缩与分拆上市都是必然。

一个增速下滑的德邦,一个长期亏损的百世,虽然都深耕于零担快运领域,但是他们目前的市值却不能反应这个行业头部公司应有的价值。他们都无法成为快运行业的牌面。

.02

市场利好,资本驱动,上市潮来袭

京东、东航、满帮、福佑、安能等物流企业之选择今年上市,是行业发展的必然结果,这有投资机构背后的驱动更与今年资本市场的大环境有关。

疫情过后,美国为了拯救经济开启了无限QE时代,印钞机猛然开动。国内虽然疫情得到控制,但为了抵御外部资产价格的上涨,也在不断的降准降息。这种全球大水满灌的时代让资本市场上的资金非常充沛,企业如果此时选择上市,起码能够混个很好的估值(滴滴撞枪另说),拓宽融资渠道,充裕自己的现金流。所以今年物流行业、互联网企业也都趁这个机会赴美或在港上市。

此外,此次上市的头部物流公司大多经历了多轮融资,投资机构需要回报,趁大环境利好资本可满赚退出。像满帮,从运满满、货车帮再到合并成满帮,已经融了快20轮的钱,现在账上还趴着180亿,而其去年的营收也仅仅才20多亿元,利润还是负数。所以在背后投资机构的驱使下,不得不趁这一轮资本宽松的时代抢点上市。

安能早在2016年货量超越德邦后就实现了快运板块盈利,随后盲目自信踩中快递大坑蹉跎了三年。在生死抉择之际,2019年3月壮士断腕,经过两年时间的爬坡,重回盈利轨道。目前无论是货量规模、网点规模还是利润水平,都算业内翘楚,从2012年的天使轮到今年已经拿了8轮共7亿美金融资,不管是从投资方还是管理层,上市都提上了日程。

在安能物流上市后,零担快运企业或将迎来集中上市期,百世快运已经明确将在2022年分拆赴港上市,目前已开始和网点重新签订了合同;中通快运在完成B轮融资后,据传也打算在明年赴港上市;壹米滴答在被汇森收购前,内部也讨论过2023年上市的契机;顺丰快运+顺心捷达以及韵达快运,也都有上市的计划。

事实上,在安能物流交出招股书确认上市之后,其他快运公司,无论是否盈利,无论主动被动,都会在短时间内整理好自己的报表,参与到此一轮上市进程中。因为当行业头部玩家在率先盈利并且融入巨额资金后,一定会推动与加速市场整合,此时只有弹药充足、武器精良,才能在上市潮牵动的行业格局重塑中,伺机突围。

Part.01看安能

NAT网外之网

安能有两张网,一张是实体的全国快运网。

155个分拨中心,包括10个核心枢纽,45个中转枢纽,2700多条省际直达线路,构成了安能服务全国的一张大网。

这是一条真正打通了毛细血管、通过30000家货运合作商、代理商组成的“快运网”,因为这张网的存在,安能得以覆盖中国96%的县城和乡镇,服务超过360万家客户,遍及中国商贸流通的各个领域。

在这条实体网之上,安能还有一张数字化编成的“网外之网”,把网络变成现代意义上的产业互联网基础设施。对于合作商和代理商而言,这张网更是助力良多,他们可以用数字化工具让业务水平升维,这是关键的数字化赋能。

安能云南省区理事长、官渡双凤网点老板朱滢龙,在许多人还不知道物流是什么的时候,就一脚踏进了这个行业,一干就是15年。

朱滢龙这种集司机、客服、财务、老板所有工作于一身的“夫妻档”,恰好是中国物流早期形态的一个缩影。他干的是三方物流,不绑定于任何一个平台,根据客户要求,选择跟不同的物流公司合作,在中国物流史的早期,这是一种流行的模式。

和一切行业一样,互联网+大平台的模式到来后,首当其冲的一定是这类效率低、信息不透明的群体。互联网平台带来的信息透明化,再加上大平台有力的价格竞争和更为规范的服务流程,使得他们的生存空间一下子极度压缩。

朱滢龙告诉我们,从2017年开始,他的业务量从月均20多万元下滑到5万元左右,而每月的成本就要10万元,如果不调整思路,他将会很快亏空之前攒下的所有积蓄。

时间到了2018年,朱滢龙认识到,如果再不和一家有实力的平台深度合作,很快就会被已经进入平台竞争期的行业抛弃,于是他选择了安能。此后的两年多,他的营业额又从不到10万元,爬升到20万,再进一步提升到30万以上,在云南这个边远地区,每月能运六七百吨货,这远远超过了他过去单打独斗时的最好光景。

除了货量增长,更重要的是,朱滢龙感到,在各种IT系统和工具上,自己的装备也是“鸟枪换炮”,安能的全链路数字化运营,带来了丰富的数字化工具,帮助他用更先进科技带来服务升级,进而赚到更多的钱。

简单来说,这张“数字之网”,就是通过在业务端口和运营管理上提供IT系统支持,让网点能“更聪明”和“更高效”地经营,解决了传统物流信息不透明、数据不清楚、运营效率低下等问题。

朱滢龙向我们展示了一款叫360智灵通的系统,这是安能专门为网点打造的业务系统,除了满足基本的线上收发货等功能,还可以看到货量统计、流向分析、成本利润分析、质量分析等各种数据,钱赚在哪里、花在哪里一目了然,大大提升了网点的经营、市场营销和质量把控能力。此外,这套系统还可提供更多效率工具,如在物流小哥开单时通过智能推荐、模糊匹配等非常智能的地址识别功能,提升开单效率达50%。

安能物流董事长王拥军曾指出,伴随新消费的升级,网络型物流企业的竞争已经从规模竞争走向精细化管理竞争,而精细化管理的关键在于数字化运营。安能基于已有规模,每年都会投入大量资金用于数字化客户、数字化运营、数字化用户建设,全面借助科技的力量提升网络的运营效率和服务效率。

依托于创新的货运合作商平台模式和科技基础设施,安能已实现行业的成本效益和运营效率。根据艾瑞咨询的数据,2020年其零担业务单位营业成本为人民币591元/吨,是中国快运网络中最低者之一,此外,作为营业成本的关键组成部分,安能单位干线运输成本从2018年到2020年下降了22.7%。

Part.02科技安能

近年来,中国的供应链体系正在迅速数字化,现代物流与传统物流相比有了很大的变化,传统物流属于粗放式经营,只考虑把货物装车运到目的地,在过程中存在大量成本和效率的浪费。现代物流更是一种数字化物流,把物流全链路看作是一个更为复杂的场景,需要更加精细化运作以提升物流效率。

装载货物的轻重搭配、发车线路的最优解、长短途的成本构成、点点直发车减少中转、轻货重货的定价等,这些因素都开始变得更为重要。

提供全数字化货运服务的基础,在于全链路的数字化运营,即在每一个物流运输的环节都通过数字化、智能化的科技工具进行赋能,它“重写”了这个传统行业的“软内核”,进而赋予其“硬核实力”的升级。

基于此,安能自主研发40多套IT系统,开发了一系列专有的、部署于整个业务流程的数字化工具,通过全链路数字化运营和智能化决策来实现效率升级。

3

科技和运营深度结合

才是护城河

随着经济重心从消费互联网向产业互联网发展的转移,安能代表的零担快运,被视为是快递后的物流新赛道。尽管打造一张全国快运网络的门槛极高,但这依旧挡不住实力玩家的热情,除了安能、百世等老牌公司之外,这几年顺丰、中通等快递巨头也纷纷跨界杀入这一领域。

对于这个日益重要的市场,无论是人车货场等必备硬件设施,还是科技、产品等软件设施,行业玩家都纷纷进行大手笔投入,以建立更强的竞争优势。

对于安能来说,究竟如何打造自己的核心护城河,成为一个甚至比其商业模式创新带来的成功更为重要的问题。现在的社会共识已经是,商业模式创新红利减少,技术创新模式开始成为主流。在这个基础上,单纯强调模式优势和单纯强调技术优势都是不完整的,像安能这样把运营能力和科技创新深度结合,才是更深的护城河。

技术是可以花钱买来的,是可以快速复制的,单纯的技术升级往往不存在壁垒。因此,在玩家纷纷投入巨资进行科技升级时,往往提升的是整个行业的效率,这对于单个企业而言往往不能建立起差异化的竞争优势。

现代化的运营产出的不仅是数据,还有大量的行业“know how”,知道“是什么”不重要,知道“为什么”才是关键,而所有的优化都必须基于历史数据的沉淀,以及跟运营团队的具体经验相结合,才能产生持续累积的价值。

“这非常考验运营和对数据的计算能力,一般的企业根本就玩不转,成本都是这样省出来的,像安能这样的规模,每公斤省1分钱,对利润的影响是非常大的数字。”一位长期研究快运行业的分析人士告诉我们。

安能是较早投入数字化建设的企业,现在,能通过自主研发的大数据算法与运营相结合,科学合理规划分拨布局与车线,此外,还会根据货源结构与车体形态,做车辆调度与路由规划,无论是车辆资源的调取,还是行车线路的经停,都能做到与货源的高度匹配,进而达到时效和成本的最优化。

比如,安能一天要开出的货车大概有4000多辆,跟中国每天发出的高铁班次大致相当。这就需要一个很强大的调度系统来动态匹配,货车该怎么开,往哪里开,什么时候开,算好了就挣钱,算不好就亏钱。在淡旺季增减线路或者经停多地装卸,车辆的转载率、中转频次等因素都会对成本有影响。

可见,只有一手挖掘数据积淀,一手驱动科技进步,才能产生一种类似于复利的优化效果,这种结合才是真正的护城河。

这种护城河的形成有几个前提,第一是高度接地气的团队,第二在战略上的聚焦,第三是在战术上的专注。

在科技化建设的过程中,安能把创立十多年跑出来的数据视为最珍贵的财富,通过对这些数据的深入挖掘和优化利用,使科技与运营实现深度结合,建立了属于自己的核心壁垒。基于数据分析,驱动效率决策的提升,这是安能得以不断降低成本的关键,也是它在十年间就成长为赛道老大的一个重要原因。

有基础设施,有数据闭环,有自有可控的场景,有不断生长的技术,这些才是完整的护城河的组成部分。尽管这一赛道的竞争不断白热化,但由于拥有了多种模式灵活切换的主动权和各种创新能力,安能可以始终保持高维打低维的竞争态势,从而具备了进一步跨越发展的潜力。

全球空运货代哪家最强?最新25强出炉,6家中国企业上榜

1853 阅读

巨头供应链转型之路|宝洁的 “供应链3.0”

1158 阅读

王卫连续两年出席!为什么是顺丰?背后有何深意?

1086 阅读跨省最快7小时达,货拉拉的新服务竟还打下30%价格!

1067 阅读物流仓储运输绩效指标(KPI)有哪些?你都用对了吗?

1012 阅读效率领跑行业,70%企业复购!揭秘被巨头复购16次的大小车方案

989 阅读海南打造国际航运枢纽 推动航运业智慧赋能与绿色转型

952 阅读火车模式拣货

962 阅读京东物流New Balance华南中心仓正式开仓

904 阅读德邦股份二季度环比改善,无人叉车、辅助驾驶等技术应用助力降本

894 阅读