[罗戈导读]密尔克卫发布2021年前三季度,公司实现主营业务收入59.50亿元,同比增长149.38%;扣非归母净利2.87亿元,同比增长40.31%。

[罗戈导读]密尔克卫发布2021年前三季度,公司实现主营业务收入59.50亿元,同比增长149.38%;扣非归母净利2.87亿元,同比增长40.31%。

10月27日,密尔克卫(603713.SH)发布2021年三季报:2021年前三季度,公司实现主营业务收入59.50亿元,同比增长149.38%;扣非归母净利2.87亿元,同比增长40.31%。其中,2021Q3主营业务收入24.88亿元,同比大增176.29%;扣非归母净利1.01亿元,同比增长50.17%。受益于出口景气延续,空海运运价维持高位,公司21年以来营收连续三个季度实现超预期翻倍增长。

行业处于高景气周期,业务增长稳健。分业务营收来看,2021Q3,化工品物流板块实现营业收入15.1亿元,同比增长120%;其中,受益于运力紧张趋势的持续,空海运运价维持高位,货代业务收入单季度实现比去年同期翻两倍;仓储业务由于化工品库存周期的缩短,一定程度上导致了空仓率的增加,公司及时调整业务结构,新增CFS快周转业务比重,使得仓储盈利状况三季度持续改善;运输板块收入实现了较快增长,但由于同期油价同比上涨25%,一定程度上拉低了毛利率。化工品交易业务板块实现营业收入9.7亿元,同比增长高达362%。

纵向深入:物贸一体化协同效应成效显现,化工品交易业务增速喜人。2021年第三季度,公司化工品交易业务实现362%的高同比增长,成为公司新增长引擎。自2017年起,公司着手布局从化工物流到化工贸易业务的纵向延伸,化工品贸易营收占比从16年的3.40%提升到20年的20.16%,2021Q3该占比达到38.99%。公司物贸一体化协同主要体现在:

①客户资源协同。凭借原物流板块所积累的客户资源优势,公司通过延伸原物流板块客户的贸易需求,为化工品贸易业务引流。同时,通过为新化工品贸易客户提供配套物流服务反向提升化工品物流服务的业务规模。

②仓储资源协同。公司依托完善的仓储网络进行分销布点,在化工集群区域,以“便利店”的形式为客户提供便捷的集中采购场所和途径,实现物流与分销的联动效应。随着公司物贸一体化的进一步推进,两大主营业务有望开启新一轮增长。

横向扩张:国内与国际网络布局进一步扩张,助力企业稳坐化工物流行业龙头。国内方面,公司三季度完成两起并购,收购上海零星危险化学品物流,战略布局上海化学工业区;收购上海思多而特集装罐服务有限公司,此举将极大提升公司在华东地区的罐箱堆场服务能力。国际方面,公司第三季度完成了新加坡三个公司、美国西岸子公司的设立,10-11月份将完成欧洲两个公司的设立,战略部署配合全球化拓展。同时,公司在新加坡已有国际物流能力,未来还将涉足跨境电商领域,主要包括3C电子产品和消费类高端化工产品。基于公司一站式化工品物流的服务能力和全国乃至国际网络部署的能力,三季度新增战略客户特斯拉、亨斯迈、中兴、台积电、华为等。公司作为化工物流龙头,通过继续在国内外网络布局持续提升一体化物流贸易服务能力,推进线上化优化客户结构,化工物流行业龙头地位进一步得到稳固。

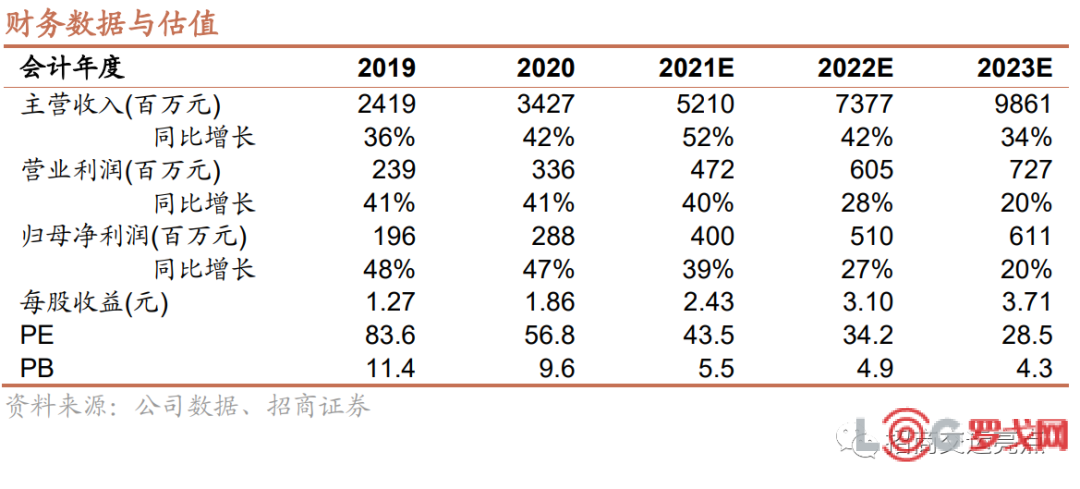

附:财务预测表

玛氏中国|2025年度冠军宠物进口货运代理服务遴选

2915 阅读

知名网络货运平台去年营收397.97亿,净利润实现1.4亿元

1124 阅读

多条航线运价下跌!美西暴跌超三成!

948 阅读即时零售行业深度报告:即时零售万亿高成长赛道,平台模式三国杀开拓长期增量

917 阅读获菜鸟1.7亿美元投资,年营收12.5亿美元,这家跨境物流巨头即将上市

921 阅读极兔云仓发展迅猛,“618”服务再突破

943 阅读物流企业如何判断“大客户业务机会”是不是靠谱

872 阅读仓库管理升级:需要打破一些惯性思维

833 阅读中国绿证价格持续暴涨,即将超过10元/张

791 阅读刘强东分享会:京东做餐饮酒旅都是为供应链

759 阅读