[罗戈导读]疫情反复,航司业绩仍将承压,建议关注逆向时机。疫情影响3月快递量,而不改盈利修复趋势,建议把握上半年板块性业绩高增长投资机会。关注油运底部时机。

[罗戈导读]疫情反复,航司业绩仍将承压,建议关注逆向时机。疫情影响3月快递量,而不改盈利修复趋势,建议把握上半年板块性业绩高增长投资机会。关注油运底部时机。

投资要点

一、民航客流小幅回升,建议关注逆向时机。

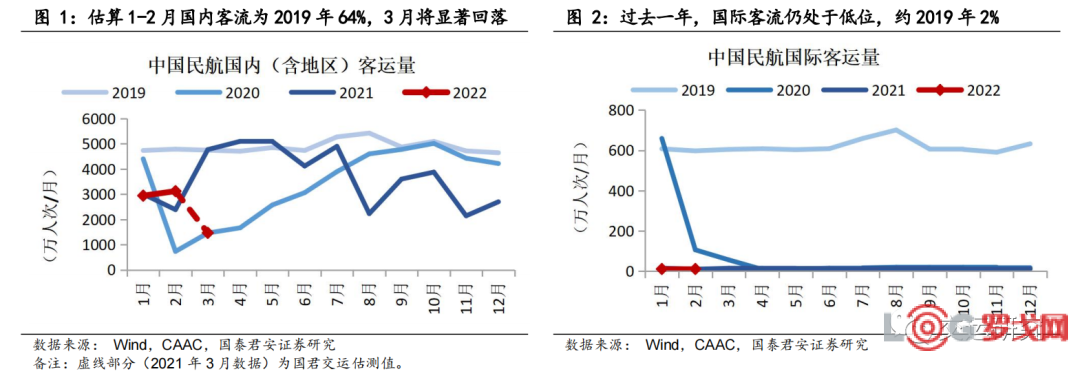

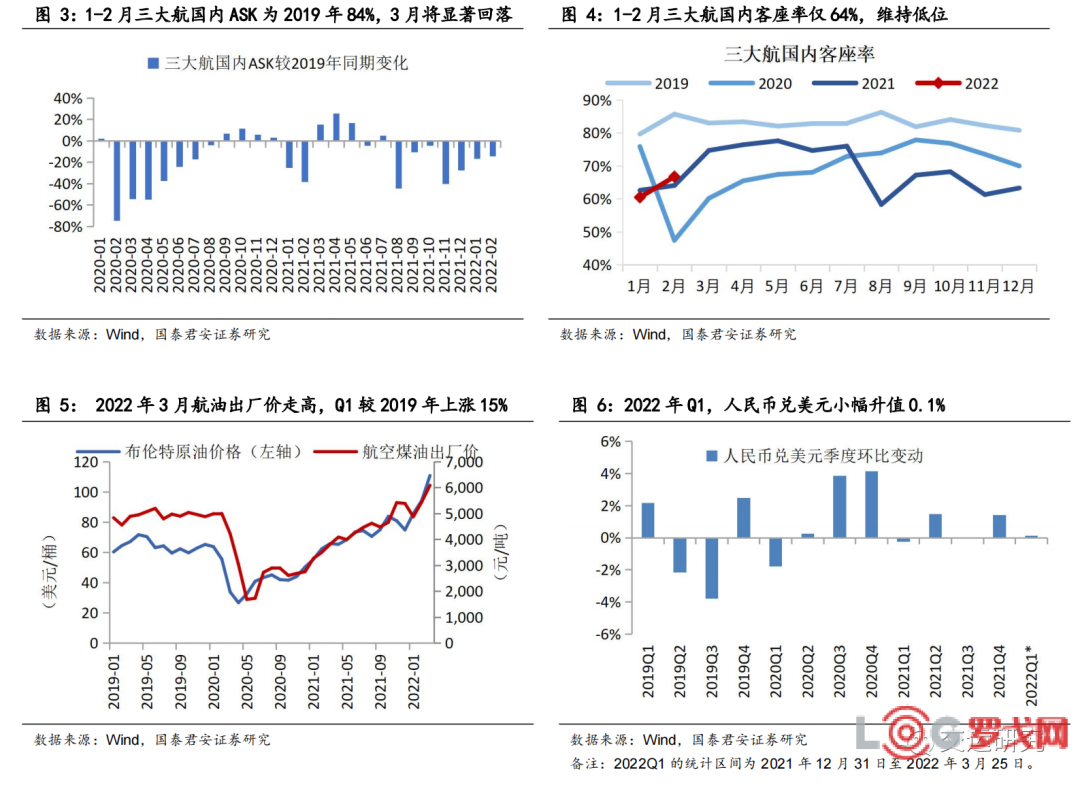

3月多地疫情显著抑制航空出行需求,估算3月国内客流仅为2019年1/3,较2021年同期缩减近七成,仅略高于2020年同期。随着3月下旬深圳等地疫情得到有效控制,4月初国内客流小幅回升至2019年两成左右。4月5日起航空燃油附加费普遍上调至50/100元(3月20/40元),考虑机队低周转,预计航司短期经营压力巨大,一季度将再现行业性大额亏损。三大航披露年报,已连续两年大额亏损,疫情影响仍显著。随着疫情防治系统持续增强,预计未来两年复苏趋势仍将确定,且长期前景乐观,建议关注逆向时机。维持中国国航H/A、中国民航信息网络H等“增持”评级。

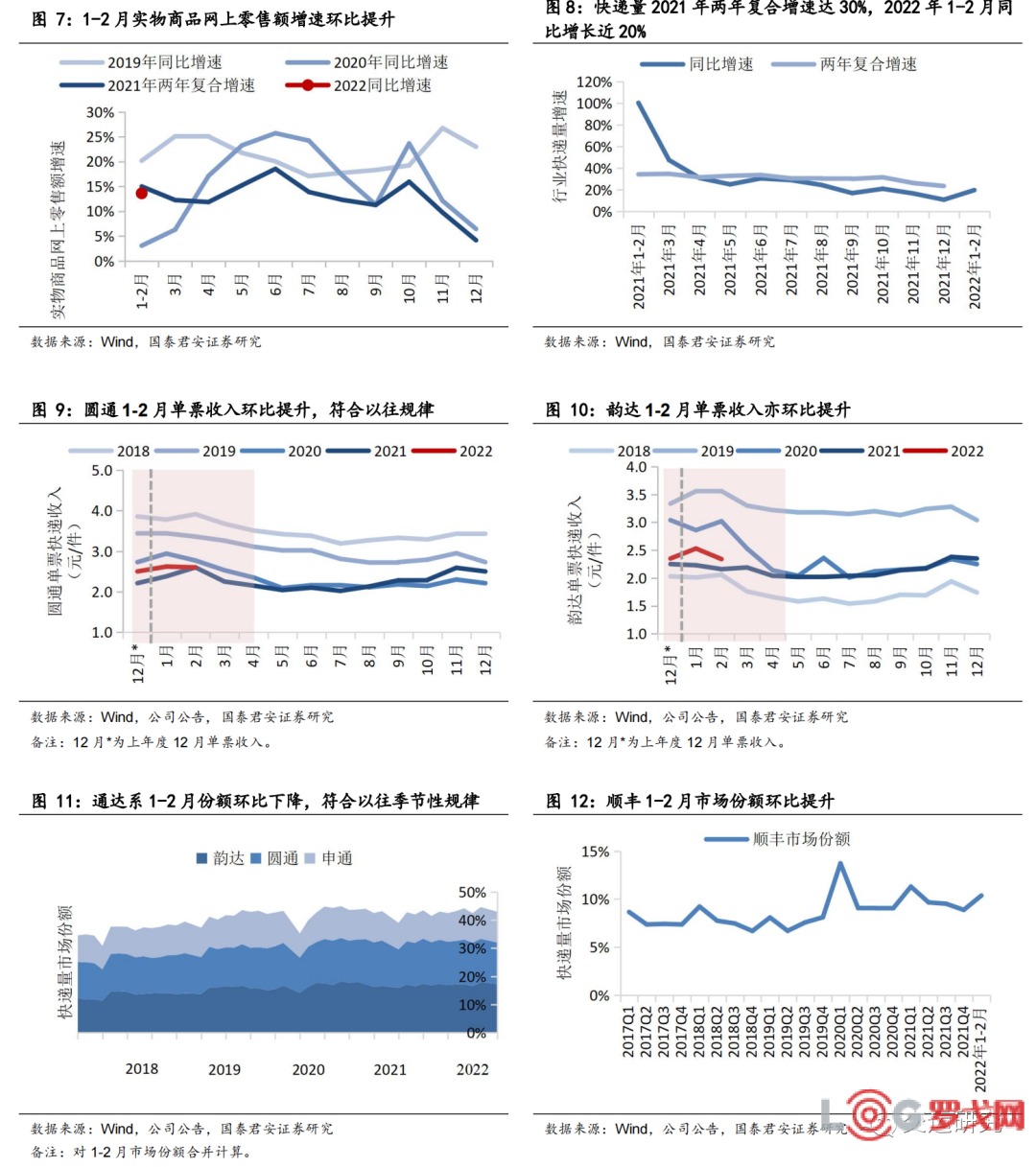

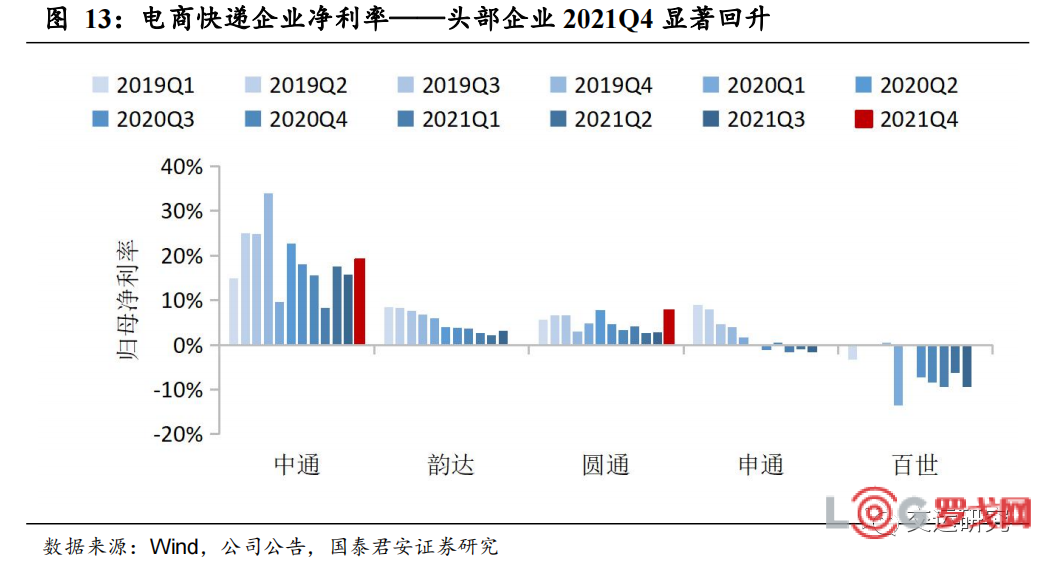

二、快递:疫情影响3月件量增长,不改盈利修复趋势。

国家邮政局预计3月快递量同比下降2.5%,明显低于1-2月同比近20%的增速水平,主要系近期多地疫情防控致部分网点运营受阻。根据调研了解,随着3月下旬多地疫情防控降级,单日快递量已开始回升。疫情未影响价格政策,且近期油价上涨推动头部企业3月提价以传导成本上升,预计3月单票收入表现或好于以往。短期疫情与油价不改盈利修复确定趋势,维持上半年业绩同比高增长的乐观预期,且盈利弹性有望超预期。长期看,行业仍将回归良性竞争与自然集中,龙头崛起仍将可期。维持中通快递、圆通速递、韵达股份“增持”评级。受益标的顺丰控股。

三、航运:集运运价高位回落,油运等待底部时机。

集运:上海至欧美航线载运率仍保持高位,运价自二月高点回落约一成。上周美西运价指数CCFI-3%、SCFI-1%、FBX-3%。不同于2021年盐田港疫情致运价大涨,此次上海港防控升级后运价出现下跌。随着美国疫情影响逐步减弱,实物消费将向服务消费回归,建议警惕需求拐点风险,维持集运业“中性”评级。油运:建议等待底部时机。俄乌冲突短期情绪影响为主,VLCC运价3月冲高回落。VLCC中东-中国TCE过去两周在-1万美元/天徘徊。我们看好未来两年油运市场基本面复苏,IMO环保政策执行将加速供给出清,俄乌冲击提供需求意外的期权。建议关注油运底部时机。

四、国君交运2022春季策略:把握盈利修复,逆向布局复苏。

建议把握疫情复苏和业绩增长两条主线,逆向增持航空、油运、快递。(1)疫情复苏之航空:短期至暗时刻,中期复苏确定,长期前景乐观。建议关注逆向时机。(2)疫情复苏之油运:过去22个月完成供需寻底,未来两年复苏趋势确定。建议把握底部时机,俄乌冲突提供期权。(3)业绩增长之快递:2022年行业竞争阶段趋缓,盈利能力修复确定。上半年板块性业绩高增长,弹性有望超预期,维持增持。

五、风险提示。

疫情、管制、增发摊薄、经济下行、油价汇率、安全事故等。

目录

报告正文

1

重点行业数据跟踪与近期观点

1.1

航空:民航客流小幅回升,建议关注逆向时机

疫情影响持续,民航客流小幅回升

3月多地疫情显著抑制航空出行需求,估算3月国内客流仅为2019年1/3,较2021年同期缩减近七成,仅略高于2020年同期。随着3月下旬深圳等地疫情得到有效控制,4月初国内客流小幅回升至2019年两成左右。其中,深圳客流开始迅速恢复,上海客流仍在持续缩减。

航司短期经营压力巨大,预计一季度行业性大额亏损

国内延续动态清零政策,2022年夏秋新航季国际客班继续严格执行“五个一”管控措施,国际放开或需待2023年。国内市场受到多地疫情显著影响,一季度航司机队周转极低。4月5日起航空燃油附加费普遍上调至50/100元(3月为20/40元),考虑机队低周转,预计航司短期经营压力巨大,一季度将再现行业性大额亏损。

待国内疫情得控,预计航空需求将快速恢复并集中释放,我们仍乐观期待航司在国内大循环下率先恢复一定盈利能力。

疫情下航空业形势依然严峻,三大航连续两年亏损

2021年三大航年报披露,受疫情影响,国航、东航、南航三大航连续两年亏损。年报显示,2021年国航、东航、南航三大航净亏损分别为166、122、121亿元。根据三大航业绩交流会,航司对国内疫情得控后的市场表现仍较有信心,若疫情控制速度较快,建议关注后续“五一”与“暑运”表现。对于国际开放,预计年内难度较大,谨慎乐观期待2023年国际市场逐步有序放开。

航空短期乐观预期逐渐回归理性,建议关注逆向时机

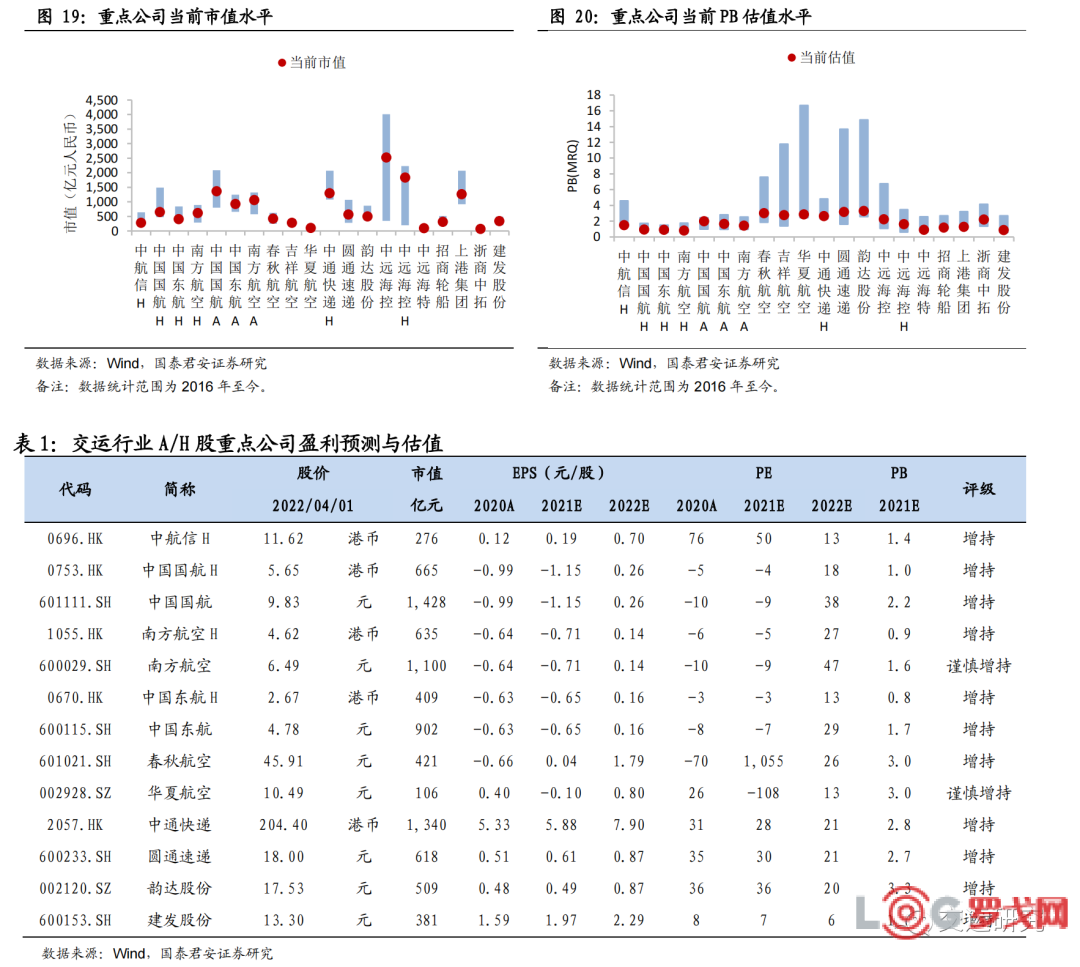

短期看,民航业处于至暗时刻。中期看,未来两年复苏趋势确定。长期看,中国航空业长期供需向好。需求端,疫情未改需求结构与长期增长动能。供给端,中国航空业拥有周期行业最难得的长期供给瓶颈。“十四五”机队与时刻匹配度提升,叠加票价市场化,航网优秀的航司长期盈利将超预期上行。过去一个季度,我们持续提示短期业绩承压,且国际放开仍将缓慢。近期市场预期回归理性,建议关注航空逆向时机。维持中国国航H/A、中国航信H、南方航空H、中国东航H/A、春秋航空“增持”评级。

1.2

快递:疫情影响3月件量增长,不改盈利修复趋势

疫情影响 3 月件量增长,单票收入表现或好于以往

国家邮政局预计3月快递量同比下降2.5%,明显低于1-2月同比近20%的增速水平,主要系近期多地疫情防控致部分网点运营受阻。根据调研了解,随着3月下旬多地疫情防控降级,单日快递量已开始回升。疫情未影响价格政策,且近期油价上涨推动头部企业3月提价以传导成本上升,预计3月单票收入表现或好于以往。短期疫情与油价不改盈利修复确定趋势,维持上半年业绩同比高增长的乐观预期。

2022年行业竞争阶段趋缓,上半年业绩高增长可期

国君交运自2021年8月底建议增持,行业监管下头部非龙头企业位次风险下降,自9月基本面持续改善催化第一波估值修复。

考虑行业监管信号持续释放,及稳定网络内生需求,预计2022年行业竞争阶段性趋缓,快递企业盈利能力修复确定。市场担忧政府监管将可能阻碍行业市场竞争与长期集中。我们认为目前监管较为理性克制,长期行业仍将回归良性竞争与自然集中。考虑2021年上半年行业利润率处于历史底部,2022上半年业绩同比增幅有望超预期,将驱动第二波估值修复。维持中通快递、圆通速递、韵达股份“增持”评级,受益标的顺丰控股。

1.3

航运:集运运价高位震荡,油运运价回归谷底

集装箱运输:运价高位回落,警惕需求拐点风险

(1)载运率:近期上海至欧美航线载运率仍保持高位。

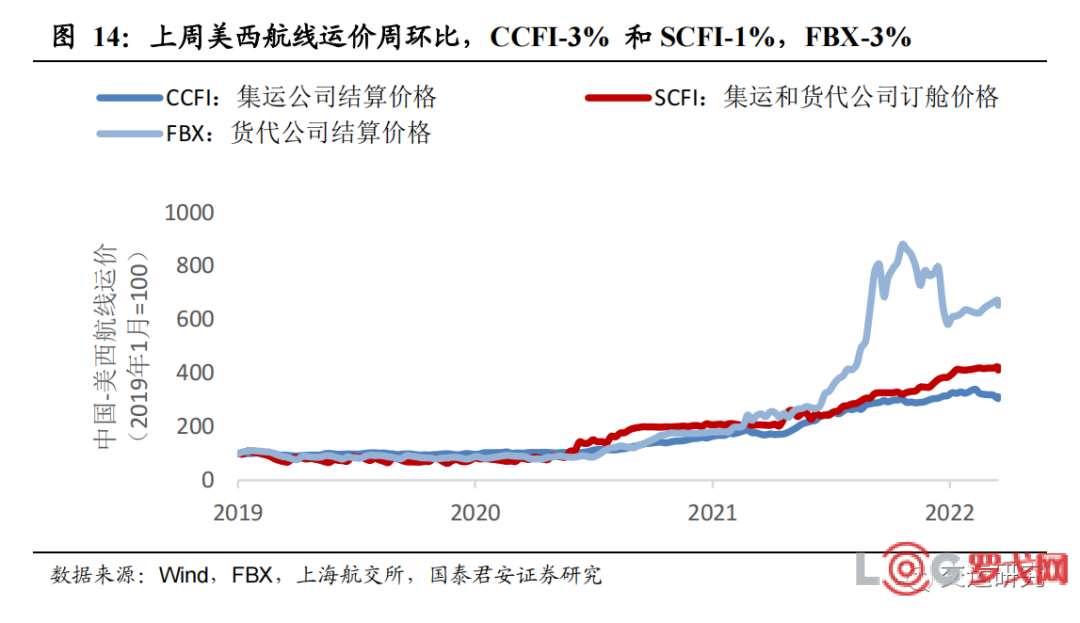

(2)运价:上周美西航线运价周环比,CCFI(反映集运公司结算价格)下降3% 和SCFI(反映集运公司订舱价格)下跌1%,FBX(反映货代结算价格)下跌3%。2022年2月以来,集运运价回落约一成。上周或受上海疫情管控影响,运价继续回落。与盐田港疫情导致运价大涨不同。

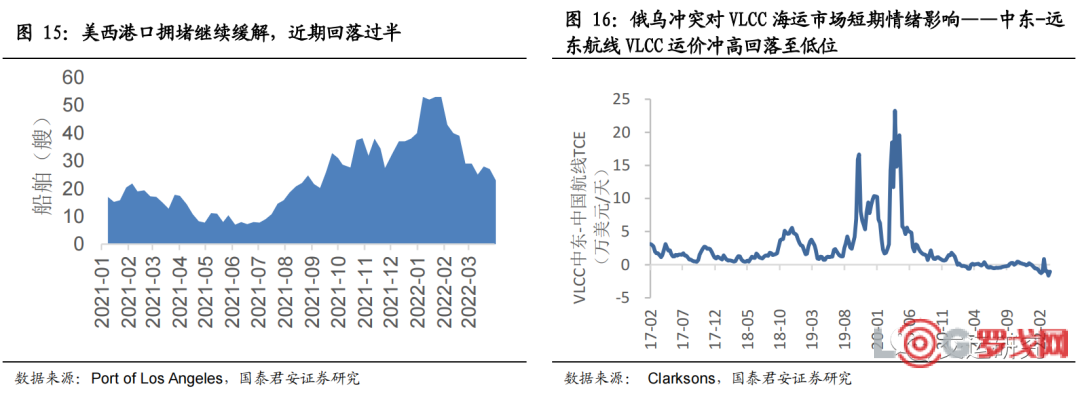

(3)供给:美西港口拥堵边际改善,上周洛杉矶港待泊船量下降至23艘,过去两个月已较高位回落过半,美西两大港口吞吐量维持高位。随着美国疫情影响逐步减弱,预计供给瓶颈还将逐步缓解。

(4)需求:美线需求仍保持旺盛。考虑疫情影响减弱后,财政刺激将可能减弱,且实物消费将向服务消费回归,建议重点警惕需求拐点风险。考虑市场预期与风险收益比,维持集运业“中性”评级。

(5)业绩:中远海控于3月31日晚间发布业绩快报,2022年一季度实现归母净利润276亿元,同比增长79%,维持高位。

原油海运市场:短期情绪逐步减弱,建议等待油运底部时机

(1)运价:俄乌冲突短期以情绪为主,油运货盘增加极为有限,运价冲高回落。2月下旬至3月初油运市场运价普遍冲高,3月中旬VLCC运价率先回落,VLCC中东-中国TCE过去两周在-1万美元/天徘徊。上周小型油轮运价快速回落,恐慌情绪或已逐步消退。俄欧航向苏伊士船型上周运价持续下行,自3月第一周的TCE高点15万美元/天回落至6万美元/天,已较高点回落过半。

(2)投资建议:建议等待短期情绪回落,把握基于未来两年确定复苏的底部时机

俄乌冲突未来实质影响取决于,欧洲与俄罗斯管道原油出口是否会受阻,从而导致部分油运需求转至海上长航线。考虑涉及欧洲能源危机风险,存在极大不确定性。我们建议等待短期情绪回落,把握基于未来两年确定复苏的底部时机。我们看好未来两年油运市场确定性复苏。原油终端消费将逐步恢复,原油去库存和浮仓运力释放均基本完成,油运需求将滞后恢复,且IMO环保政策将加速运力出清。受益标的中远海能、招商轮船。

2

春季投资策略:把握盈利修复,逆向布局复苏

2022上半年建议把握疫情复苏与业绩增长两条投资主线,逆向增持航空、油运、快递。

业绩增长——快递:盈利修复确定,业绩高增可期

国君交运自2021年8月底建议增持快递,行业监管下头部非龙头企业位次风险下降,自9月起基本面持续边际改善催化估值第一波修复。2022年行业竞争阶段性趋缓,板块性将迎来确定性盈利修复。短期疫情与油价不改盈利修复确定趋势,维持上半年板块性业绩高增长的研判,预计盈利弹性将超预期,有望催化第二波估值修复。维持中通快递、圆通速递、韵达股份“增持”评级。受益标的顺丰控股。

疫情复苏——航空:春寒作底,逆向布局确定复苏

国君交运自2021年8月逆向推荐航空板块。航空具有双重复苏逻辑,未来两年复苏趋势确定,且长期前景乐观。近期疫情反复催化国际放开与短期业绩乐观预期回归理性,建议关注逆向时机。维持中国国航H/A、中国航信H、南方航空H、中国东航H/A、春秋航空“增持”评级。

疫情复苏——油运:未来确定供需改善,建议等待底部时机

油运是除了航空以外,另一个受疫情显著影响的行业,且目前油运基本面与估值均处于底部。国君交运看好油运市场未来两年将迎确定复苏。一方面,全球原油去库存先行且已基本完成,2022-23年油运需求将随终端消费恢复而滞后加速复苏;另一方面,浮仓释放基本完成,供给弹性相对有限,且环保政策有望加速运力出清。俄乌冲突等地缘政治因素相当于油运底部投资的期权。考虑涉及欧洲能源危机风险,我们认为地缘政治因素难以研判与把握。建议投资者等待短期情绪回落,把握确定复苏的底部布局时机。受益标的中远海能、招商轮船。

3

风险提示

国内疫情反复风险;

全球疫情持续时间超预期风险;

病毒变异风险;

疫苗接种速度与效果不及预期风险;

政府管制及指引政策风险;

航司融资摊薄风险;

经济下行风险;

油价汇率风险;

安全事故风险;

电商资本行为影响风险;

反垄断监管风险。

【社招管理岗】最新宝洁全职管理岗位合集

6226 阅读

苹果社招运营与供应链类岗位

4290 阅读

华住集团2025届秋季校园招聘供应链管理等岗位

4152 阅读白象食品2025全球校园招聘供应链类等岗位,截至25年6月1日

3819 阅读顺丰社招运作主管;KA客户经理;SME客户经理;供应链财务岗;网点主管等

3719 阅读菜鸟社招供应链BD;供应链KA项目专家;业务拓展(海外仓)等

3601 阅读淘天物流部社招履约产品、产品经理、商业数据分析

3287 阅读美团社招短驳运输主管;蔬果招商采购专家;前置仓运营;调度主管;运力策略运营专家等

3303 阅读石头科技25届校园招聘供应链类岗位

3263 阅读中国物流集团社招仓库管理员-泰州;财务出纳专员-常州;人力资源管理-北京市-丰台区

3135 阅读