[罗戈导读]年初至今,韵达股份股价下跌15%,公司最新市值504亿人民币,公司负债率55%。

[罗戈导读]年初至今,韵达股份股价下跌15%,公司最新市值504亿人民币,公司负债率55%。

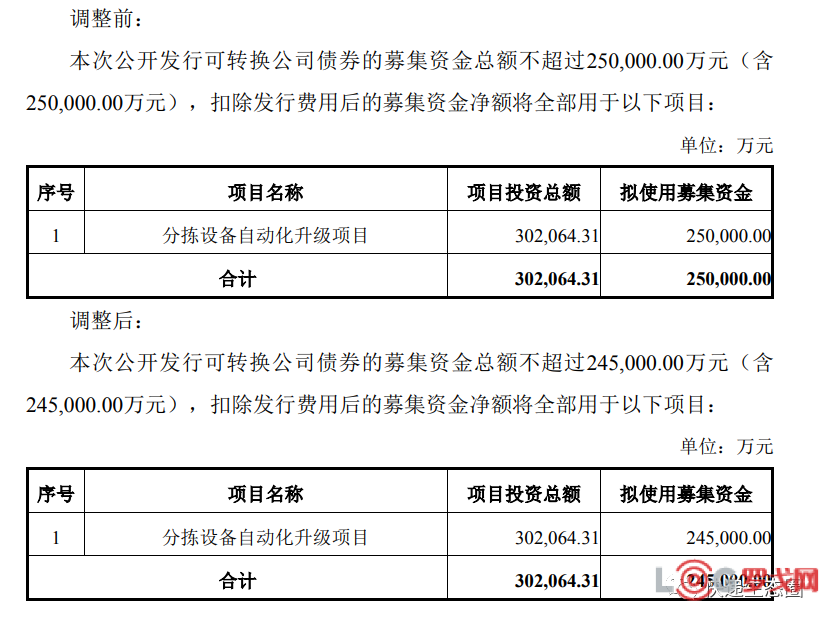

7月10日晚间,韵达股份(002120.SZ)宣布,公司于2022年7月10日召开第七届董事会第二十三次会议及七届监事会第二十三次会议,审议通过了《关于调整本次公开发行可转换公司债券募集资金金额的议案》。

根据相关法律法规和监管要求及2021年第二次临时股东大会的授权,结合公司具体情况,公司拟对此次公开发行可转换公司债券募集资金总额进行调整。调整后,募集资金总额为不超过人民币24.5亿元(含24.5亿元),除上述调整,此次公开发行可转换公司债券发行方案的其他内容保持不变。本次发行的可转换公司债券每张面值为人民币 100 元,按面值发行。

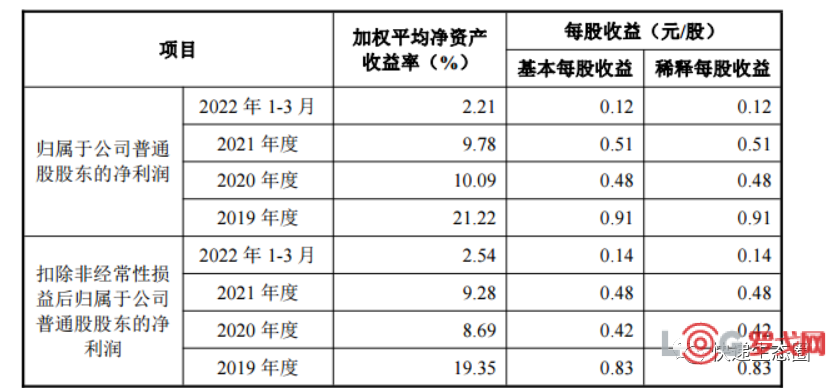

年初至今,韵达股份股价下跌15%,公司最新市值504亿人民币,公司负债率55%(中通快递负债率26%,圆通速递负债率31%,申通快递负债率59%)。

韵达股份表示,将本次公开发行可转换公司债券的募 集资金用于分拣设备自动化升级项目,以提高公司的分拣转运能力,降低运营成本,提高服务质量和效率。项目实施后,公司能够持续提高转运环节的效率,稳 定公司业务质量,满足客户日益增长的需求,从而提升公司在快递服务领域的核 心竞争力,进一步巩固行业地位和提高市场占有率,促进公司可持续发展。

截至2021年末,韵达自动化设备资产值为61.73亿元,占公司固定资产的 比例约44.68%。截至 2020 年末,公司自动化设备资产值为 46.11 亿元,占公司固定资产的比例达 49%。

2021年5月17日,韵达股份宣布,要发行可转换债券;要公开发行可转换公司债券的募集资金总额25亿,主要用来分拣设备自动化升级项目;该项目不直接产生收益;2021年6月8日股东大会通过该融资方案。

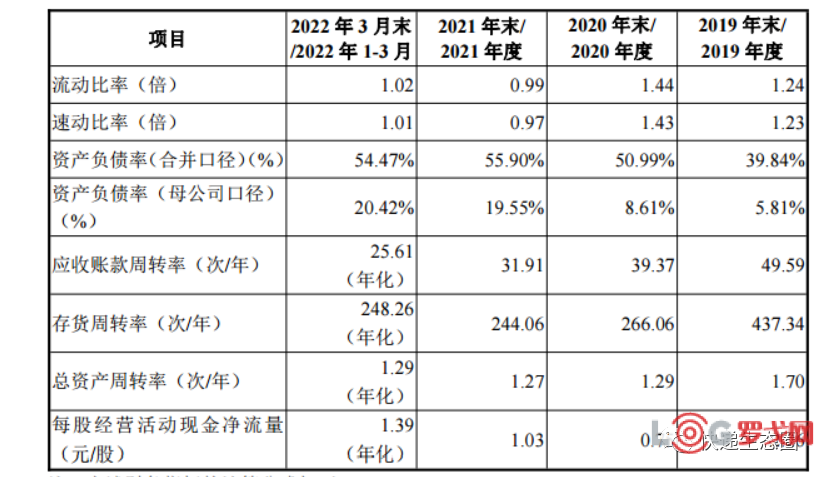

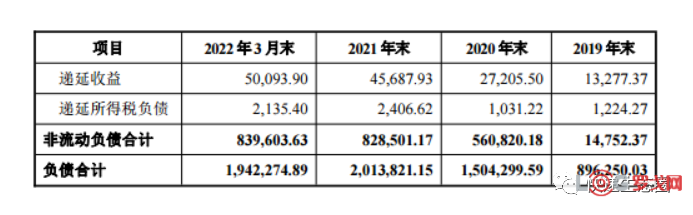

最近三年及一期末,公司负债总额分别为 896,250.03 万元、1,504,299.59 万元、2,013,821.15 万元和 1,942,274.89 万元。公司的负债以流动负债为主,报告 期内流动负债余额分别为 881,497.66 万元、943,479.41 万元、1,185,319.98 万元 和 1,102,671.26 万元,占总负债的比例分别为 98.35%、62.72%、58.86%和 56.77%;报告期内,公司非流动负债分别为 14,752.37 万元、560,820.18 万元、828,501.17 万元和839,603.63万元,占总负债的比例分别为1.65%、37.28%、41.14%和43.23%。

最近三年及一期末,公司总资产分别为 2,249,665.48 万元、2,950,076.61 万元、3,602,501.02 万元和 3,565,793.25 万元。

UPS卖掉货运后,FedEx也考虑剥离货运,全球公路货运寒冬?

4428 阅读

九识、新石器、白犀牛、菜鸟、京东物流、美团、顺丰等布局的万亿赛道,谁将成为“领头羊”?

2107 阅读

公交车送快递,邮政、顺丰、京东物流等巨头纷纷入局

1696 阅读菜鸟全球供应链再升级:亚太仓配网络覆盖10个国家地区

1631 阅读王卫1110亿元、赖梅松289亿元、杨绍鹏213亿元、喻渭蛟夫妇176亿元......物流领域最新财富榜出炉!

1471 阅读看《长安的荔枝》,解密生鲜供应链

1102 阅读京东七鲜华北区域覆盖加速,涉及北京、天津、石家庄

1017 阅读京东物流智狼机器人跑向全国!拣货最快秒级

968 阅读SHEIN半托管在加拿大及沙特站点上线

931 阅读中国外运33.8亿出售旗下路凯国际25%股权

915 阅读