_SBboUc3Xj2ah.jpg?x-oss-process=image/quality,Q_80/resize,w_450/watermark,t_80,g_se,x_10,y_10,image_aURxY29TdHhRb0RzLnBuZz94LW9zcy1wcm9jZXNzPWltYWdlL3Jlc2l6ZSxQXzIw)

[罗戈导读]虽然全球需求总体走弱,但中国的出口份额或维持一定韧性。

[罗戈导读]虽然全球需求总体走弱,但中国的出口份额或维持一定韧性。

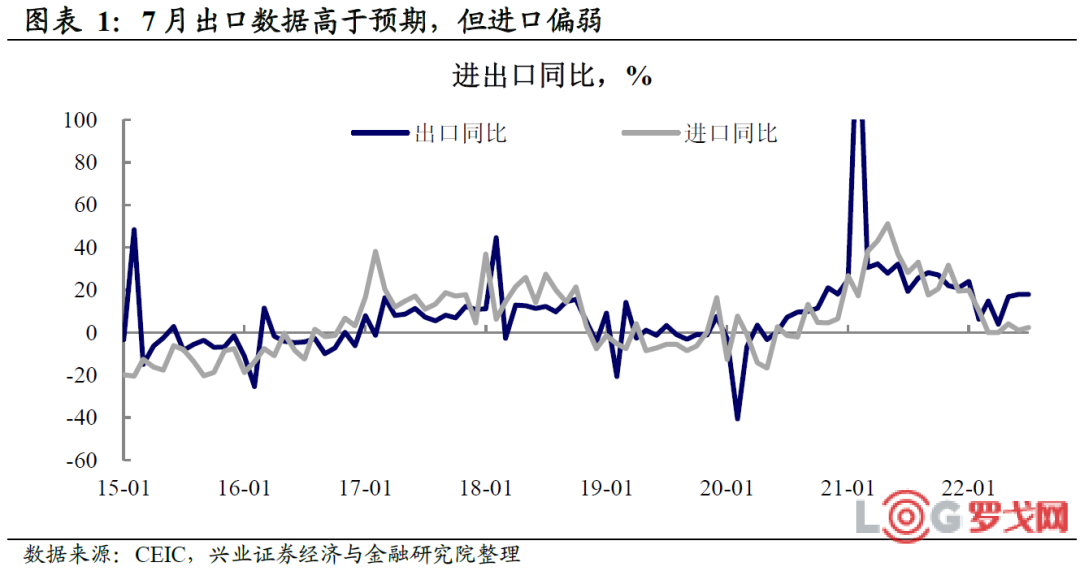

7月出口(以美元计价)同比增18.0%,高于前值的17.9%和预期值的16.2%;进口增速(以美元计价)为2.3%,高于前值的1.0%,但低于预测值的4.5%;贸易顺差1012.6亿美元,扩大81.5%,对此,我们认为:

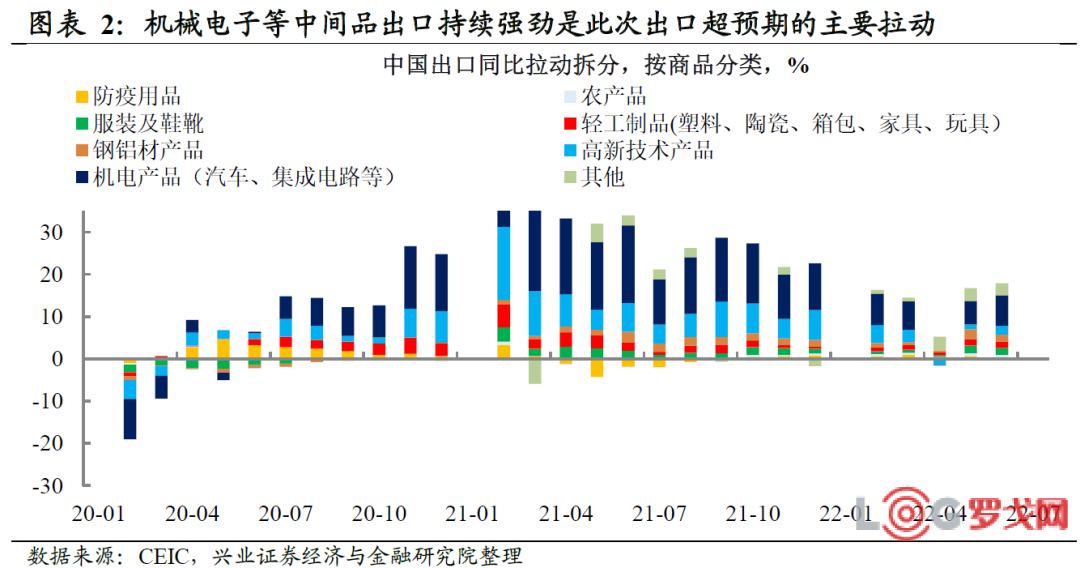

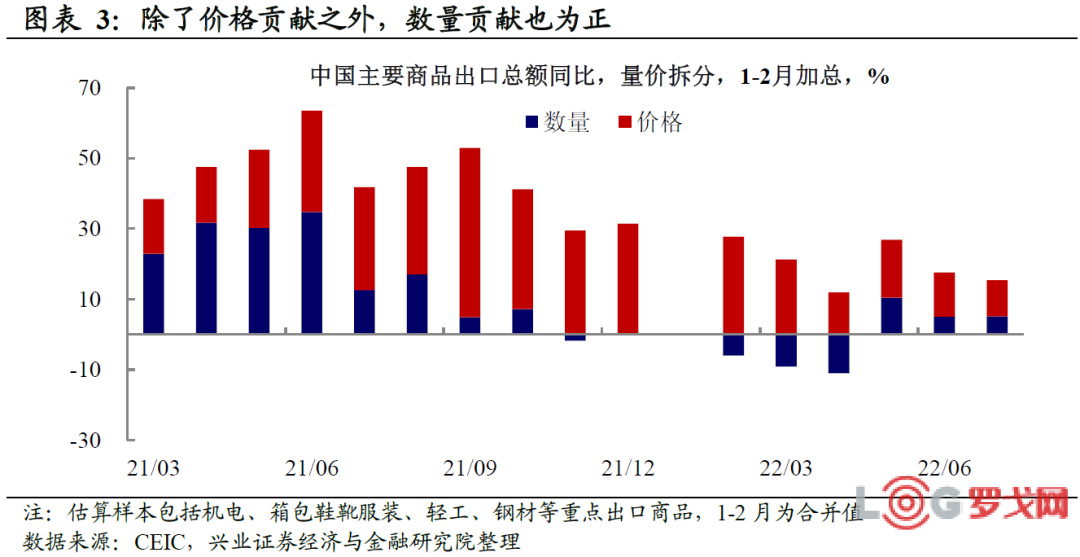

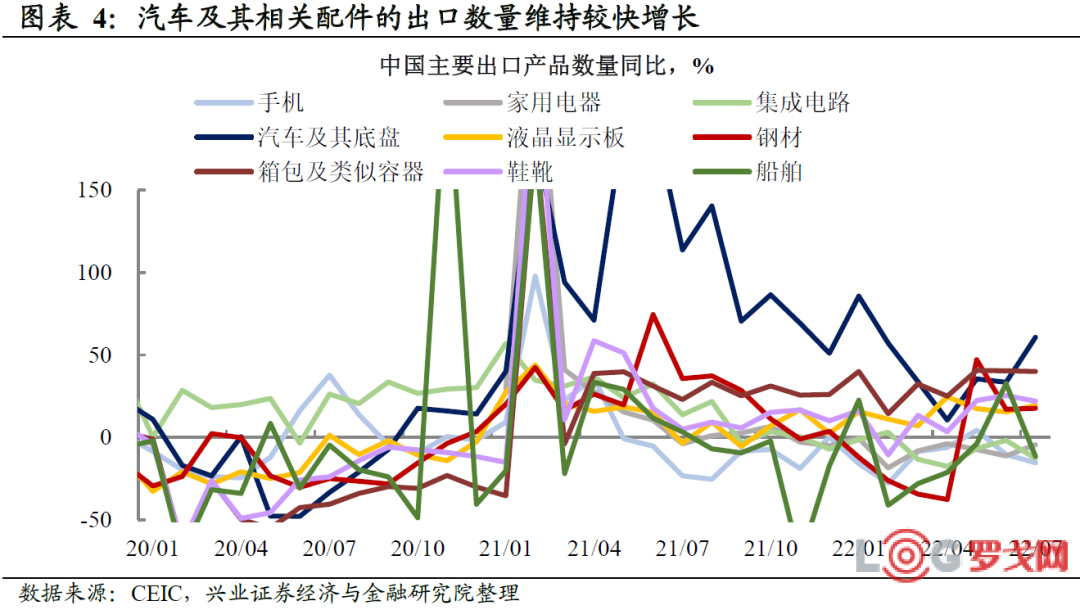

机械电子等中间品出口持续强劲是此次出口超预期的主要拉动。7月机电产品出口同比增长13.02%,拉动出口增长约7.54个百分点。从量价拆分来看,此次出口增速的上行,不仅仅是价格因素的支撑,数量因素也提供了正向的支撑。其中,7月汽车出口数量增长表现最为亮眼。

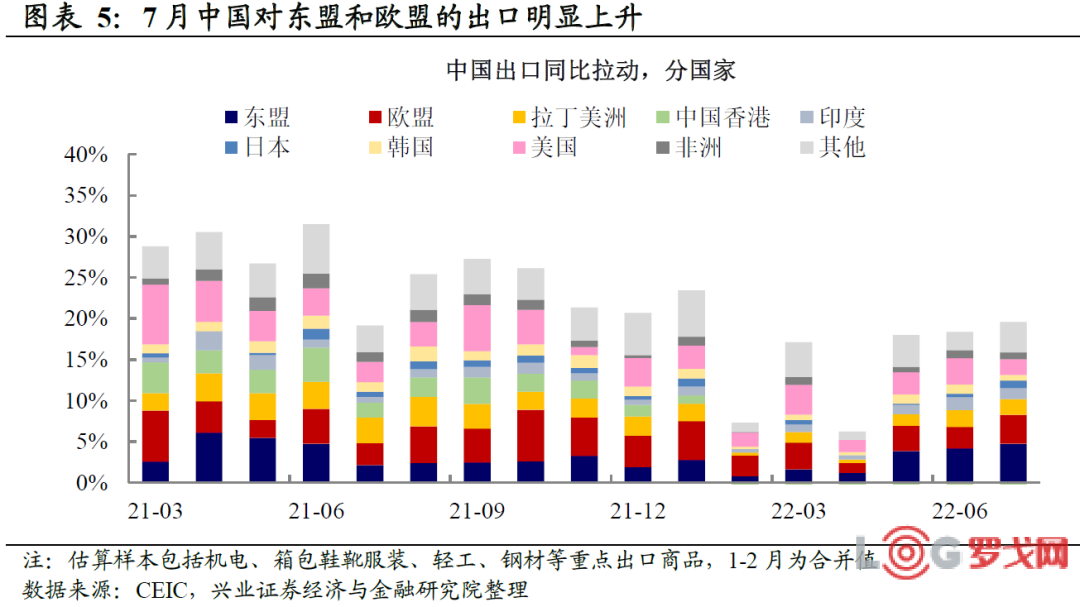

分国家而言,7月出口的高增主要来自于欧盟和东盟的拉动。前期对中国拉动较大的美国在7月出现下滑,这主要受到美国国内商品需求消费走弱的影响。而对中国出口拉动最大的国家的仍然是东盟,并且较上期持续上升。除东盟之外,中国对欧盟的出口也有明显的增加。因此,整体来看,7月出口超预期主要是源于对欧盟和东盟中间品出口的增加。

俄乌冲突之后,受制于自身产能的限制,欧盟逐渐变为全球需求提供国。2022年俄乌冲突爆发之后,大宗商品价格快速上升,使得欧洲深受原材料供给短缺和能源价格高涨的桎梏,国内生产能力受到严重制约,这使得欧洲原先自己内部可以生产的产品不得不通过进口来满足。因此,我们看到欧洲的贸易逆差在2022年之后迅速扩大,并且成为除美国之外的全球终端需求提供方。比如德国自2021年下半年以来,对东盟和中国在机械电子产品上的贸易逆差皆出现明显扩大。

欧洲对东盟进口需求的增加也间接拉动了东盟对中国进口需求的增加。机械电子的产业链相对较长,东盟在向欧洲出口更多机械电子的同时,也意味着其需要向中国进口更多机械电子相关的产品。因此我们看到中国对东盟的出口也持续保持强劲。除此之外,东盟自身经济的强劲也为中国对其出口的高增提供了支撑。

虽然全球需求总体走弱,但中国的出口份额或维持一定韧性。如上所述,以德国为代表的部分制造业国家的生产受到了高成本的制约,而中国对这类国家的出口或仍维持较高的增长。在此背景下,虽然全球需求将边际走弱,但中国在全球的出口份额或仍维持一定韧性。

风险提示:疫情不确定性风险,地缘政治风险,经济下行风险。

7月出口(以美元计价)同比增18.0%,高于前值的17.9%和预期值的16.2%;进口增速(以美元计价)为2.3%,高于前值的1.0%,但低于预测值的4.5%;出口保持强劲,且远超市场预期,对此我们认为:

机械电子等中间品出口持续强劲是此次出口超预期的主要拉动。拆分中国主要出口商品来看,机电产品(包括汽车、集成电路等)是7月出口强劲的主要拉动。7月机电产品出口同比增长13.02%,较上月的7.25%上升5.77个百分点,拉动出口增长约7.54个百分点。并且,从量价拆分来看,此次出口增速的上行,不仅仅是价格因素的支撑,数量因素也提供了正向的支撑。其中,7月汽车出口数量同比为60.66%,较上月的33.44%上升约33.22个百分点,增长显著。

分国家而言,7月出口的高增主要来自于欧盟和东盟的拉动。分国家来看,前期对中国拉动较大的美国在7月出现下滑,这主要受到美国国内商品需求消费走弱的影响。而对中国出口拉动最大的国家的仍然是东盟,并且较上期持续上升,7月中国对东盟出口同比增长33.49%,较上期增长4.45个百分点,约拉动中国出口4.72%。除东盟之外,中国对欧盟的出口也有明显的增加,7月中国对欧盟出口同比增长23.16%,较上期增长6.05个百分点。结合产品和国家的分析,可以知道7月出口的超预期主要是源于对欧盟和东盟制造业中间品出口的增加。但欧盟和东盟需求维持强势的逻辑却并不完全相同,在下文我们将对这两个经济体的需求进行具体分析。

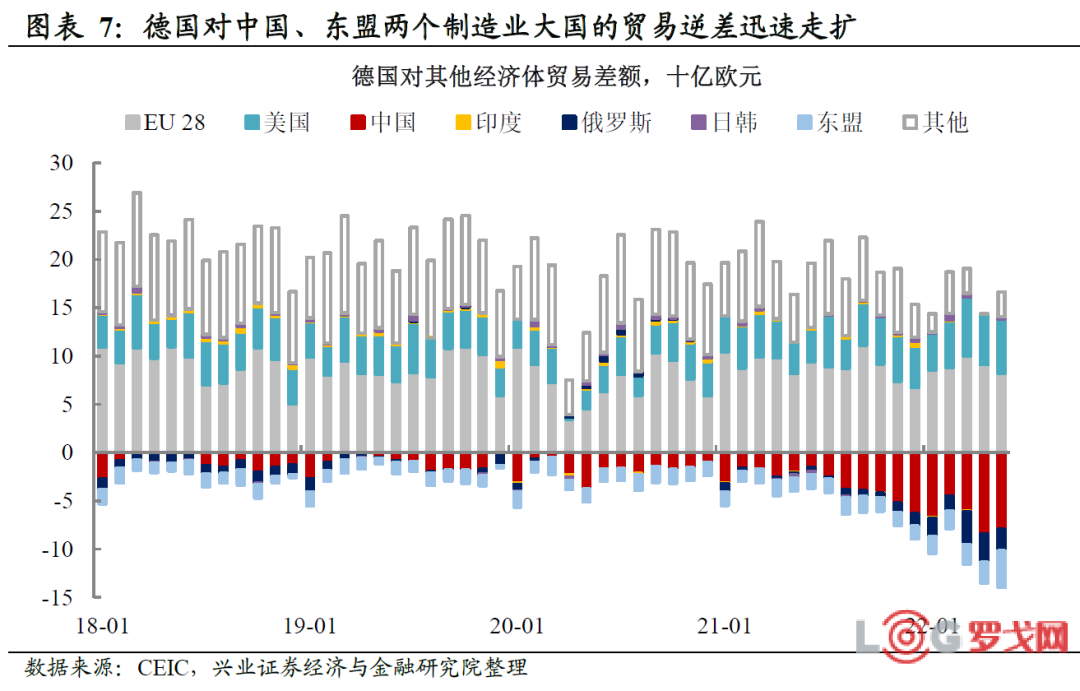

俄乌冲突之后,受制于自身产能的限制,欧盟逐渐变为全球需求提供国。我们在《20210902-下阶段中国出口驱动力来自何方——贸易大数据系列之三》中曾提到,要判断全球终端需求由谁提供,贸易余额是一个比较好的角度。从这个角度来看,在2022年以前,美国一直是全球最主要的终端需求国。但是2022年俄乌冲突爆发之后,能源等大宗商品价格快速上升,使得在大宗品上对外依存度较高的制造业国家的贸易差额皆出现明显下行。但是,除此之外,大宗商品价格的高涨还带来了次生影响。欧洲由于深受原材料供给短缺和能源价格高涨的桎梏,国内生产能力受到严重制约,这使得欧洲原先自己内部可以生产的产品不得不通过进口来满足。因此,我们看到欧洲的贸易逆差在2022年之后迅速扩大,并且成为除美国之外的全球终端需求提供方。

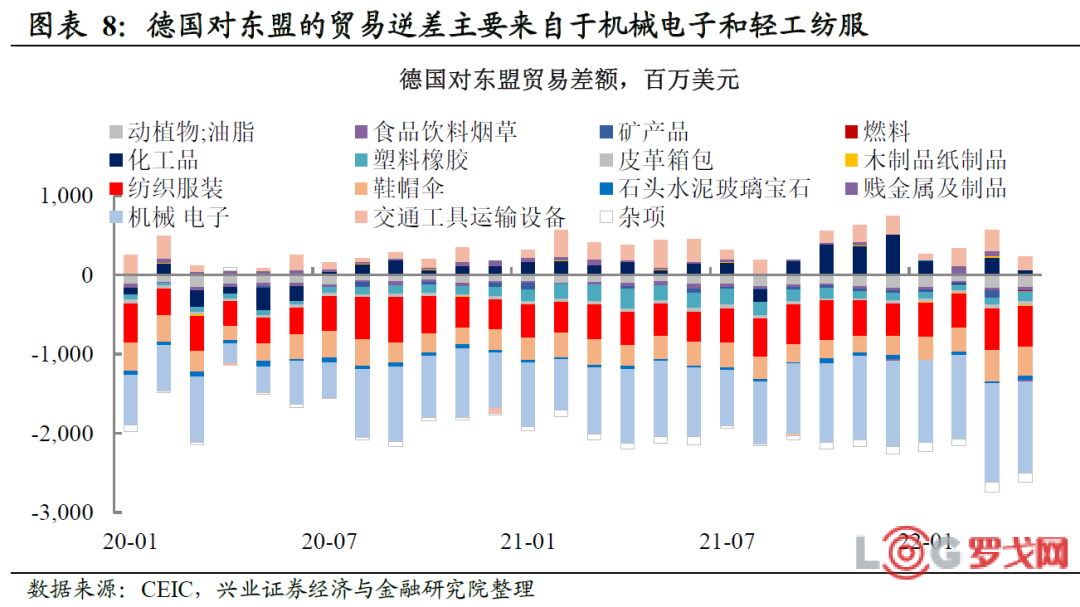

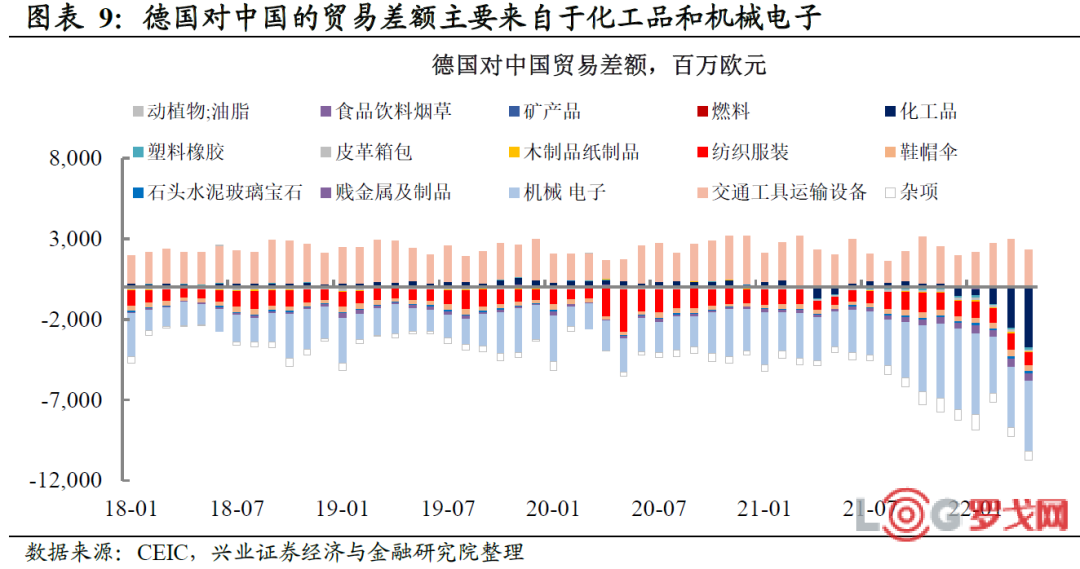

以德国为例,德国对中国、东盟的中间品贸易逆差迅速走扩。自2021年下半年欧洲天然气价格高涨以来,作为欧洲制造业出口大国代表的德国对中国和东盟的贸易逆差迅速走扩。具体分产品来看,德国对东盟的贸易逆差走扩主要来自于机械电子和轻工纺服,而对中国的贸易逆差走扩主要来自于机械电子和化工品。这主要是源于德国以及欧洲的制造业生产受到了高成本的制约,因此其不得不向中国和东盟进口来替代原先国内的生产。

欧洲对东盟进口需求的增加也间接拉动了东盟对中国进口需求的增加。可以发现,自2021年下半年以来,德国对东盟和中国进口机械电子皆出现明显的上升。而机械电子的产业链相对较长,东盟在向欧盟出口更多机械电子的同时,也意味着其需要向中国进口更多机械电子相关的产品。因此我们看到中国对东盟的出口也持续保持强劲。

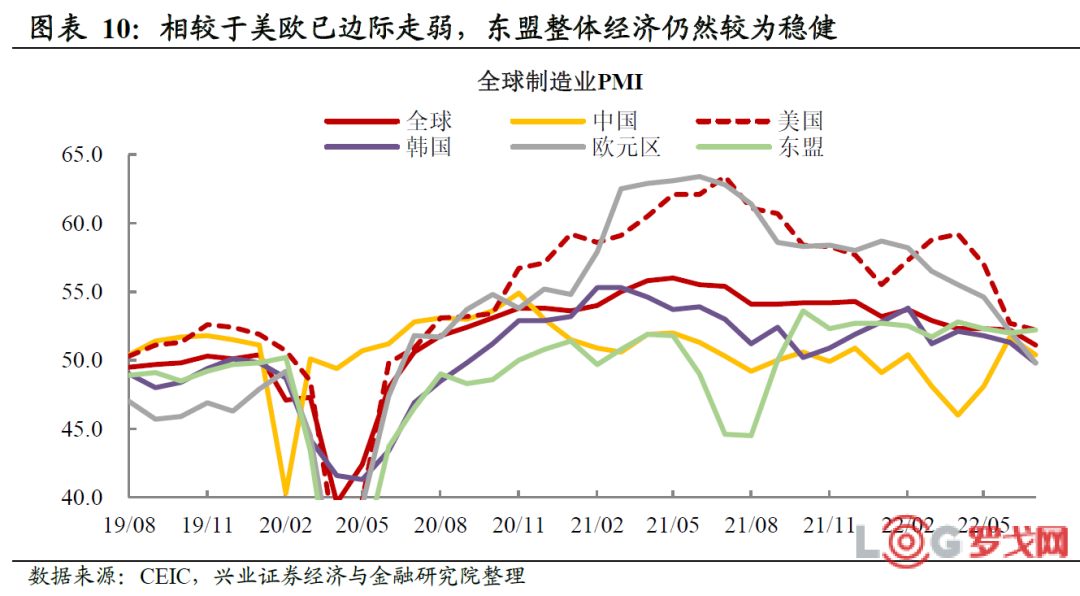

同时,东盟自身经济也仍然较为强劲。除了以上的原因之外,东盟进口需求的高增也与其经济自身较为稳健有关。从全球制造业PMI来看,欧盟和美国的制造业PMI自2022年以来就出现明显下滑,但是东盟的PMI一直稳定在较高的水平。东盟自身经济的强劲也为中国对其出口的高增提供了支撑。

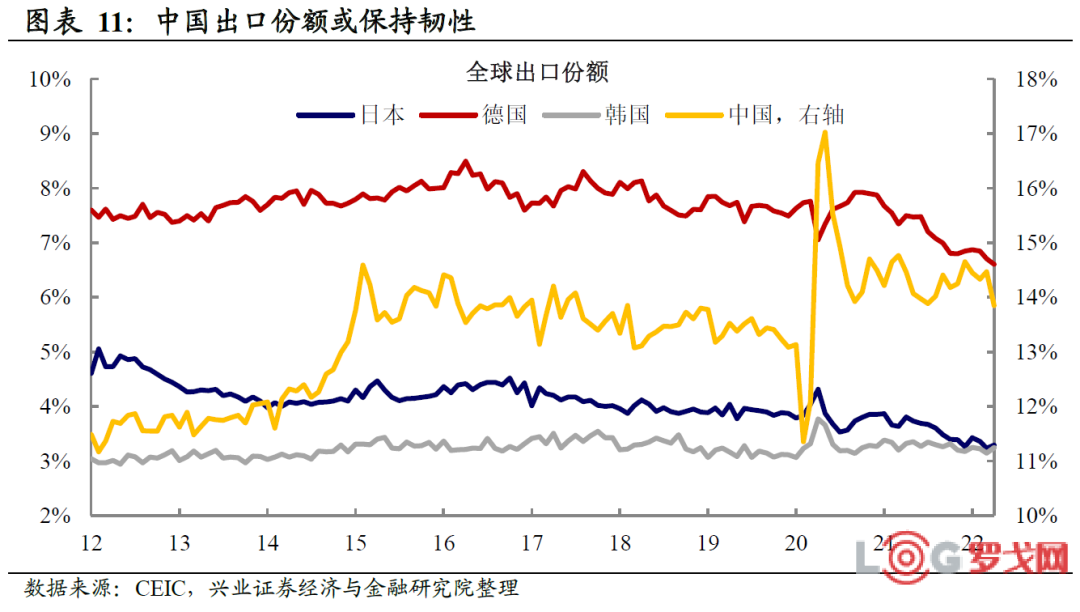

虽然全球需求总体走弱,但中国的出口份额或维持一定韧性。考虑到以欧洲为代表的部分国家受到高成本端的困扰,导致其国内产能受限,对外进口的需求有所上升,同时对外出口的能力下降,这部分全球贸易份额或将由中国获得。从全球贸易份额来看,自2021年下半年以来,德国和日本的全球出口份额出现下滑,中国则持续维持在较高的水平。往后看,虽然全球需求将边际走弱,但中国份额或仍然维持高位,这意味着下半年出口或有一定韧性。

相较于保持韧性的出口,进口整体较为疲弱。自5月疫后反弹以来,出口持续表现亮眼。但是,进口增速除了在5月有较明显的反弹之外,整体表现相对疲弱。7月进口增速(以美元计价)为2.3%,虽然高于前值的1.0%,但低于预期值,并且相较本轮疫情前的15%左右的增速明显偏慢。并且,从7月的量价拆分来看,进口增速主要由价格贡献,除铁矿之外,多数大宗商品进口的“量”相较上月有所下滑。这意味着相较于外需,国内面临更大的压力来自于内需。

风险提示:疫情不确定性风险,地缘政治风险,经济下行风险。

_atTeItcvrwxC.jpg?x-oss-process=image/quality,Q_80)

京东服务+北京区招商优质洗衣工厂

2212 阅读

玛氏中国|2025年度皇家宠物沈阳地区仓配一体服务遴选

1651 阅读

又一起物流并购完成,双方将擦出哪些“新火花”?

1573 阅读营收2844亿元的顺丰,依然很“稳”!

1215 阅读快递业首个鸿蒙商业应用来了!开发效率为何能提升30%?

1154 阅读极兔速递、极兔云仓在云南保山签署战略合作协议,助力小粒咖啡出滇出海

990 阅读极兔速递发布2024年ESG报告 推进物流全链路绿色管理

930 阅读蔡崇信:阿里巴巴的员工数量触底,将重启招聘

827 阅读顺丰控股:2024年营收2844亿元 归母净利润102亿元 投入106亿元提升股东回报

799 阅读顺丰大件产品体系全面升级,重新定义行业“快”标准

724 阅读