[罗戈导读]5月份各家船公司纷纷公布了今年第一季度的财报,透露的信息是惊人的一致:货量下跌,营收和纯利的跌幅更加惊人,高达70-90%。

[罗戈导读]5月份各家船公司纷纷公布了今年第一季度的财报,透露的信息是惊人的一致:货量下跌,营收和纯利的跌幅更加惊人,高达70-90%。

5月份各家船公司纷纷公布了今年第一季度的财报,透露的信息是惊人的一致:货量下跌,营收和纯利的跌幅更加惊人,高达70-90%。

当然,这样的结果并不意外。航运市场在短短一年间经历了从大热到大冷,从巅峰到谷底的戏剧变化。不过,尽管市场是一样的差,各家船公司的财报数据区别很大,大部分公司虽然利润下跌,但还是赚钱的,有些公司则录得2020年来第一个季度的亏损。

市场好的时候,船公司赚钱的理由都是相似的:货多运价高。市场不好的时候,各家的表现就不一样了。今天就来看一下各家的不同之处。

决定一家船公司盈利的因素有很多:船的成本(买还是租,价位如何?)操作成本,人力成本,航线构成(全球性还是区域性?),客户构成,运价形式等等。一家专做东南亚线的船东和一家主营美线的船公司是没有可比性的,从船型大小到市场特点,从客户类型到合约形式,几乎没有共通之处。今天要探讨的是同是美线市场,为何各家船东的财报数据会有如此大的差距?

当然,虽是同一个美线市场,各家的成本构成差异很大。如前所述,影响一家美线船东营收的因素很多,无法一一详述,我们只着重分析其中一项:运价构成。

这里的运价构成指的是合约价和市场即期价的比例。对于美线来说,这个比例在很大程度上会影响一家船司的收益。

我们先看一组数据。据各家船司公布的第一季度财报数据,以星今年第一季度的单柜平均运费同比下降64%,CMA同比下降37%,跟早前公布数据的马士基一样,Hapag则更低,同比只跌了27.9%。从数据上看,单柜平均运费跌的越少的公司今年第一季度的利润还不错。是什么原因造成跌幅不一呢?

平均运费是总运费除以总货量,顾名思义包括了一家船司所有航线的货量。各家船司的航线货量比例不同,平均运费水平也不同。没有两家船公司的航线货量构成是一模一样的,这里我们主要看的是美线占主要市场的船公司,因为每个航线运价变化轨迹不一。

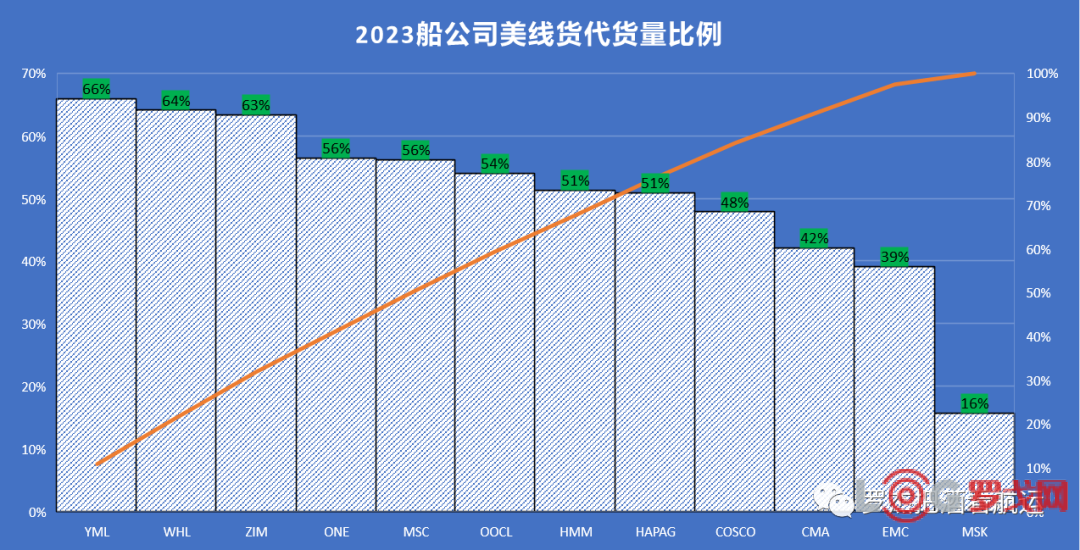

下图是今年最新的美线船东的货代货量比例图。货代的货量大致等于即期市场价货量,虽然货代里也有一小部分走fixed rate。

船司的货量由直客和货代组成,货代走即期市场的话,直客一般是通过签约价(fixed rate)订舱。从下图可以看出,马士基的货代货量比例最低,一直徘徊在15%左右,换句话说, 他们的直客、约价比例也最高,达到74%,这与马士基的战略方向有关。CMA和长荣的直客约比例也颇高,差不多有60%左右。中远,Hapag, 现代刚好是对半开,阳明,万海,以星则是以货代约、市场即期价为主,直客、约价的比例不到40%。目前整个美线来说,货代的货量占比是45%左右。

固定约价(fixed rate)货量的比例如何影响一家美线船公司的营收呢?

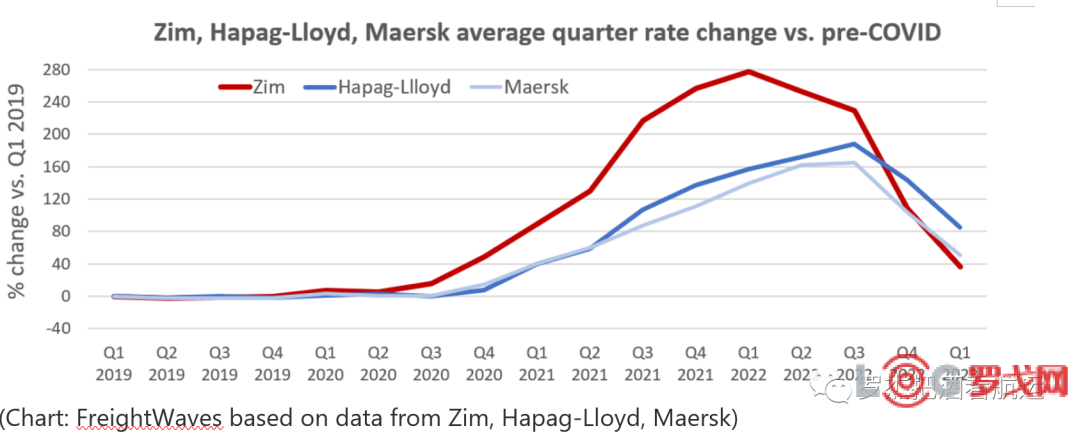

下图是freight waves 根据马士基,以星以及Hapag的公开资料做的每家公司季度平均运费的变化图,时间维度是疫情前的2019 Q1到2023 Q1。

货代货量、市场即期价货量高的船公司受到市场波动的影响最直接,也最快。当市场好的时候(即期价远高于约价),对于货代货量高的船公司就是丰收年,营收快速攀升,达到峰值。货代货量比例相对偏低的船公司的营收增加的曲线相对比较缓和。

图中的红线代表以星,他们的平均运费在2022年第一季度达到峰值。大家应该还记得,2021年下半年开始运费快速飞涨,一直持续到2022年过年前后。因为以星的即期运价货量比例超高,市场的高运价马上反映到营收上,受益迅速又明显,自然赚得盘满钵满。此类船公司的营收变化曲线与市场变化高度一致。

反观马士基和Hapag,他们的平均运费峰值一直等到2022年第三季度才出现,比以星晚了整整两个季度,为什么会这样?

美线(欧线也差不多)的即期运价在2022年第一季度达到最高,之后就开始急跌。以星的货量构成以市场即期价为主,营收高峰值与市场同比。马士基和Hapag则不同,他们的货量构成以固定约价为主,即期市场的运价变化不会马上充分反映到营收上。固定约价不接受加价(GRI),虽然有的可以加旺季附加费(PSS),但是就算是加了PSS后的约价也比市场即期价低。对于约价比例高的船司来说,增加营收最大的窗口期就是每年谈合约的时候。2022年4月谈约的时候,美线的约价还是很高的,美西在6000-8000之间。合约签完后,客户开始按约价订舱走货,反映到平均运价上最高的峰值就是2022年第三季度。有意思的是,当时的市场即期价已经从最高点滑落。

当市场处在上升阶段时,即期运价货量占比大的公司是赢家,那么当市场开始下滑,即期运价远低于约价时,谁的策略又更胜一筹呢?

即期运价下滑的时候,货代货量占比高的船公司的营收首当其冲受到负面影响,没有任何缓冲地带。你不及时跟上市场调低运价,货量马上就少。紧跟市场的结果就是营收马上急跌,跟即期运价上涨的时候一个道理。

约价货量比例高的船公司在市场下滑的时候营收变化曲线则不同,他们有两个维度的缓冲。从时间上看,就算是船公司决定调低约价以保住货量,这个动作的时间点和频率不会跟市场即期价的变化保持高度一致,中间有一段时间的“延误”,这样船公司还可以多享受高约价的好处。从调整幅度上看,船司调整后的约价也不完全等于市场即期价,新约价还是高于即期价。因此,就算市场下滑,即期价低于约价,直客约比例高的船司的营收下滑速度和幅度都小于货代货量比例高的船司。何况,船公司还可以选择不调低约价,因为合约就是合约,签了就不能动。从客户的角度来看,很多也选择了继续按原先的约价订舱,马士基和Hapag就透露他们大部分的合约客户按约订舱,自己并没有在合约中段调低运价。

这就很容易理解最近马士基和CMA的表态了:今年第一季度是今年最好的一季了,出道即巅峰。作为直客约比例较高的船公司代表,今年第一季度是他们享受去年高约价好处的最后一季,从第二季度开始新约价生效,而新约价无法跟去年的约价同日而语。货代货量占比较高的船司则表示,希望在明天,因为目前已经是谷底了,再往前走,就能看到亮光。

直客、约价货量的比例究竟多少才是最合理的?这个问题似乎没有最佳答案,市场上各家的比例迥异也说明了各有各法。在明确两种约价形式的利弊后根据公司的发展战略制定符合自身特点的路线,尽量避免走极端(历史上的先例很多),因为市场多变是常态,任何“赌”一方市场的策略不能保证你永远是赢家。

物流规划中的四个重要元素

1432 阅读

中力股份上交所主板上市,电动叉车市场迎新机遇

1426 阅读

数字化:供应链系统建设的OTWB

1259 阅读抖音即时零售关于招募合作仓网服务商的公告

1155 阅读滴滴送货开启2024暖冬驿站 50城货车司机可就近取暖休息领驱寒物资

1117 阅读如何做好运输车辆可视化管理,提升运输安全?分享拿过来就能用的解决方案!

1079 阅读饿了么 京东秒送怎么战胜美团闪电仓 闪电仓的死穴是内耗

1103 阅读仓库安全管理很重要!身为仓库主管的你如何做好仓库的安全管理呢?

1057 阅读物流周观察12.23

1015 阅读快递复盘:哪些网点能赚到钱?巨头们的新动向是什么?

1002 阅读