[罗戈导读]生鲜双雄叮咚买菜和每日优鲜双双申请上市,本文从财务数据、商业模式、股权结构、融资、烧钱规模等关键指标上,对两家公司进行深度对比。

[罗戈导读]生鲜双雄叮咚买菜和每日优鲜双双申请上市,本文从财务数据、商业模式、股权结构、融资、烧钱规模等关键指标上,对两家公司进行深度对比。

生鲜电商双雄在同一天冲刺IPO。

美东时间6月8日,国内两大生鲜电商叮咚买菜和每日优鲜分别向SEC交递招股书,双方均宣称暂拟募资最高1亿美元。

“生鲜电商第一股”争夺战一触即发。资料显示,叮咚买菜成立时间晚于每日优鲜,但成长速度堪称野蛮,规模已达到后者的两倍,但同时亏损也是每日优鲜的两倍;每日优鲜毛利率提升更加明显,亏损收窄。

► 叮咚买菜占领长三角,每日优鲜华北区第一

截至2021年3月31日,叮咚买菜在长三角地区GMV排业内第一,而每日优鲜在华北地区GMV位居第一。

生鲜电商双雄,在不同的区域内保持垄断优势。

叮咚买菜,于2017年5月转型生鲜电商。愿景是打造生鲜食材的“自来水模式”,即通过产地直采、前置仓配货和最快29分钟配送到家的服务模式。

招股书显示,目前,叮咚买菜服务范围已覆盖上海、北京、深圳、广州、杭州等31个城市,前置仓数量超过1000个,服务3000多万用户。截至2020年底,叮咚买菜日订单量已经突破90万单,月营收达到10亿元。

再来说每日优鲜,成立于2014年10月,并于次年5月在国内开创前置仓模式。截至2021年3月31日,每日优鲜已在中国16个城市建立了631个前置仓,平均送达时间39分钟,累计交易用户超3100万。

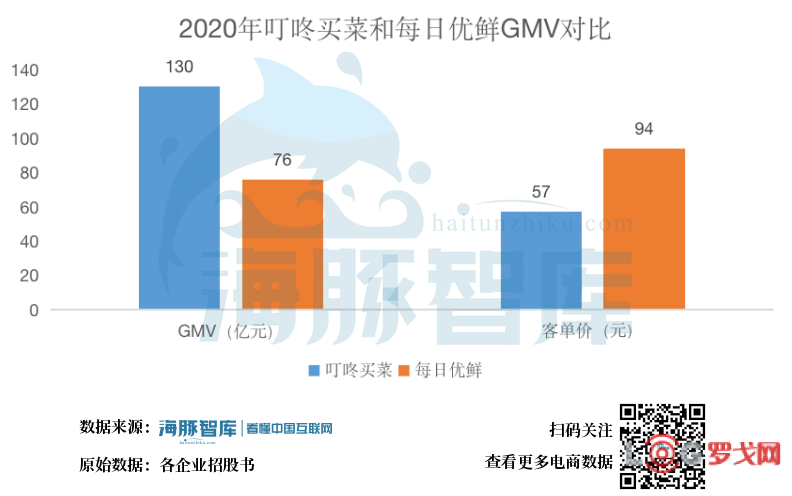

2020全年——叮咚买菜的GMV达到130亿元,年订单量达1.985亿,客单价为57元。

每日优鲜GMV为76亿元,年订单量为0.65亿,客单价为94元,客单价水平为行业第一。

► 数十轮融资后,两家创始人谁还能掌握话语权?

在上市之前,每日优鲜和叮咚买菜均获得了数十轮融资,创始人的持股比例,公司的股权稳定问题,是影响公司后续发展的焦点之一。

截至目前,叮咚买菜的10轮融资中,投资方包括高榕资本、老虎基金、弘一资本、红杉资本、CMC资本等。其中,叮咚买菜在递交IPO前,上月刚刚完成由软银愿景基金领投的,3.3亿美元D+轮融资。结合早前融资,叮咚买菜D轮累计融资金额为10.3亿美元。

招股书显示,叮咚买菜实行同股同权制度,投票权比重与所持股比例相同。IPO前,公司创始人及CEO梁昌霖持股30.3%,公司管理层共同持股31.6%;外部股东中,老虎基金通过Internet Fund V Pte. Ltd.持股5.7%;软银通过SVF II Cortex Subco (DE) LLC持股5.6%。

相似的,每日优鲜也一直受到资本的青睐。自2014年成立以来,先后获得11轮融资,累计金额超过160亿元人民币(约合25亿美元)。腾讯投资、老虎基金、光信资本、元璟资本、高盛集团等明星机构均是老股东。

招股书显示,每日优鲜实行双重股权结构。IPO前,每日优鲜创始人及CEO徐正持股15.3%,拥有投票权74.1%,管理层共计持股20.2%, 拥有投票权 75.6%;外部股东中,老虎基金持股12.4%,有3.8%的投票权,腾讯持股8.1%,有2.5%的投票权。

从融资轮数及金额上来看,二者不相上下,但由于二者采用不同的股权结构,叮咚买菜的管理风险更大。

对于需要大量烧钱的互联网企业而言,资本是企业核心竞争力之一,持续的融资是发展的前提。但是,每一轮融资都会导致创始人和创业团队的股权被稀释,更有甚者,有投资机构所持股权超过核心管理层。AB股同股不同权模式充分保护了创始人的话语权。

科技巨头苹果公司,其创始人乔布斯被排挤出董事会,最后临危受命力挽狂澜的故事正是前车之鉴。港股在2020年以前,因为不接纳AB股的模式,错失多年牛市,逼走阿里远赴美国敲钟……

叮咚买菜和每日优鲜经历了同样的融资、烧钱史,但每日优鲜创始人徐正,在上市时掌握了企业的绝对控制权,对日后的企业管理、战略规划有更大自主权。

叮咚买菜创始人梁昌霖持投票权已经稀释到至30%,整个管理层也不过31.6%的投票权,是非常低的水平。

创业团队股权被稀释至此,公司后续很容易面临恶意收购。其次,如果让一群不懂业务的投资机构来决定企业走向,很容易为了华丽的数据而做出短视的决策。

► 叮咚买菜激进求增长,每日优鲜转型高毛利业务

目前,叮咚买菜的营收规模约是每日优鲜的两倍。前者专注前置仓模式迅速扩张,追求营收的快速增长;后者挖掘菜场等新业务,专注提高毛利,收窄亏损,打法更稳。

招股书显示,叮咚买菜2019年-2020年分别实现营收38.8亿元、113.36亿元,年增幅达到192%。其中,商品销售收入分别达到38.48亿元、112.07亿元,年增幅为191%;会员服务收入分别达到0.32亿元、1.29亿元。

2021年第一季度总营收38.02亿元,上年同期为26.04亿元,同比增长46%。其中,商品销售收入37.57亿元,会员服务收入0.45亿元。

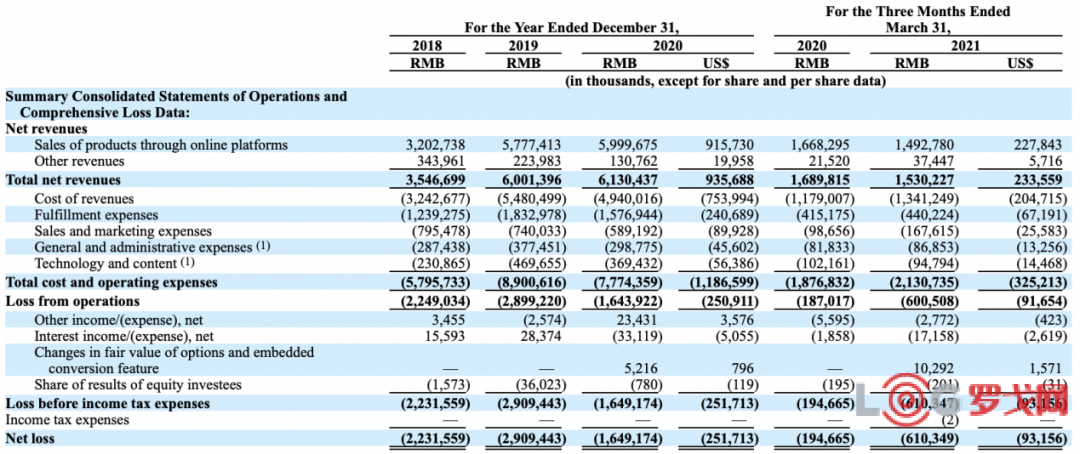

再看每日优鲜,招股书披露,每日优鲜从2018至2020年的总营收分别达到35.47亿元、60.01亿元和61.304亿元,年增幅分别为70%和2%。其中,销售收入从32.03亿元增加至60亿元;其他收入从3.44亿元缩减至1.31亿元。

2021年第一季度,每日优鲜总营收为15.3亿元,较去年同期的16.9亿元略有缩减。

奇怪的现象是,同一个大环境下,叮咚买菜实现了营收的增长,每日优鲜不增反降,后者真的走起下坡路了吗?答案要结合GMV和毛利率变动情况来看。

数据显示,叮咚买菜的总GMV从2018年的7.42亿元增长到了2020年的130.32亿元,市占率提升至10.1%,年均复合增长率达到319%,同期市场整体增长率为114.6%。2020年疫情以来,叮咚买菜通过“北上进京”策略大肆扩张,在供不应求的市场背景下,缩减了营销费用,带动了销售收入的大幅提升。

同样的,每日优鲜的GMV从2018年的47.26亿元增长到2020年的76.15亿元,复合年增长率为26.9%。而每日优鲜2020年的营收却维持了上年的60亿元水平,作何解?

其实是因为每日优鲜推出了菜场业务,通过对传统的线下菜市场进行智慧化改造,以自身渠道优势为其赋能,助力农贸业态升级。在此基础上,菜场交易GMV也一并计入每日优鲜平台,而平台通过扣点的方式获取收入(此部分将在下文详述)。这部分业务在财报上体现的结果是:提振GMV,收入基数低,但毛利率更高。

财报数据显示,每日优鲜2018-2020年的毛利率分别达到8.57%、8.68%和19.42%;同期毛利润总额分别为3.04亿元、5.21亿元和11.9亿元。截止2020年3月31日的三个月,每日优鲜的毛利为5.11亿元,2021年同期为1.89亿元。

毛利率的大幅提升,一方面是因为成本优化,提高了运营效率;一方面则是因为新业务的开展。

总的来说,每日优鲜进入了调整期,在控制成本的同时,部分资源倾斜至菜场等业务,导致销售业务短暂收缩。不过,长期来看,高毛利的菜场业务有望成为每日优鲜盈利的关键。而叮咚买菜专注于前置仓模式,把握了生鲜电商的红利,迅速扩张。

► 前置仓模型盈利待解

这是叮咚买菜和每日优鲜共同面临的问题,虽然市场已经给出了盈利的前提条件,但很难实现。

截至目前,两家平台均处于亏损状态。叮咚买菜激进的扩张下,依旧保证了亏损率的缩减;每日优鲜则稳中求进。

招股书显示,叮咚买菜2019年净亏损18.73亿元,2020年为31.77亿元,净亏损率从48%下降至28%。2021年第一季度,叮咚买菜净亏损13.85亿元,去年同期为2.45亿元,净亏损率从去年的9.4%上升至36%。去年一季度因疫情影响,各项开支缩减,但不可持续,因而今年一季度亏损率有明显反弹。

根据开源证券此前对叮咚买菜盈利模型的测算,假定客单价、日客单量、毛利率分别为50元、1000单、25%,则全年收入为1659万元、毛利为415万元;在成本端,假定每单配送费为6元,则年配送成本达到219万元,加上租金、人工、摊销、水电等其他费用,合计达到420万元,占收入比重为25.3%,营业利润为负。

叮咚买菜能否盈利?对此,其创始人梁昌霖表示,公司经营一年以上的前置仓,日均单量在1000单左右,客单价达到65元的情况下,才能实现盈利。目前平台的客单价在57元,每仓日均900单,仍不达标。

再来看每日优鲜,招股书显示,其2018年净亏损22.32亿元,2019年和2020年分别亏损29.09亿元、16.49亿元。2021年第一季度,每日优鲜净亏损1.95元,去年同期亏损6.1亿元。数据可以看出,每日优鲜的亏损在大幅收窄,其打法更加稳健,在前置仓模式突破盈利难题前,试图通过新业务实现造血。

根据中国电子商务研究中心早前数据,国内生鲜电商领域约有4000多家入局者,其中仅有4%营收持平,88%陷入亏损,最终只有1%实现盈利。截至2020年10月,我国在业生鲜电商主体已达到1.68万家,日益激烈的竞争下,企业想要盈利则更难。

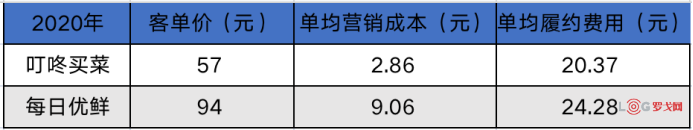

各项费用支出中,对生鲜平台而言,营销和履约最关键。从单均营销开支和单均履约成本上来看,二者差距明显,费用支出有优化空间。

以2020年数据为例,每日优鲜的单均营销成本和单均履约费用都高于叮咚买菜。不过,结合客单价规模来看,每日优鲜在94元每单的基础上,履约费用仅仅多出4元,其在物流仓配上的效率优于叮咚买菜;而叮咚买菜的单均营销成本仅为每日优鲜的1/3,营销投入产出约为20倍,每日优鲜仅有10倍。

过去两年来,二者的履约费用率表现也验证了上述观点。叮咚买菜的履约费率始终高于每日优鲜,且始终保持10个点的差距。在终端效率上,每日优鲜更胜;在营销效率上,叮咚买菜为佳。如果双方能在保持优势的前提下,互相借鉴,费用有望大幅缩减,提高运营效率。

数据来源:根据招股书整理

不过,在此之前,如果叮咚买菜和每日优鲜一直亏损下去,账上的钱还够烧多久?

► 上市募集的资金,只够烧半年?

给每日优鲜和叮咚买菜算算账,上市募集一亿美元,也只够烧半年的。

招股书披露,截至2019年末、2020年末和2021年3月31日,叮咚买菜的现金及其等价物分别为9.39亿元、14.5亿元、44.14亿元。

以今年一季度13.85亿元的净亏损计,只能再烧半年。

再看每日优鲜,截至2018年、2019年、2020年末,其现金及现金等价物分别为26.13亿元、5.61亿元、9.22亿元;截至2021年一季度末,每日优鲜持有的现金及现金等价物为19.61亿元。而每日优鲜一季度亏损超过6亿,19亿现金也熬不出今年。

值得注意的是,叮咚买菜和每日优鲜历年来的经营现金流一直是负值,其充足性远远不够。一般来说,优秀的经营现金流至少要覆盖核心利润。而处于初创阶段或是某些特殊的经济环境(如金融危机)下,企业产生负的经营活动现金净流量才能被理解,否则,说明企业自身造血能力较差。

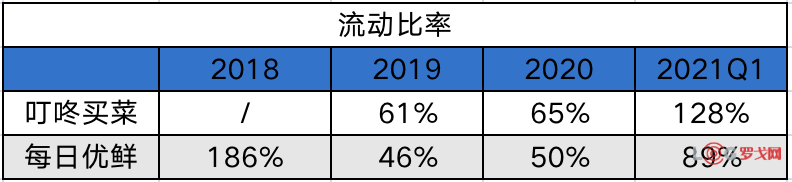

此外,二者的短期偿债风险也不可忽视。流动比率(流动资产/流动负债)一般反映企业短期偿债能力,范围内值越高越高,一般以2:1(200%)为宜,过高则表明流动资产多,影响其收益。历史数据表明,叮咚买菜和每日优鲜的流动负债较大,现金不足以覆盖,有短期偿债的风险。

如今,生鲜产业有越来越多玩家的加入,不乏京东、拼多多、美团等资金实力更加雄厚的巨头,新一轮的“烧钱战”已经开始。内忧外患的大环境下,资本不可能无限为叮咚买菜和每日优鲜输血。从其融资历史来看,去年一整年,叮咚买菜都没有收到投资,而在今年上市前夕,获得了两轮集中注资。这也意味着,上市是二者当前阶段的最优解。

叮咚买菜表示,IPO募集所得资金净额将主要用于扩大现有市场的渗透率并进军新市场,进一步增强上游采购能力;提升技术和供应链系统;以及用于营运资金和一般公司用途。

每日优鲜则会将募集资金用于供应链升级、前置仓网络的扩展、开发技术平台、发展零售云业务,以及投资、收购等一般企业用途。

可以看出,未来叮咚买菜更注重业务的扩张,每日优鲜则会发力技术和服务能力。正如每日优鲜招股书中描述,核心技术能力将成为每日优鲜继续推动增长、优化供应链、提高履约、运营和营销效率的关键,也是其在社区零售这个快速发展、需求多样的行业中持续健康发展的基石。

► 社区零售风口来临,每日优鲜新模式登场

作为当代生鲜零售双骄,叮咚买菜和每日优鲜之所以能成为超3000万用户的选择,离不开供应链、数字化技术的投入。

目前,除了前置仓的发力,生鲜数字化也是叮咚买菜努力的方向。叮咚买菜开发的智慧供应链系统,使得供应链更透明、更可控。在叮咚买菜,基于算法的销量预测、智能调拨和前端推荐系统,被运用到前置仓选址、选品、采购、物流、销售等多个环节,降低了采购成本,提升采销效率。目前,叮咚买菜销量预测整体准确率达到90%以上,热门单品预测准确率达到95%以上,而滞销损耗率只有1%。

在供应链端,叮咚买菜坚持发展产地直采模式,深入云南、贵州、山东等生鲜原产地,投资建设多个“叮咚买菜合作种植/养殖合作基地”。

同样的,每日优鲜的产地直采亦有优势。2020年,每日优鲜80%的产品为产地直采,生鲜产品的产地直采比例更是超过了90%。

产地直采背后,是每日优鲜建立的一个端到端全面覆盖的数字化供应链,这背后依靠的是其自主开发的技术平台-智慧零售网络(RAIN)。RAIN能够进行智能采购和补货,每日优鲜有98%的库存补货决策、97%的采购决策和85%的库存周转管理决策由系统自动完成,因为预估足够准确,不仅前置仓的生鲜平均周转时间仅为1.8天,损耗低达2.5%,并且晚高峰售罄率只有6%。

根据招股书中数据得知,每日优鲜2018-2020年的的履约费用率分别为34.9%、30.5%和25.7%,逐年降低。随着技术和服务能力的进一步提升,履约成本有望持续降低。

与叮咚买菜的大肆扩张不同,每日优鲜虽然率先开创了前置仓模式,但由于其盈利能力有待验证,每日优鲜开始摸索新可能。

现在的每日优鲜主打(A+B)*N模式,即(前置仓即时零售+智慧菜场)x零售云的新战略,致力于成为中国最大的社区零售数字化平台。

每日优鲜招股书中谈及,2020年,中国社区零售市场规模达到11.9万亿元,其中生鲜零售规模达到5万亿元,快消品为6.9万亿元。预计到2025进一步扩大至15.7万亿元。超市和生鲜市场是社区零售的主要细分市场,而前置仓即时零售模式正在兴起,其市场份额预期从目前的0.3%增加至2025年的2%,是社区零售行业增速最快的板块之一。

当前,整个社区零售行业仍面临运营效率低、标准化程度低的问题,属于劳动密集型行业。

在RAIN的技术支持下,每日优鲜前置仓运营已实现标准化管理,并能实现大规模复制。

因此,为了进一步推动社区零售行业全链路数字化,每日优鲜开启了智慧菜场业务,推动菜市场标准化改造并数字化升级为智能生鲜社区商场。

菜市场是中国城市社区零售的重要流量入口,据艾瑞咨询统计,2020年中国菜市场生鲜零售占整体生鲜零售的56.0%,零售规模已超3万亿元,是我国最大的生鲜零售渠道,拥有稳固的用户基础。

招股书披露,每日优鲜将通过数字化技术为传统菜场赋能——包括改造场地布局、优化商户组合并引入新业态;为商户提供包括电子支付、在线营销等SaaS服务包;帮助智慧菜场的商户将线下顾客转化为线上私域流量,通过线上交易平台,实现进一步电商业务增收。

由此,每日优鲜则可以向个体商户收取租金、SaaS产品年费以及按照交易额的扣点。新业务的发展,有望成为每日优鲜在社区零售站稳脚跟的杀手锏,或也是盈利关键。

截止到2021年5月31日,每日优鲜已与14个城市的54家菜市场签订运营协议,并已在10个城市的33家菜市场开展运营。

每日优鲜还在今年启动了零售云业务,利用在垂直零售领域积累的核心技术能力,来进一步赋能社区零售行业参与者尤其是线下商超实现数字化升级。据了解,其主要目标客户是长尾中小型商超,这些企业占到了中国超市行业80%以上的市场份额。

► 写在结尾

现在,两家企业都站在了IPO的起跑线上。叮咚买菜抓住了后疫情时代的行业红利,迅速扩张;每日优鲜则选择更稳重的打法,强化技术能力。未来,能拉大二者差距的一定是运营效率。

农夫山泉23-25届校园招聘供应链类岗位

5236 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4618 阅读

顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4544 阅读特斯拉智能制造校招专项:24-25届物流、供应链类岗位

4513 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4334 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4314 阅读华润啤酒2025届校园招聘物流管培生

4138 阅读亚马逊全球物流团队「物流销售岗位」热招中

3977 阅读曼伦2025校招供应链物流岗位

4019 阅读KK集团2025届全球校园招聘供应链岗位

3884 阅读