[罗戈导读]涨价预期与格局改善共振,低估值电商快递大周期已经启动!

[罗戈导读]涨价预期与格局改善共振,低估值电商快递大周期已经启动!

核心观点

强烈推荐!涨价预期与格局改善共振,低估值电商快递大周期已经启动!

一、回顾:电商快递格局生变,通胀压力下价格战恶性转温和

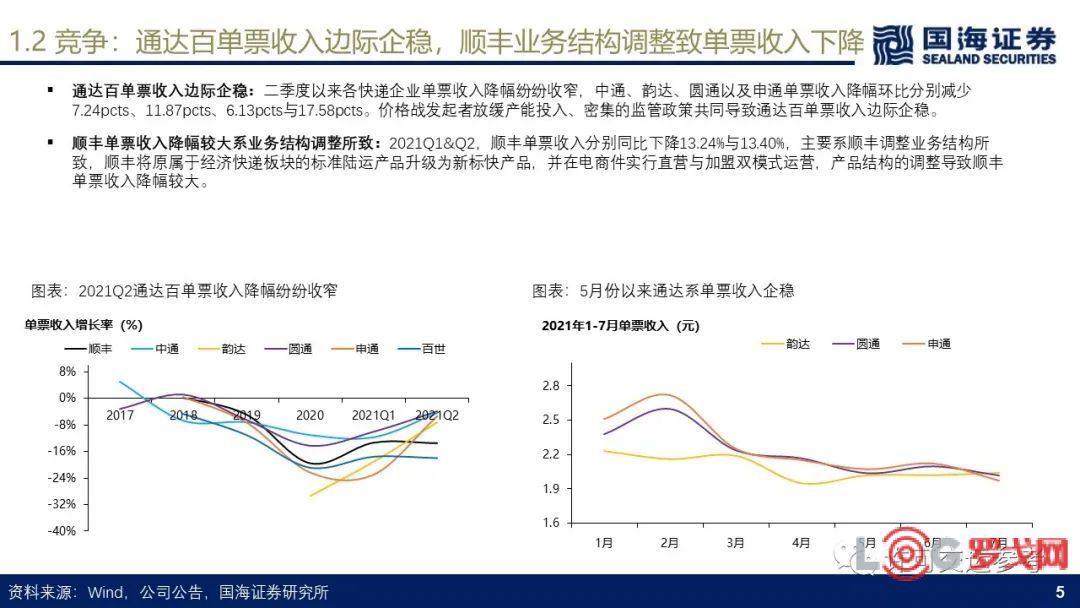

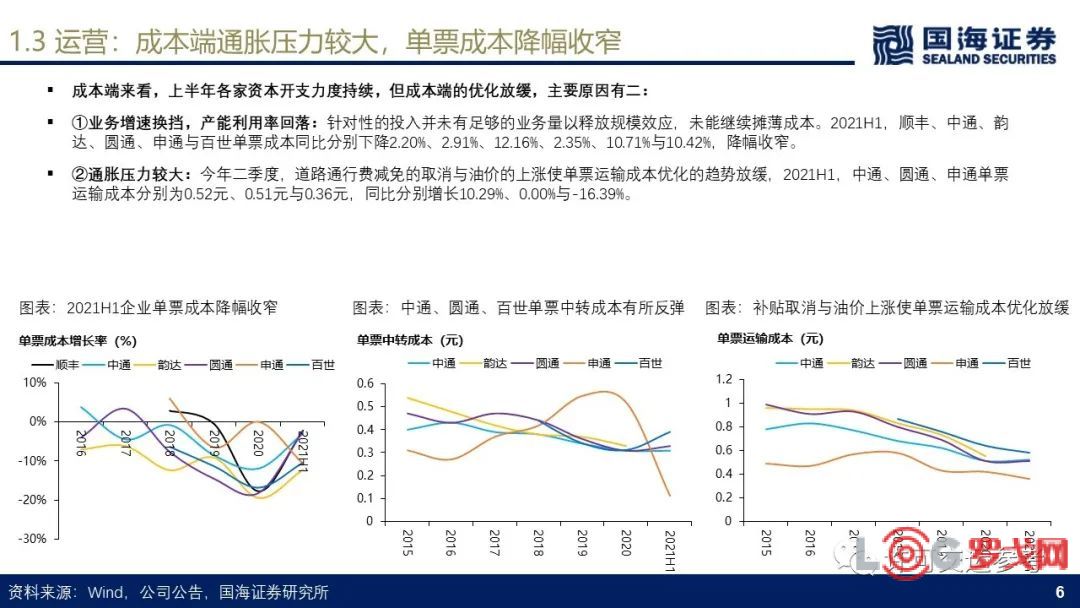

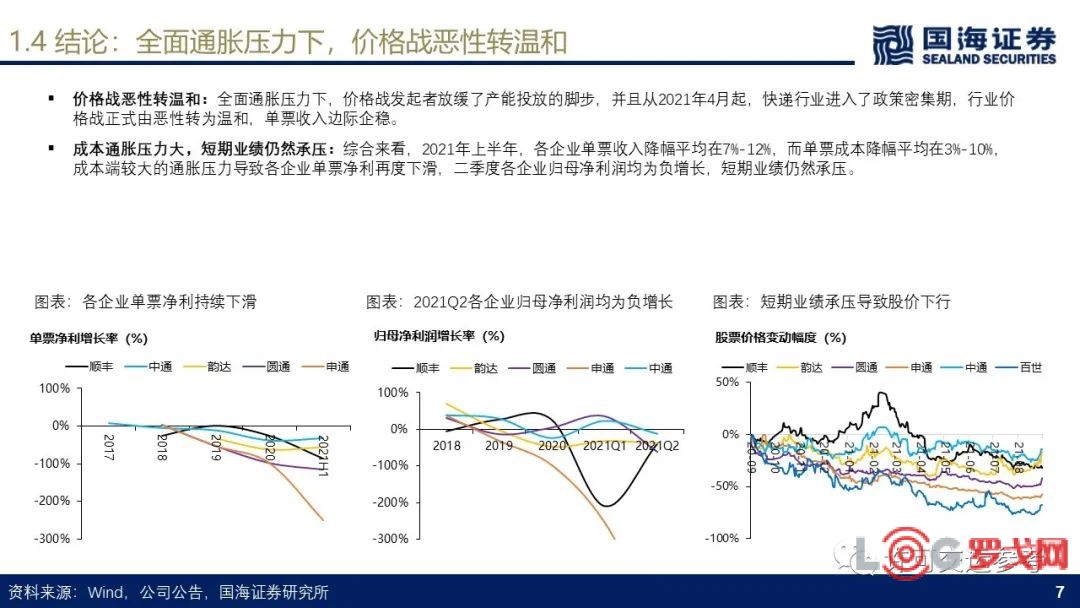

2021Q2,极兔快递日票量突破2000W,业务量逐渐接近百世集团,快递行业格局生变。在价格战压力下,头部快递企业抗通胀能力有限,同时上半年面临油价上涨、道路通行费减免取消双重不利因素,快递企业业绩普遍负增长。但值得关注的是,政策驱动下价格战有恶性转温和的信号,企业单票收入降幅逐渐收敛。

二、展望:供给侧压力增大,行业出清加速

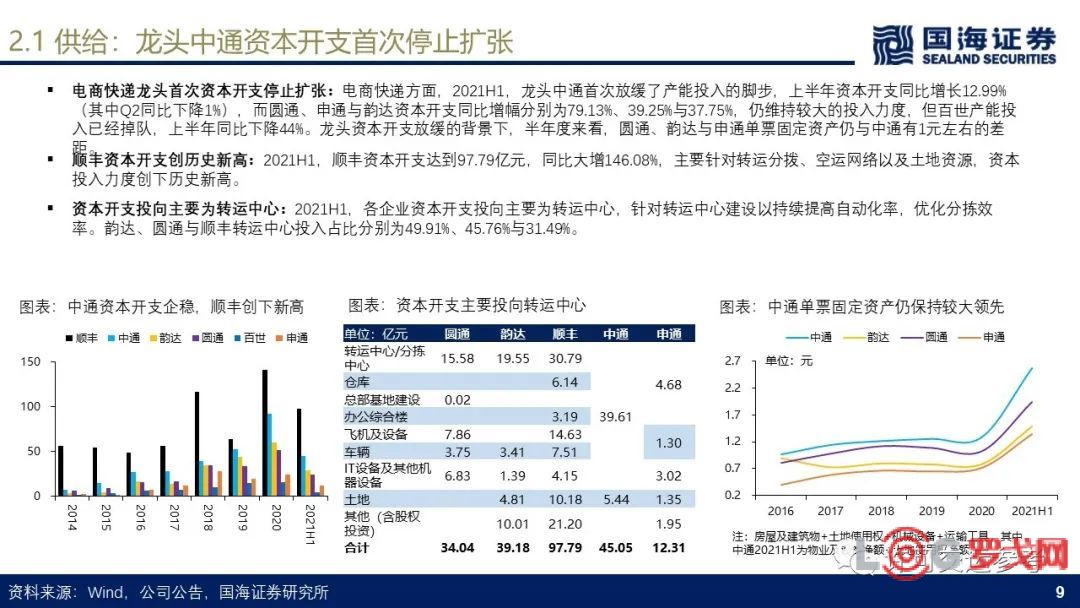

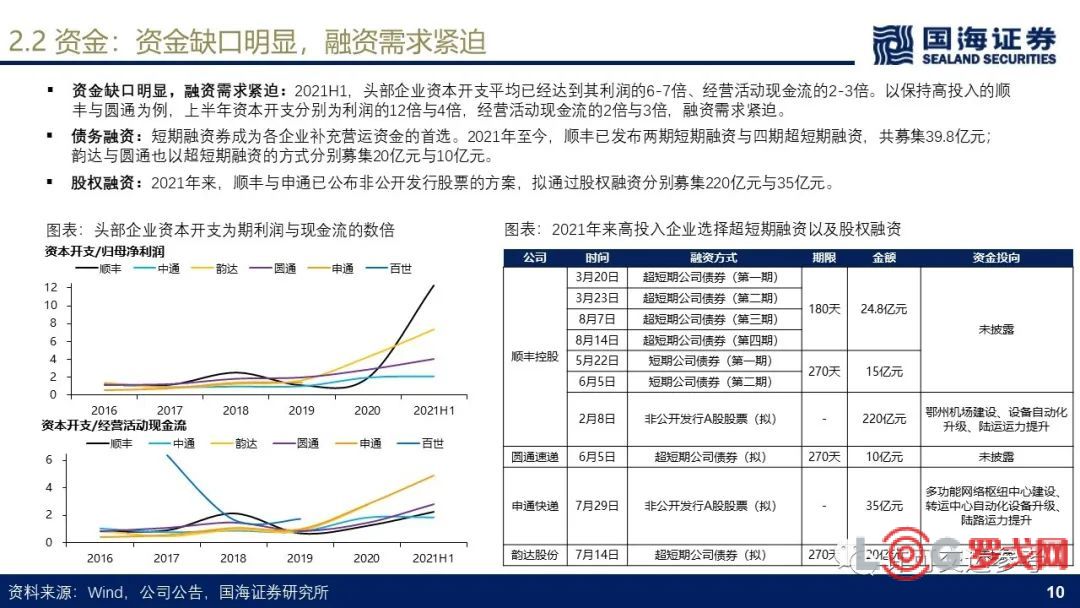

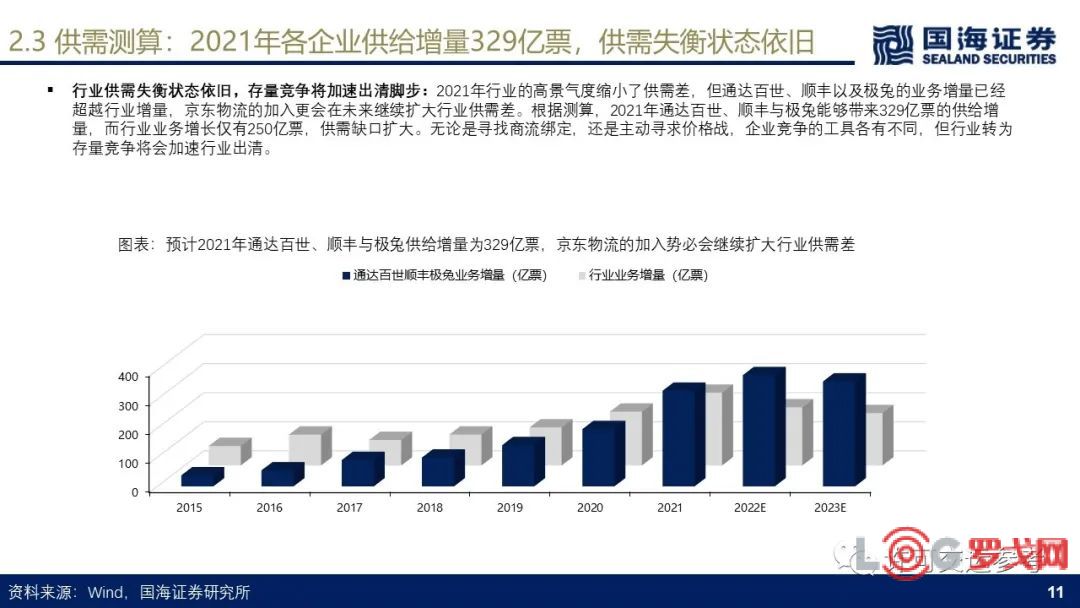

增量不增利的背景下,快递行业大资本开支周期逆势启动。2021H1头部五家企业资本开支超208.7亿,是当期利润的5.5倍,经营现金流的2.7倍。大资本开支周期对行业造成两方面影响,一方面融资能力不足的企业会面临巨大的现金流压力,另一方面扩张的资本开支导致行业供需缺口放大(2021行业供给增量329亿票,需求增量250亿票),中期行业市场化的价格战压力犹在。供给侧压力增加的背景下,行业有望加速出清。

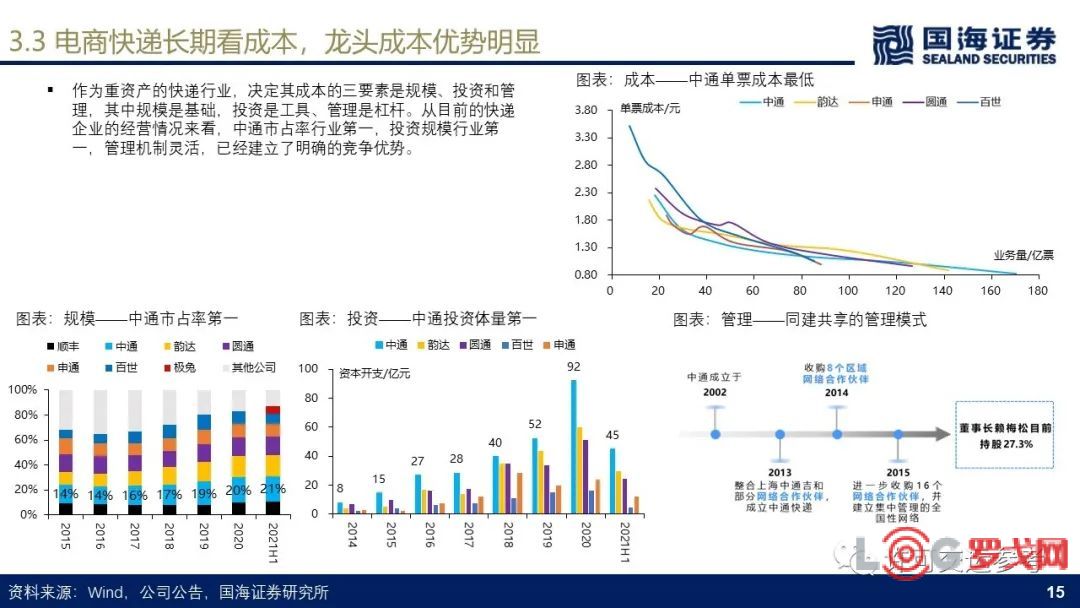

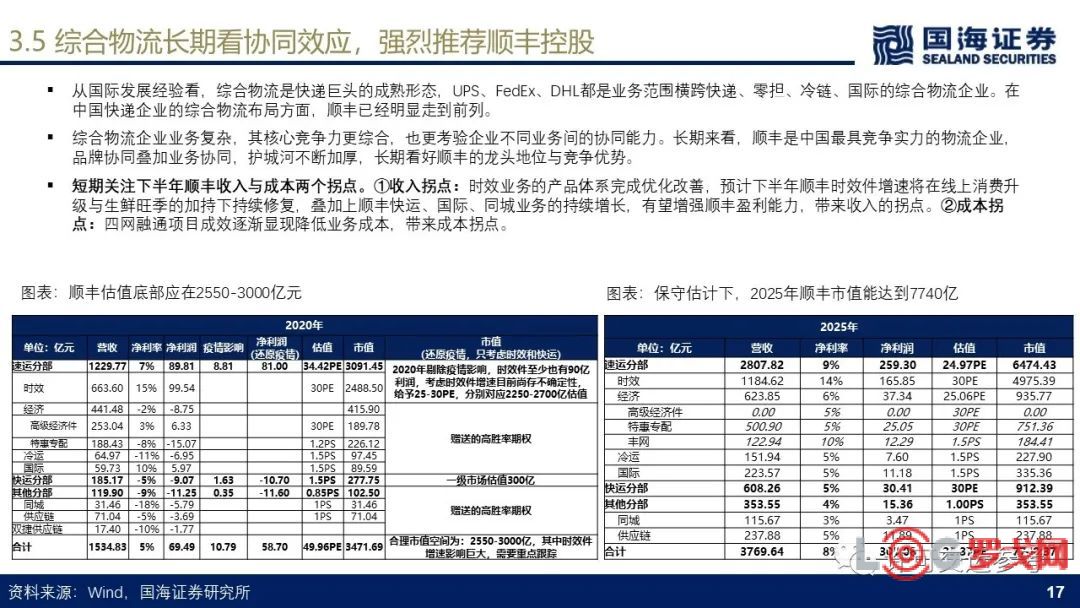

三、投资策略:短期看政策、中期看格局、长期看成本

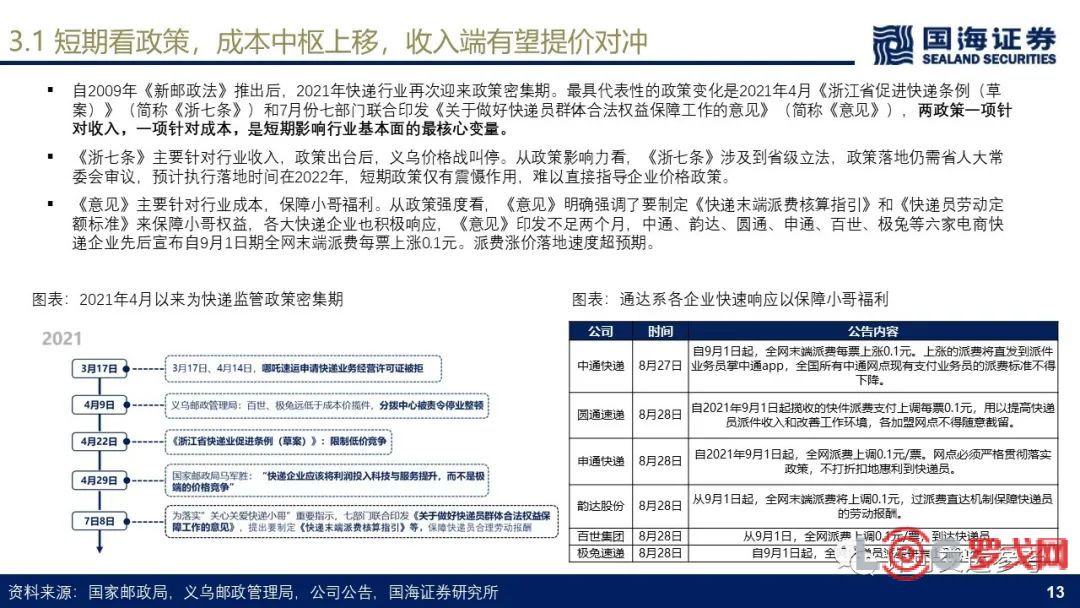

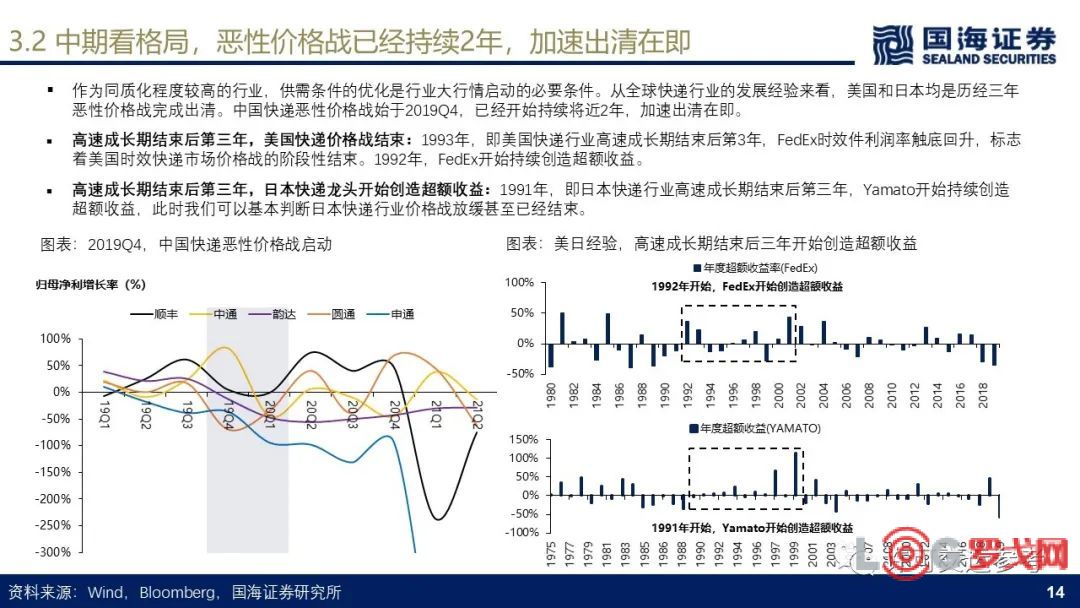

短期看政策,快递行业迎来政策密集期,成本中枢上移,收入端有望提价对冲;中期看格局,中国快递恶性价格战已经持续2年,行业竞争激烈且尾部企业现金压力大,行业有望在政策冲击下加速出清;电商快递长期看成本,中通快递规模、投资、管理全面领先,单位成本优势明显;综合物流长期看协同效应,顺丰综合物流布局全面领先,随着四网融通项目的推进,顺丰的核心竞争力逐渐从品牌协同走向业务协同,护城河不断加厚。

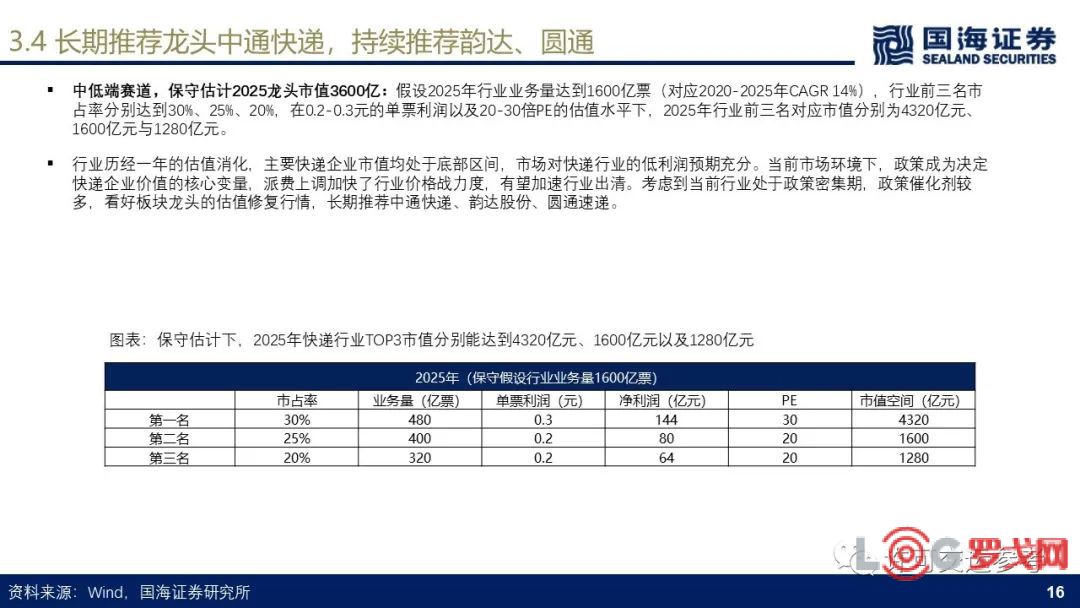

电商快递推荐中通快递、韵达股份、圆通速递:行业历经一年的估值消化,主要快递企业市值均处于底部区间,市场对快递行业的低利润预期充分。当前市场环境下,政策成为决定快递企业价值的核心变量,派费上调加快了行业价格战力度,有望加速行业出清。考虑到当前行业处于政策密集期,政策催化剂较多,看好板块龙头的估值修复行情。

综合物流推荐顺丰控股:从品牌协同到业务协同,顺丰综合物流护城河不断加深。看好下半年顺丰时效件收入回暖与四网融通降本两大经营拐点。

四、风险提示:价格战加剧的风险、行业景气度不及预期的风险、上下游整合带来的并购风险、监管政策变动带来的风险、快递加盟商爆仓的风险

农夫山泉23-25届校园招聘供应链类岗位

5243 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4625 阅读

顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4551 阅读特斯拉智能制造校招专项:24-25届物流、供应链类岗位

4534 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4334 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4328 阅读华润啤酒2025届校园招聘物流管培生

4145 阅读亚马逊全球物流团队「物流销售岗位」热招中

3991 阅读曼伦2025校招供应链物流岗位

4033 阅读KK集团2025届全球校园招聘供应链岗位

3898 阅读