[罗戈导读]中远海控Q2经营净现金流同比+273%至369亿

[罗戈导读]中远海控Q2经营净现金流同比+273%至369亿

1、公司公告2021年中报:Q2经营净现金流同比+273%至369亿。

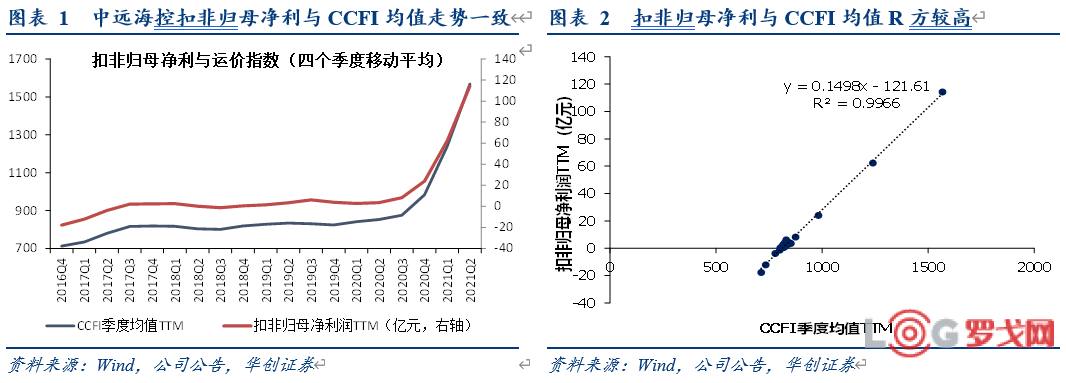

1)业绩表现:上半年营收1392.6亿元,同比+88%;归母净利371.0亿,同比+31.6倍;扣非归母净利370.2亿,同比+41倍。Q2营收744.2亿,同比+96%;归母净利216.5亿,同比+24.6倍、环比+40%;扣非归母净利216.1亿,同比+25.8倍、环比+40%。

2)现金流:Q2经营净现金流369.1亿,同比+273%、环比+37%。

3)未分配利润:中报母公司未分配利润-109.9亿,环比增加114.8亿(一季报-224.7亿),静待公司分红能力修复。

2、集运业务量价齐升下盈利弹性进一步显现。

1)收入端,Q2集运业务、码头业务收入为729.2、19.6亿元,同比+98.5%、+18.1%,其中集运航线收入688.6亿,同比+101.6%,其中:跨太平洋/亚欧/亚洲内/其他国际/中国大陆分别同比+75%/168%/79%/138%/29%。

2)货量,Q2箱运量705.7万TEU,同比+13.1%,其中跨太平洋/亚欧/亚洲内/其他国际/中国大陆分别同比+18%/17%/10%/28%/4%。

3)单箱收入成本,Q2综合单箱收入1513美元/TEU,同比+95.6%,国际航线单箱收入1825美元/TEU,同比+97.0%,其中跨太平洋/亚欧/亚洲内/其他国际同比+63%/129%/79%/104%;内贸航线单箱收入2307元/TEU,同比+23.8%。上半年航线单箱成本867美元/TEU,同比+17.5%;单箱设备及货物运输成本、航程成本、船舶成本分别为553、170、144美元/TEU,同比+32%、+1%、-5%。

4)集运利润,2021Q2集运业务EBIT Margin为39.2%,同比+34.5pts、环比+9.1pts;集运净利率33.5%,同比+30.8pts、环比+5.9pts。

3、展望后市:Q3业绩或环比明显上涨,关注高价长协签订对明后年的利润支撑。

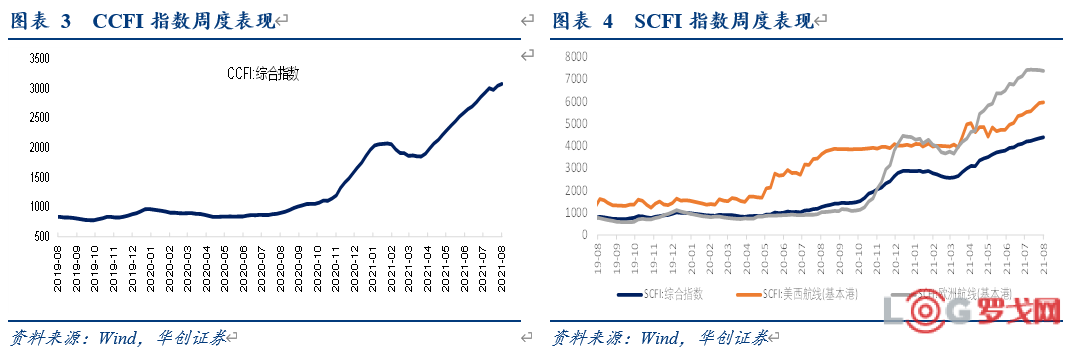

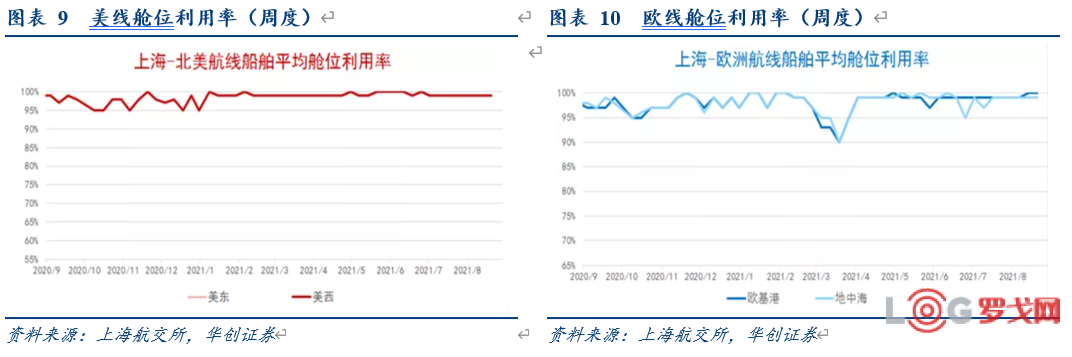

从我们持续跟踪的高频指标来看,集运供需矛盾仍在加剧、并未看到任何缓解信号;同时我们再次强调当前集运市场不应从缺船、缺箱等单一维度理解,而是码头-铁路-卡车等全链条、系统性的运力高度紧张,且在疫情等事件影响下不断加剧,供给端短期接近无解。运价拐点的判断核心点在于货量需求(是欧美进口需求,并不完全是中国出口需求),而需求端在传统旺季影响下较为旺盛,预计旺季后货量仍将维持在较高绝对值水平。我们认为在货量趋势性、大幅度的下滑前,系统性供需紧张难以本质性变化,预计明年春节前高运价将延续。考虑到运价加速上涨,预计三季度业绩或继续环比明显增长。

此外,我们认为高比例、价格相对可接受的长协或是当前局面下同时有利于船货双方的最优解。从监管层最新呼吁积极签长协,以及部分船东的实践来看,预计明年长协签订情况较为乐观,船东强势卖方市场下长协价有望同比大幅增长,支撑公司明年综合运费收入保持高位。

4、盈利预测与投资建议:

1)基于系统性运力短缺加剧带来的高运价持续性超预期以及高价长协的签订预期,我们预计2021-23年归母净利907.5、620.0、402.3亿元,对应EPS为5.67、3.87、2.51元。

2)我们认为未来公司盈利中枢或上移至170-220亿区间,给予中枢利润170亿15倍PE,同时将非常态化的2021-2023年利润作为一次性收益(1倍PE),对应市值4479亿,对应股价27.98元,预期较现价35%空间,维持“强推”评级。

风险提示:运力规模扩张,欧美进口需求超预期下滑,即期运价跌破长协价等。

京东零售搜推团队调整,技术负责人或来自美团

1812 阅读

京东物流参与京东外卖的配送服务

1555 阅读

顺丰等多家快递公司拒收罗马仕充电宝

1307 阅读仓库通道宽度怎么计算?

875 阅读多多买菜试验自建仓,最快8月上线即时配送服务

814 阅读王卫、赖梅松等多位快递大佬入围2025新财富500创富榜

736 阅读最新Gartner全球供应链25强榜单,京东、联想上榜

766 阅读DHL暂停加拿大运输业务

724 阅读京东物流全国首创即时零售“秒送仓”仓配一体服务

680 阅读阿里最新合伙人名单出炉:精简至17人,9人退出,无新增

675 阅读