[罗戈导读]公司发布2021年报:全年盈利121.8亿,同比增长13%。

[罗戈导读]公司发布2021年报:全年盈利121.8亿,同比增长13%。

1、公司发布2021年报:全年盈利121.8亿,同比增长13%。

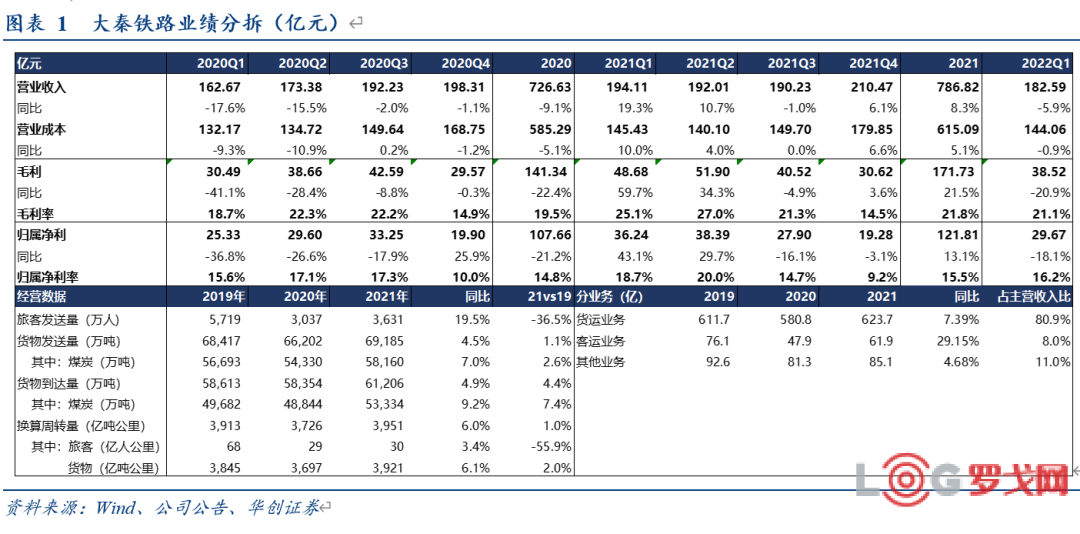

1)21年公司实现营收786.8 亿元,同比增长8.3%,归属净利 121.8亿元,同比增长13.1%。

2)分季度:Q4营收210.5亿,同比增长6.1%;Q4归属净利19.3亿,同比下降3.1%,Q1-Q4净利分别为36.2、38.4、27.9和19.3亿。

3)现金分红:每股分红0.48元,分红比例58.58%,对应当前股息率6.9%。

4)重要子公司中,侯禹铁路和唐港铁路净利润均同比提升,分别实现净利润 1.33和 20.0亿元,同比分别增加 22.6%和 11.8%。

分业务情况:

1)货运业务:21年货运业务收入623.7亿,同比增长7.4%,占主营收入80.9%;全年完成货物发送量 69,185 万吨,增长 4.5%;换算周转量 3,951 亿吨公里,同比增长 6.0%。核心经营资产大秦线完成货物运输量 4.21 亿吨,较上年增长 4.0%。Q1-Q4分别完成1.08、1.02、1.01和1.11亿吨,同比分别为+23.2%、+1.3%、-6.9%、+1.9%。侯月线完成货物运输量 9,904万吨,同比增长 2.4%。行业需求端看,21年国内煤炭消费总量增长4.6%;供给端,煤炭生产重心加快向晋陕蒙新地区集中,21年晋陕蒙三省区原煤产量合计 29.3 亿吨,同比增长 1.4 亿吨,占全国比重达70.9%。

2)客运业务:21年客运收入61.9亿,同比增长29.2%,占公司主营业务收入的 8.03%,旅客发送量3631万人,同比增长19.5%,较19年-36.5%。

3)其他业务:21年收入85.1亿,同比增长4.7%,占主营收入比11.0%。

成本:

营业成本615.1亿,同比增长 5.1%,小于收入增幅,毛利率提升2.4个百分点。其中折旧成本48.4亿,同比下降29.8%,主要为会计估计变更,固定资产折旧年限增加所致;

全年毛利率21.8%,同比上升2.4pts。三费合计 13.4 亿,同比增长21.3%,主要由于期间可转债利息增加,使得财务费用增加0.88亿。

2、2022年一季报:22Q1公司营收182.6 亿元,同比下降 5.9%,净利润 29.7亿元,同比下降 18.1%。核心线路大秦线Q1货运量1.04亿吨,同比下降3.4%,1-3月同比分别为-8.2%、-10.0%和8.0%。

3、投资建议:

1)盈利预测:我们预计2022-24年盈利预测分别为盈利127.1、135.0亿及140.2亿,对应22-24年EPS分别为0.85、0.91和0.94元,PE分别为8、8和7倍。

2)投资建议:低估值高股息,配置价值明显。

a)长期来看“公转铁”政策大力实施,铁路货运量占比逐步提升,大秦线核心受益。预计未来大秦线仍将维持基本满载,年货运量保持 4.2-4.5 亿吨高位水平;

b)公司承诺20-22年每股派发现金股利不低于0.48元/股,对应当前股息率6.9%,具备吸引力。维持此前估值方法,即我们认为公司至少应回归1倍PB,对应目标价8.5元,预期较当前23%空间,维持“推荐”评级

风险提示:经济大幅下滑,运量不及预期,疫情影响超预期。

美国对中国商品加征10%关税,对跨境电商的巨大冲击

1151 阅读

SCOR模型:数字化时代供应链管理的航海图

871 阅读

白犀牛副总裁王瀚基:无人配送带来了哪些机遇与挑战?

799 阅读快递人2025愿望清单:涨派费、少罚款、交社保......

774 阅读智航飞购完成天使轮融资

791 阅读京东物流北京区25年331大件DC承运商招标

705 阅读突发!美国邮政停收中国内地和中国香港包裹,800美元免税取消,影响几何?

641 阅读“朝令夕改”!美国邮政恢复接收中国包裹

625 阅读物流人“搞关系”,如何与对手战斗?

498 阅读春节假期全国揽投快递包裹超19亿件

544 阅读