[罗戈导读]钟鼎美国物流行第五天,也是此行企业拜访的最后一天,参访团走访了两家公司:年营收超70亿美元,占美国多式联运市场30%份额的J. B. Hunt及拥有超过130年发展历史的美国最大沿海内贸集装箱航运公司Matson。

[罗戈导读]钟鼎美国物流行第五天,也是此行企业拜访的最后一天,参访团走访了两家公司:年营收超70亿美元,占美国多式联运市场30%份额的J. B. Hunt及拥有超过130年发展历史的美国最大沿海内贸集装箱航运公司Matson。

两家公司均重视对于运输设备的投入,同时,两家公司均是非常优秀的综合物流服务商。基于他们的独特优势,我们随参访团重点看J. B. Hunt如何发展其多式联运业务,以及Matson的海运服务成长史。

J. B. Hunt

上午,J. B. Hunt多式联运总监张非为大家介绍了J. B. Hunt的发展历程。

1. 关于J. B. Hunt

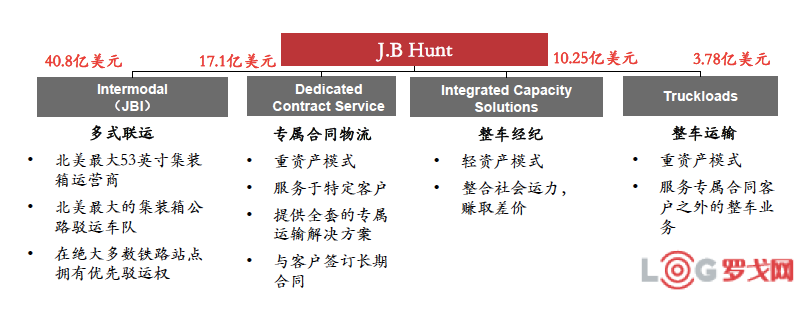

J. B. Hunt(以下简称JBHT)于1961年成立于美国阿肯色州,1981年在纳斯达克上市,是美国最大的多式联运及综合物流服务商,及美国500强企业,同时,JBHT也是道琼斯运输产业指数、S&P500、NASDAQ-100指数成员股。公司通过四大主营业务:多式联运(JBI)、定制化合同物流(DSC)、综合解决方案(ICS)、整车运输(JBT),为北美(美国、加拿大、墨西哥)的客户提供物流服务与解决方案,服务行业涉及消费品、电器、纸制品、食品饮料、汽车等行业,包括众多的全球500强客户。

公司现有2.4万名员工,1.7万名卡车司机,超过1.4万的自有卡车,以及12万集装箱/挂车。

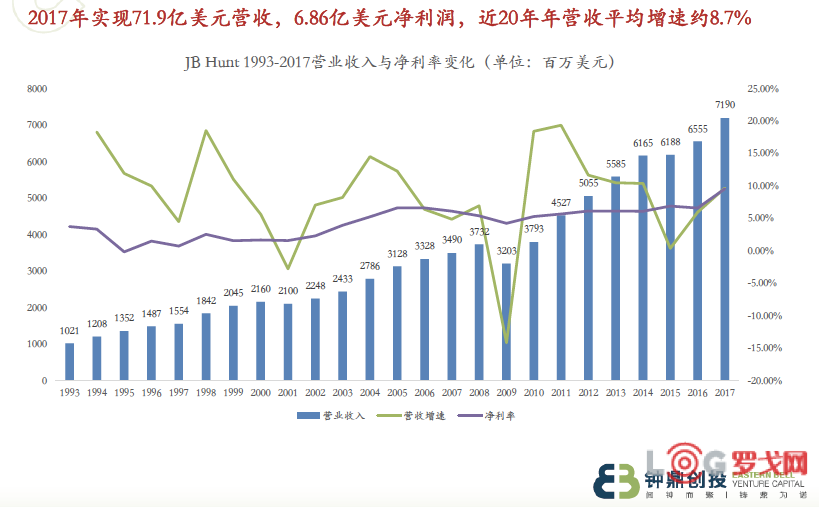

2017年JBHT实现营收71.9亿美元,同比增长9.7%,净利润6.86亿美元,同比增长58.8%,纵观公司历年营收,虽有波动,但总体保持增长势头,近20年营收平均增速约8.7%。其中前10客户为公司创造了29%的营收。

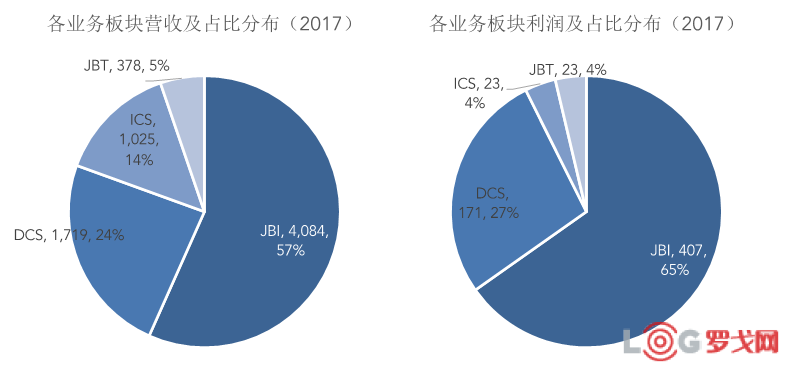

在公司的四大业务板块中,多式联运从营收和利润两个方面都是主要来源,尤其是利润,占到公司总体利润的65%,其次是合同物流服务。

在营收增速上,综合解决方案业务的营收增速最快,其次是合同物流,整车业务略有下降,而从营业利润(收益)来看,四块业务整体均有所下滑,尤其是综合解决方案业务。

作为美国最大的多式联运服务商,JBHT有哪些可以为国内企业和行业发展提供可借鉴之处?而说到美国的多式联运,不得不提美国铁路业的发展。

2. 美国铁路:近200年发展形成的高度集中化成熟市场

在说JBHT的多式联运业务之前,不得不提美国铁路的发展史。自1830年第一条铁路诞生至今,美国铁路经历了从兴起、爆发、整合三个阶段的发展,早期,随着美国西部开发及经济发展对铁路的需求大增,政府积极支持铁路建设,市场自由竞争,最高峰时铁路公司达6000多个,总营业里程达到历史最高值为25.4万英里,约40.9万公里(2017年中国12.7万公里),铁路货运周转量占总运输市场的77%。资源过量,市场逐渐进入恶性价格竞争,1880年后,政府开始介入市场及价格管控,加之美国公路运输、水运的开始发展,铁路运输由盛转衰,大批公司开始倒闭。

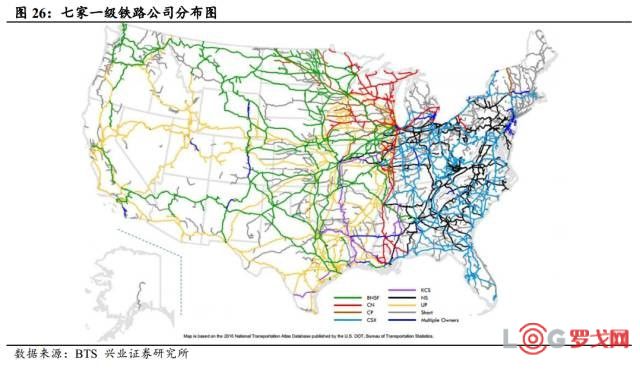

1980年,政府放松铁路管制,铁路恢复市场化发展,行业重新进入发展期,在货运量、投资回报、运输效率等方面都获得明显的提升,并在这个过程中,逐渐形成了七大公司(BNSF、UP、CSX、NSC、CN、CP和KCS)主导铁路运输市场的格局,七家公司合计市场份额高达98%,铁路网络遍布全国。而JBHT的多式联运业务,正是在这期间展开,并成为行业第一家尝试将铁路与公路运输联合起来,共同为客户提供服务的企业。

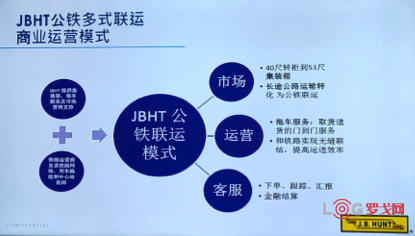

3. JBHT的多式联运服务

JBHT于1989年成立JBI部门,并与BNSF合作,开创性地提出从单一运输方式向多类运输方式联合起来的尝试,通过自有公路运输设备、协同铁路运营商、列车编组、中心场站等资源,为客户提供门到门的卡车取货、公铁交接、末端卡车配送,以及订单管理、财务结算的综合服务,在保障服务及运输效率的同时,优化运输成本。在美国多式联运市场,JBHT的份额达30%。

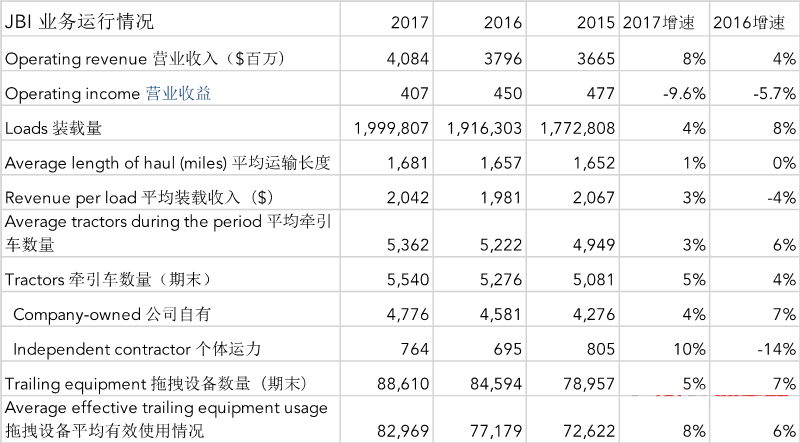

目前JBI拥有9.15万个,也是全球最大的自有集装箱车队,约5900个运输司机,并为集装箱都配备了实时追踪设备,JBI团队人员也达6500多名(超过总员工数的1/4),并在2017年为JBHT创造了40.8亿美元的营收,同比增长7.6%,占公司总体营收的56.8%。而营业利润的下降,包括铁路运输服务采购成本的增加、司机成本、设备更新、保险(2017年JBHT在保险方面增加了850万美元的储备金)等方面投入的增加,带来的运营成本上升。

各项投入,让2017年JBI业务各项运行指标均有不同程度的优化,公司在持续提升自有车辆、设备投入的同时,与外部运力的合作相对也有较明显的提升。

由此,我们看JBHT多式联运业务发展的特点及优势:

(1)借铁路行业发展进行业务布局:JBHT赶上美国铁路上世纪80年代行业第二次整合发展的势头,创新开展联运业务,铁路资源的集中化、服务的逐步完善,均为其联运业务的发展创造了良好的环境;

(2)重资产投入与管理能力:在多式联运业务上,JBHT一直专注投入重资产组建自有公路运输车队,在装载设备上,也设计并投入了大量与铁路运输相一致的拖箱及底座。远超第二名的运能,强大的资产管理能力为JBHT构筑的独特的竞争壁垒,并能保障对于不同区域、客户、需求的联运方案设计及资源匹配服务。

(3)资源整合能力:公路运输段,在庞大在自有车队资源基础之上,JBHT还管理着2100辆独立承包卡车(外包个体运力),并与超过5.6万的挂靠签约车队进行合作(外协运力不仅为JBI业务提供服务);而在铁路资源方面,JBHT与北美各大铁路运营商均有着长期稳定的服务协议,其中以与BNSF的合作为主,深度合作让JBHT拥有优先铁路仓位保障能力。同时与铁路运营商共享公司中心站及铁路场站资源,提升联运交接操作效率。

(4)工程技术保障与支持

JBHT注重IT技术与员工专业技能的提升对于公司业务发展的支持,公司5年里在工程技术方面的投资达5亿美元,拥有超过1000人的IT团队,

(5)客户获取能力:JBHT强大的品牌效应、资源能力,以及多类业务与解决方案构建的综合物流服务能力,保障其在客户销售的优势。

4. 中美多式联运发展对比:

中国与美国多式联运发展的阶段不同,发展环境、基础设施成熟度均有差异。

(1)发展阶段对比:

美国多式联运自1980年末美国铁路转型发展开始,由JBHT等公司开始发展多式联运业务,现已拥有较多成熟、规模化的多式联运服务企业,多式联运已成为一种成熟的运输方式。中国现代物流业务整体发展较晚,货物运输整体以公路运输为主(2017年我国公路货运量369亿吨,铁路36.9亿吨,仅为公路1/10),近年随着物流行业降本增效发展的总体要求,政策积极引导多式联运的运输方式,但总体尚处在探索阶段。

(2)铁路基础设施及服务:

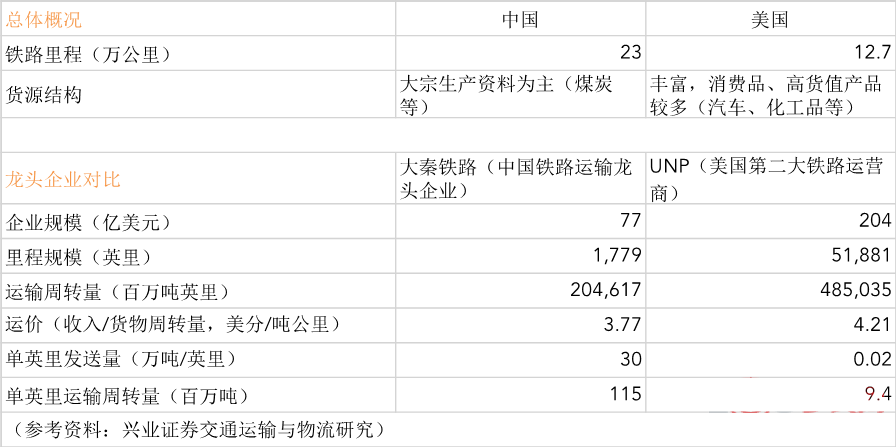

中国铁路资源和货源结构相对美国有较大的差异,2017年中国铁路营业里程约12.7万公里,美国约23万公里,近中国的两倍。在货物结构上,中国铁路运输以低货值生产资料为主,美国以生活资料为主,包括高货值的汽车、化工业品等。

在运行效率方面,基于兴业证券交运事业部对于中国铁路龙头企业大秦铁路与美国第二大铁路运营商比,大秦铁路在企业规模、资源与运输量上均有较大的差距,但运输效率(单英里发送量及周转量等)却高于美国,这与货源结构有一定的关系,大秦以煤炭运输为主。

(3)公路运输主要参与者对比:

中国公路运输市场高度分散,尤其是整车运输,据罗戈研究联合物优网针对专线市场的调研分析,以成都等部分城市为例,90%的专线公司平均仅有3.2条省际线路。钟鼎投资的国内大车队则一物流自有车辆3600辆,外协5万辆。对比JBHT超过1.4万自有卡车的规模,仍然有较大的差距。

高度分散的运力资源,对于多式联运,在资源整合上存在更大的难度,对运营也更有挑战。同时,在联运交接、装载箱的标准化等问题上,国内仍然有较长的探索路径。但随着铁路改革、成本问题成为物流供需双方愈加关注的问题,现在正是国内多式联运探索发展的好时期,且鉴于国内运输环境,公、铁、水、空等多种运输方式融合的现象会更加明显。

Matson

下午大家来到美国最大的沿海内贸集装箱航运公司Matson,公司于2012年注册成立,分别通过两家全资子公司Matson Navigation Company(MatNav,成立于1882年),Inc.与Matson Logistics,Inc.(Matson Logistics,成立于1987年)提供海运及物流服务。

2017年,Matson营收20.46亿美元,较上年增长5%,其中海运占77%,达15.7亿美元。净利润达2.32亿美元,较上年增长185%。Matson主要营业利润来自海运业务(86%),海运的盈利能力非常之强,与此同时,2017年物流业务板块在营收和利润的增速均高于海运。

<1>海运业务

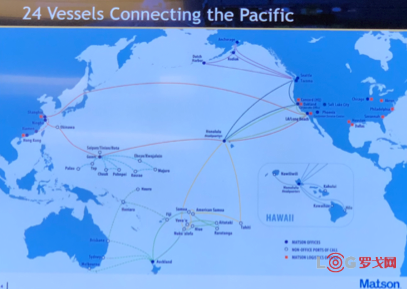

MatNav成立于1882年,成立之初就以美国-夏威夷航线提供海运集装箱运输、装卸服务等服务,1933年“琼斯法案”颁布,规定内贸航运只能由挂美国国旗的船舶营运,进一步巩固了MatNav的业务地位,1950年MatNav开始向日本、南太平洋等外部拓展,2006年开通夏威夷至中国上海/宁波的航线。目前,MatNav业务网络覆盖夏威夷、中国、日本、南太平洋的港口、码头,并拥有24艘运输船舶(每艘船造价2.5亿美元),同时,还有4艘在建船舶,其在美国-夏威夷航线拥有近70%的份额。

对于海运业务的发展上,MatNav坚持独特的发展方式:

(1)始终坚持稳扎稳打,强化专线服务与盈利能力。MatNav的运营策略偏稳健,不会贸然开通新航线,而以深耕现有线路为主,并持续投入运力,以保持运价的稳定,回收造船成本,保障持续的盈利能力,如在中国,虽然华南的跨境电商的比重更大,但目前尚不能确定收益,因而仍以华东(上海、宁波)-美国航线为主提供服务,由此形成特定专线规模和服务优势,再逐步根据市场状况进行航线扩充。

(2)提供高质量服务,也收取高服务价格。如在中美航线上,依托在长洲的专属港口,MatNav可以做相对同行,时间快7-14天,同时价格也为市场价的3-4倍。高服务高价格的发展策略,拉开MatNav与同行的竞争赛道与品牌效应,目前中美航线(上海、宁波到美国行业)其服务和业务发展迅速,仓库资源甚至供不应求。

(3)外部并购,加速成长。结合政策优势“琼斯法案”,并购了夏威夷航线PASSA、阿拉斯加航线RISING,快速提升了市场占有率,因而虽然海运市场的起伏,Mason始终保持着较好的业务及盈利能力。

关于美国海事法和琼斯法案(资料来源:Matson 2017年报):

美国境内的所有州际和州内海上贸易均受1920年的“商船法”(通常称为“琼斯法案”)管理。“琼斯法案”是美国海事政策的长期基础。根据“琼斯法案”规定,所有在美国港口之间运输货物的船舶,除非有限例外,否则必须在美国建造,在美国国旗下注册,主要由美国船员操作,并由美国组织的公司拥有和经营,或受控制(船舶的所有权至少有75%是美国公民拥有)。美国国旗船舶通常需要维持在高于外国国旗船舶的标准,并受到美国海岸警卫队的严格监督和检查,这需要对船员进行适当的认证和背景调查。根据“琼斯法案”第27条,禁止在美国西海岸,夏威夷和阿拉斯加之间对外国制造或外国记录的船舶进行货物运输。如果经美国航运管理局的批准,外国公司可以短期租用美国船舶在美国港口之间从事贸易活动,或外国船舶暂时在美国国内航线从事运输。以此支持美国就业和美国国土安全。

<2>物流业务

Matson 1987年成立Matson Logistics,通过轻资产的形式,为客户提供运输(包括公路运输、多式联运)仓储配送及供应链管理等第三方物流服务。Matson Logistics为包括食品饮料、零售、汽车等诸多行业的企业客户提供服务,2017年,2016年和2015年,公司的10大物流客户分别占Matson物流收入的约19%,22%和23%。

随着互联网的发展,在海运领域也出现了如Flexport这样基于线上平台,提供全方位海陆空服务的科技型货代公司,并向大型客户提供定制化供应链解决方案。平台型公司在资源组织、订单的全程管理方面相对更有优势,但在运营及服务的专业度层面,传统海运企业仍然保持了其数百年积淀的壁垒,与此同时,对于信息化的投入,也是传统公司在互联网时代进一步发展的必由之路。

国内也有很多从事海运的优秀企业,如中谷、安通,以及专业从事汽车物流的安吉下属安吉航运,布局国内外港口及码头网络,提供水运、多式联运等服务,并积极探索航运领域的“互联网+”平台,实现订舱、订单查询等服务的线上化。

从JBHT到Matson,从公路运输、海运到多式联运,物流服务的本质,是如何通过网络与资源的投入与运营,为客户提供更有价值的服务,而这也是企业能够长期发展之道。如同参访团成员在拜访Matson的感悟:“138年的物流公司,生存哲学:清晰的知道自己能做什么不能做什么。能做的,做到极致;不能做的,坚决不碰。”

蔚来能源热招供应链质量管理

8138 阅读

迪卡侬中国物流部门校招热岗

7733 阅读

中国物流集团社招仓管员、物流专员、进出口单证员、物流费用结算员、销售业务员

7012 阅读京东物流社招采购,供应商管理岗,Base北京,河北,河南,重庆等全国多地

6831 阅读荣耀供应链管理部2025届秋招生产物流类岗位!截止11月30日

4928 阅读SHEIN社招资深供应商管理专员(物流);资深物流运营专员(外派巴西);仓储经理(英语);高级关务专员(海外)

4674 阅读顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4005 阅读益海嘉里(金龙鱼)2025校招供应链、物流储备生

3736 阅读华润啤酒2025届校园招聘物流管培生

3655 阅读海能达2025届校园招聘供应链类岗位

3686 阅读