敏于数,追本溯源,解读地产深层次脉络。笃于行,揭行业整体发展规律。

摘要:在条件允许的情况下,资产证券化是物流企业发展到一定规模的必经之路。

观点指数 730政治局会议中提出补冷链短板之后,物流这一行业逐渐走向人们视野中心。许多企业纷纷加码布局物流赛道,万科旗下的万纬物流就是其中之一。

9月3日,万纬物流发布物流仓储资产支持专项计划,拟发行金额5.73亿元。这是万纬物流首次计划发行资产支持专项计划,该项目目前已被深交所受理。

早在万纬物流之前,就已有其他的企业将物流资产进行资产证券化。今年前半年,共有6单物流资产证券化成功发行,总发行规模62.805亿元,发行主体包括宇培、厦门象屿集团、普洛斯等等。

资产证券化能够使物流企业充分利用资本力量,在扩大规模的同时,分拆优质资产融资,有效盘活资产流动性,加强现金回笼,获取其他更好的投资机会。此外,相比IPO和经营性物业抵押贷款,资产证券化有更低的门槛和更强的可操作性。

在条件允许的情况下,资产证券化是物流企业发展到一定规模的必经之路。

但由于资产证券化对发行主体和底层资产等方面有较高要求,而且需要关联公司进行担保以及物业抵押等增信措施,这限制了很多弱二三线城市物流资产证券化。

“轻装上阵门槛”

在ABS发行市场中,与房地产相关联的产品并不少见,例如以房地产物业费、购房尾款等作为底层资产的ABS/ABN,这些底层资产都具有未来现金流稳定且可预测的特性。

但是涉及到商业房地产的CMBS/CMBN却并不多见,尤其是以物流仓储为基础资产。2018年4月25日,富力发行的国际空港综合物流园资产支持专项计划是国内首单物流园CMBS项目。

虽然随后陆陆续续有几家企业进行物流资产证券化,但并没有普遍推广,而是局限在物流头部企业。这是因为物流资产证券化对偿债主体、底层资产有一定的标准与门槛。

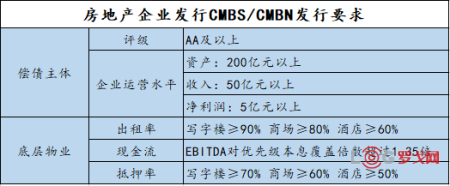

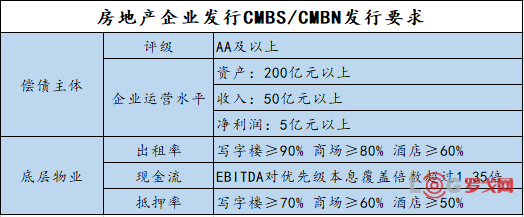

来源:上海清算所,观点指数整理

其中,偿债主体(包括物业持有人或债项担保方)要求评级在AA及以上,且需要达到一定的资产及净利润规模。底层物业也有出租率、租金以及抵押率方面的要求。

此外,关于底层资产的地理位置,深圳证券交易所《资产证券化业务问答(2017年版)》5.24条提到,商业物业抵押贷款的资产证券化底层物业应为成熟商业物业(写字楼、购物中心、酒店等),建议位于一线城市或二线城市的核心地段。

除去以上发行主体和底层资产的要求之外,发行物流资产还涉及到一些繁琐的流程,包括关联公司的增信措施以及抵押物担保等等。

来源:上海清算所,观点指数整理

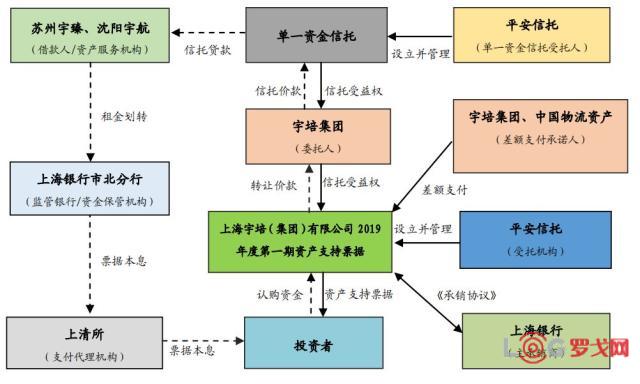

以2019年6月19日成功发行的上海宇培(集团)有限公司2019年第一期资产支持票据为例,该ABN属于全国首单物流地产CMBN,发行规模6.5亿元。其中优先级5.8亿元,获信用等级AA+sf,发行利率6.5%;次级0.7亿元;期限18年(3+3+3+3+3+3),底层资产为苏州宇臻物流园和沈阳宇航物流园。

上海宇培(集团)有限公司2019年第一期资产支持票据交易安排

来源:观点指数整理

交易流程方面,该ABN采用双SPV(Special Purpose Vehicle)结构,原始权益人宇培集团先设立单一资金信托计划,向实际融资方苏州宇臻、沈阳宇航发放抵押贷款,标的物业苏州宇臻物流园和沈阳宇航物流园作为抵押,信托受益权则是作为基础资产,转让给上海宇培(集团)有限公司2019年第一期资产支持票据,平安信托以受托的基础资产所产生的现金流作为收益支持在全国银行间债券市场发行ABN。投资者通过购买并持有该资产支持票据取得财产信托项下相应的信托受益权。

由于底层资产未来租金现金流的不稳定性,该ABN还采用了额外的增信措施。其中包括优先/次级分层(优先级占89.23%以及次级占10.77%)、物业抵押、差额支付承诺(宇培集团和中国物流资产作为差额支付承诺人,在可供分配的资金不足以支付优先级资产支持票据的预期收益和/或本金时履行差额支付义务)。

资产价值释放之路

尽管物流地产ABS过程繁琐,门槛高,但众多企业依旧趋之若鹜,希冀通过ABS打通融资通道,因为相对于其他的融资方式,物流资产ABS有着自身独特的优势。

物流融资方式有多种,IPO是其中之一。但IPO从启动到成功完成需要漫长的时间,且IPO对上市主体要求较高,需要衡量评估所有项目的运营水平,而非单独几个项目,不能很好释放少数优质项目的价值水平。此外,由于物流行业整体毛利率相对较低,市场可能不会给予新上市物流企业较高估值。

来源:观点指数整理

进行经营性物业抵押贷款是物流企业融资的另一种手段。物流企业可以以其所拥有的物业作为贷款抵押物,向银行进行融资,之后用物业出租收取租金作为还款来源。但相比来说,CMBS可以凭借物业重新估值来获取更高额度融资,最高可达新估值的70%,而经营性物业贷款的抵押率一般不超过50%。此外,CMBS在融资成本更具优势,筹借资金用途也更加灵活。

简而言之,相比IPO以及经营性物业抵押贷款,资产证券化能够以更短的时间内筹集更多的资金。对于企业部分已到成熟运营阶段,出租率、租金水平相对出色的物流资产,资产证券化能够很好利用市场资本释放重估价值,这是近期物流企业资产证券化案例有所增加的主要原因。

但正如前文提到,资产证券化对偿债主体、底层资产有一定的标准与门槛,在一定程度上阻碍了二三线物流企业的资产证券化道路。

来源:观点指数整理

来源:观点指数整理

Tracy:绿色不是成本!

6766 阅读

靠供应链暴赚、大建冷链物流,年营收77亿的奶茶品牌冲刺IPO

3282 阅读

跃点物流科技获350万美元A+轮融资

2925 阅读顺丰、鲜生活、京东物流、万纬物流、普冷、菜鸟…谁家冷链能在2025实现新突破?

1969 阅读中力股份上交所主板上市,电动叉车市场迎新机遇

1153 阅读顺丰、圆通、韵达、申通发布最新业绩

1076 阅读顺丰实现全货机国内航班首次可持续航空燃料商业飞行

989 阅读物流规划中的四个重要元素

998 阅读科技助力轮胎制造业转型,菜鸟与华勤集团通力轮胎自动化仓储升级项目正式启动

1011 阅读滴滴送货开启2024暖冬驿站 50城货车司机可就近取暖休息领驱寒物资

921 阅读