[罗戈导读]千亿咖啡大市场,你方唱罢我登场。

[罗戈导读]千亿咖啡大市场,你方唱罢我登场。

餐饮业从来就不存在垄断一说。

凶猛如海底捞,虽然火遍全国,却也挡不住巴奴、小龙坎各自精彩;厉害如喜茶,即便一杯难求,还是不妨碍奈雪、乐乐茶风生水起。

细分到咖啡界,当了多年老大的星巴克,在2018年遇到有史以来最强劲的对手。瑞幸在营销方面表现出的天赋,以及骨子里的互联网基因,一度打得星巴克喘不过气来。

如果不是爆出巨额财务造假事件,瑞幸跌落神坛,这场对决的胜负还能很难分出。

如今,面临摘牌危机的瑞幸想要再回巅峰已然希望渺茫。品牌一旦在消费者心中“人设”崩塌,要再翻身,简直难如登天,毕竟谁也不愿与造假者为伍。

对瑞幸而言,这无疑是最坏的时刻,但对其他咖啡品牌来说,这或许是最好的时刻。瑞幸用十几亿烧出了一个欣欣向荣的咖啡市场,为后来者铺平了道路,新一轮竞争由此拉开序幕,谁将脱颖而出?

“一个尽善尽美的咖啡店就应该像是公共的起居室。人们都希望获得令人梦寐以求的咖啡体验,这才是理想的受人欢迎的‘咖啡时间’。”泰勒·克拉克(Taylor Clark)在《星巴克:关于咖啡、商业和文化的传奇》一书中这样描述星巴克“第三空间”的构想。

彼时,星巴克代表的是一种社会现象和生活方式,而不仅仅是一杯咖啡。这种精神内涵,让人们对它趋之若鹜。

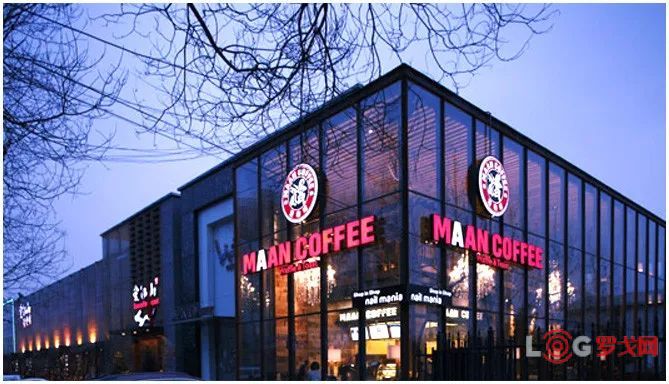

同样受到追捧的,还有不断涌现出的一批各有特色、注重体验的“后来者”,比如曾经席卷国内咖啡市场的本土品牌漫咖啡,以及诸多韩系咖啡店,如咖啡陪你(Caffe Bene)、动物园咖啡(Zoo Coffee)等。

图源漫咖啡官网

然而,随着生活节奏的加快,以及需求的多元化,多年后我们再看中国咖啡市场,把顾客留在店里享受“咖啡时间”,已不再是一家连锁咖啡企业成功的唯一因素了。

上述咖啡店虽然体验美好,但高企的开店租金、产品开发和人力成本,成了它们扩张的最大障碍,在后起之秀凌厉的开店攻势下,它们日渐式微,有些退守二三线城市,有些则关门大吉。

取而代之的,是规模更小、更灵活、更具性价比的咖啡连锁店,它们在市场中逐渐成为新主流。

以2018年瑞幸崛起为分界线,中国咖啡的1.0时代黯然落幕。

大型体验式咖啡连锁的落败,背后是国人对待咖啡态度的根本转变——喝杯咖啡不再是一件具有仪式感的事,而成为越来越多人的日常。因此,在新一代咖啡连锁品牌的竞争中,谁能提高流通效率,谁就有望成为核心玩家。

“这家连锁品牌的咖啡,口感是星巴克的水准,价格却是瑞幸的水平!”这样的评价是给本土咖啡连锁品牌Manner Coffee的。

在瑞幸陷入财务危机前夕,这家低调的咖啡品牌悄然进入了扩张通道,从2019年末到2020年初,Manner走出上海,先后在苏州、深圳、北京,成都开出连锁门店。

与瑞幸的激进不同,成立于2015年的Manner在上海蛰伏了5年,从“菜场咖啡”一路成长为魔都网红咖啡。如今,在上海静安寺瑞欧百货地下一层,一个不到3平方米的角落铺位内,Manner一样把咖啡生意做得红红火火。

中午时间,附近办公楼的白领会排着队来购买咖啡,即便在它附近就有一家宽敞的星巴克,依然无法影响顾客对它的偏爱。

Manner的异军突起其实有迹可循。从事商业传播咨询的上海单原文化传播有限公司CEO陈良昭指出:“一个咖啡馆最重要的3个成功要素是产品力、价格和位置。瑞幸之后,符合这3个条件的Manner,机会变得非常大。”

图源Manner咖啡官网

首先是高性价比。10元一杯意式浓缩咖啡,20元大杯手冲咖啡,20元大杯澳白,如果自带杯子还能再减5元。至于咖啡的品质,在上海南阳路开出第一家“菜场咖啡”时,Manner的老板韩玉龙就说,他使用的咖啡机、磨豆机造价不菲,咖啡豆也是精挑细选,打造的是“花10元喝到15元咖啡”的顾客心智。

其次,Manner的扩张模式非常统一:选址在购物中心的角落位置,不超过5平方米的咖啡加工区,足够容纳1~2名咖啡师,但不设舒适座位区,客人只能即买即走;菜单全国统一,不超过10款咖啡饮品,价格在13~25元,同款产品比星巴克低50%。

在成都,Manner在相隔不到2公里的国金中心和仁恒置地开出3家门店,其中的2家位于国金中心的1楼和6楼,这种集中扩张的方式,非常接近星巴克早期的打法——在马路对面同时开出两家店,产生放大效应,吸引更多客流。

目前来看,正是以外带为主的轻型店铺模式让Manner有了大规模、标准化复制的基础,并增强了在成本上的管控力。Manner至今没有开放加盟,也从侧面印证了轻店模式的可持续性。

在咖啡连锁的先行者中,星巴克的打法是既追求快,又追求品牌质感;瑞幸的打法是营销+大规模扩张。Manner更偏向后者,但与瑞幸还有不小的差距。

“在国内,制约大众消费咖啡的一个重要因素是价格。而瑞幸在打造品牌形象时,通过营销导向和视觉设计塑造品牌调性,让消费者不会因为咖啡价格便宜而调低对它的定位,国内许多连锁咖啡品牌就缺少了这种能力。”陈良昭告诉零售君,“在大众咖啡市场,品质不错且价格便宜,还有一定调性的品牌,才会有更多人选择。”

这里不得不提到成立于2014年的连咖啡,它是最早尝试互联网+咖啡这种轻运营模式的品牌,店内不设座位,顾客网上下单,门店提取,这种做法填补了当时的市场空白,使连咖啡取得了先发优势,但当外卖成为咖啡连锁的标配时,连咖啡很快被品质更好,模式相似的后来者所取代。

如果说“轻模式”的连锁咖啡品牌已经能独步市场,那显然言之过早。在不那么正面的“战场”,还有两位强大的对手。

以流量巨头著称的便利店咖啡,作为外来竞争者,同样对这个高速发展的市场虎视眈眈。

4家知名的便利店都拥有自己的咖啡品牌:全家有湃客咖啡,7-Eleven有7-Coffee,喜士多有喜咖啡,罗森有LC咖啡,这些看似外行的玩家,正以不容小觑的速度向传统咖啡连锁业进军。

在便利店出售的咖啡大多以美式和拿铁为主,但凭借便利店巨大的客流量,销量十分惊人。

以全家的湃客咖啡为例,它的销量已经排在了集团2000多种产品的前三名,2018年销量即突破5000万杯,2019年更是奔着1亿杯去,这个销量是瑞幸的5倍、星巴克的近10倍。

如此庞大的市场潜力,激发了更多便利店投入咖啡市场的争夺战中。罗森中国区总裁张晟在接受零售君采访时说:“我们内部已经完成了对咖啡品类的一次大调整,会正式进军咖啡市场。”

2012年开始,罗森在上海试点卖现磨咖啡,8年内一直处于谨慎试水的状态。此前,全国各地区的罗森门店内没有统一的咖啡品牌,口感也不尽相同。比如,北京罗森和乔雅咖啡合作,上海和大连的罗森则分别开发了自有品牌LC咖啡和Miao先森咖啡。

这种散兵游勇式的发展模式,背后是对成本的顾虑。

“做咖啡有原材料、设备和宣传的投入。比如中国销量比较大的是拿铁,拿铁有两种做法,一种用奶粉,一种用鲜奶,如果罗森坚持用鲜奶的话,每天的报废可能远远大于一家传统的咖啡店,需要不断调整市场需求和成本间的平衡。”张晟告诉零售君。

同时他还透露,今年5月,罗森已启动全新的门店咖啡发展方案,第一步先在罗森中小型店普及LC咖啡品牌,统一口味,强化认知,主攻咖啡消费的基础市场。

第二步是把品牌咖啡馆引入罗森门店,推出“店中店”模式,主打高端咖啡市场。双方采取合作模式,品牌方出人力、技术,品牌,罗森出场地和管理。

目前,罗森与质馆咖啡合作的第一家咖啡店中店已经在上海陆家嘴开业,在定价上,美式和拿铁的价格在20元,比一般罗森门店8~10元一杯的咖啡价格要高,但比星巴克30元以上的价格便宜不少。

“市场机会已经成熟。”张晟认为,从2018年开始,在几大咖啡连锁巨头的重金培育下,大城市的咖啡文化已不断成熟。便利店因为网点众多,具备了先天的渠道优势,而“零售化”的经营模式,也帮助便利店咖啡形成了价格优势。

下一步,就是提高咖啡的口感和品质。包括罗森、全家、7-Eleven都在咖啡品质上下足了功夫。比如,罗森用了8年时间调研分析国内市场对咖啡口感的需求,寻找与之匹配的合作伙伴,以此提高自有品牌的竞争力。

“对于我们来说,咖啡在达到一定投入和产出比后,最终能否增强带客能力,这是我们关心的。”在张晟看来,便利店对咖啡品牌的打造,是与便利店品牌融为一体的。

便利店咖啡兴起的背后,代表着在大众消费市场中,咖啡的口感在一定程度上让位于购买咖啡的便利性和效率。

陈良昭说:“这两年中国咖啡的消费人群呈现年轻化和实用化的趋势,上班族快节奏的模式和商务属性的加强,推动了便利店咖啡的快速发展,未来这一块一定是个非常庞大的市场。”

另一位有力的竞争对手——茶饮连锁品牌也在积极向咖啡赛道挺进,目前,喜茶、奈雪的茶、CoCo、一点点都有咖啡饮品在售。

作为新式茶饮的代表,2019年1月,奈雪的茶推出新的咖啡饮品,同年3月,喜茶也上线喜茶咖啡,价格普遍集中在15~30元区间。

茶饮品牌此举透露出一个重要信息,茶饮与咖啡的边界正变得越来越模糊。根据36氪研究院对新式茶饮品牌的一项调研显示,78%的受访者表现出了对茶饮店提供咖啡饮品的兴趣,消费者对于产品的期待变得更多元,也更随机。

像喜茶这样的茶饮品牌做咖啡,优势在于奶茶与咖啡的混搭,在口味上提供了更丰富的可能,它们也有现成的精致空间,顾客既可享受“咖啡时间”,也可选择外卖、自提,多种需求都能得到满足。

图源喜茶官微

对于茶饮连锁的咖啡品类能否破圈而出,业内人士尚持保留态度。

“这牵涉到品牌定位的问题。像喜茶这类品牌,它们主攻的奶茶市场还有很大的空间,远没达到天花板,做咖啡的精力非常有限。通常,用一个品牌做多个产品线,都想做得很好,可能性是很小的。目前来看,咖啡只是对品类的一个补充和延伸。”陈良昭认为。

看到这里,你觉得轻装版咖啡、便利店咖啡,以及茶饮店咖啡谁更有可能胜出?

在传统零售中,通常会用坪效来衡量一家门店的效率:坪效=营业额÷营业面积,当营业面积固定时,营业额就非常关键,需要考虑客流量、客单价、翻台率等因素,这考验的是门店覆盖客群的能力。

如今,数字化、资本化和零售化已成为提高门店效率,推动咖啡连锁行业快速发展的重要因素。

在瑞幸的倒逼下,巨头星巴克在2018年8月开启了中国市场的数字化进程,与阿里巴巴达成新零售全面战略合作,合作内容涉及阿里旗下饿了么、盒马、淘宝、支付宝、天猫、口碑等多个业务线。

Manner走的则是另一条路。尽管门店面积小,位置也不够核心,但它非常注重线上消费数据的积累。

零售君发现,到目前为止,Manner没有入驻美团和饿了么,只开放了官方小程序点单通道,此举表明它更看重私域流量,并有意识地将其转换为数字资产,形成较强的品牌积累。

同样在数字化上,可以期待的还有加拿大咖啡连锁品牌Tim Hortons,这个被称为“加拿大瑞幸”的品牌,前不久获得了腾讯的新一轮投资,数字化成为双方合作的焦点。

腾讯的广告助手、周边推送、朋友圈,以及小程序等营销资源,将帮助Tim Hortons扩大数字基础设施建设,加速数字化升级,同时开设更多门店。

图源Tim Hortons官微

“腾讯的投资,最终还是为了变现,如果能够借助微信庞大的用户数据进行精细化运营,下游转化就有可能翻一番。”在陈良昭看来,今年开始,整个餐饮行业都在做数字化转型。而线下连锁咖啡品牌,受惠于有品牌、多场景化、可复制等特点,必将会受到更多资本的关注,进入新一轮扩张。

未来,咖啡连锁品牌理想的开店模式是“场景店+档口店+线上店”。通过场景店来拔高品牌调性,强化品牌认知;快速复制档口店,以抢占顾客心智;再通过线上店延展消费场景,提高复购率。

而瑞幸、喜茶等连锁品牌率先推行的“零售化”,也在被更多玩家复制,由咖啡、茶饮衍生的美妆、服饰、生活日用及数码周边,也将成为越来越多咖啡店内的一道特别风景。

自从公元6世纪,阿拉伯牧羊人在伊索比亚草原发现咖啡这个物种后,这种红色果实就因为有令人兴奋的功效而广受追捧。

时至今日,由于市场培育的成熟,国人对咖啡的需求开始激增,连带着资本也为之疯狂。

根据企查查专业版提供的数据来看,截至2020年4月29日,国内咖啡连锁品牌注册资本在5000万元以上的仅2700家左右,不到国内咖啡企业数量的1%;而500万元以内的共有24.59万家,占比达到国内咖啡企业整体的94%。

在这个近似金字塔的结构中,品牌将迎来更加激烈的竞争,谁的性价比更高、规模更大,谁的赢面就更大。

瑞幸倒下后,谁将扛起中国咖啡的大旗?答案其实就掌握在你的手中,你会用钱给谁投票?

DeepSeek火出圈,AI和大模型将如何改变物流行业?

3496 阅读

800美元不再免税,T86清关作废,跨境小包何去何从?

2352 阅读

净利润最高增长1210%、连亏7年、暴赚暴跌……物流企业最赚钱最亏钱的都有谁

2272 阅读浙江科聪完成数千万元A2轮融资

2172 阅读AI红利来袭!你准备好成为第一批AI物流企业了吗?

2101 阅读供应链可视化:从神话到现实的转变之路

1525 阅读运输管理究竟管什么?

1392 阅读Deepseek在仓库规划中的局限性:基于案例研究

1417 阅读2024中国储能电池TOP10出炉

1298 阅读传化智联集成DeepSeek,深化AI大模型物流场景应用

1289 阅读