[罗戈导读]顺丰作为业界巨头,一直以其直营模式的成功著称。而采用加盟模式的中通在市值上正在追赶顺丰,在我国快递业流行的加盟模式,究竟有何优势?又如何改善加盟商的效率与监管问题?

[罗戈导读]顺丰作为业界巨头,一直以其直营模式的成功著称。而采用加盟模式的中通在市值上正在追赶顺丰,在我国快递业流行的加盟模式,究竟有何优势?又如何改善加盟商的效率与监管问题?

当市值2000亿的中通,正在追赶2500亿的顺丰,并且两者净利润相差无几,你还在讨论加盟与直营模式的优劣吗?

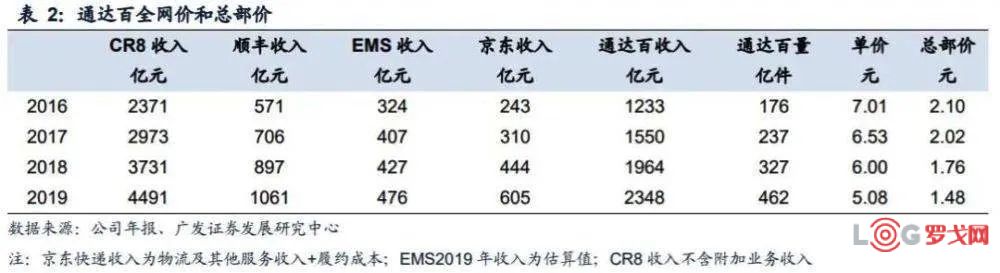

由于欧美快递龙头公司的商业模式均为直营制的模式,自我国主要加盟制快递公司上市以来,投资者对其商业模式的解读,通常以平台型企业、连锁加盟模式企业等常见的业态作类比分析。

与互联网平台型企业相比,加盟制快递公司仅在商家端具备同边网络效应,其他可比之处相对有限。而与消费类连锁加盟制企业相比,其共性在于大空间、规模效应、高壁垒三大条件,具备诞生大市值巨头的条件。

平台型企业通常出现于互联网企业,有效的平台能够快速而轻易地进行规模扩张,从而扩展由网络效应衍生出的价值。当然,这一模式并非互联网企业的原创,人类历史上的集市就是最早的双边市场平台原型。

加盟制快递公司与平台型企业的相似之处在于:由于产品标准化程度高、规模经济带动单票成本的不断降低,由此在商家端形成“同边网络效应”。

巨大的市场空间、规模的持续扩大能够产生规模经济,即边际扩张成本递减、以及行业具备较高的进入和退出壁垒,使得行业竞争格局相对稳定。

(1)未考虑整个物流大市场的前提下,快递行业所处的行业空间中等,低于零售和餐饮市场,但与酒店、便利店等行业空间大致相当。

(2)规模效应极强。相似度最高的行业是大型商超,迅速做大规模后能够实现极强的规模经济,最终凭借低利润率、极高的周转率,通过规模实现极高的利润。

对比而言,餐饮行业的麦当劳与星巴克处在可以媲美零售市场的餐饮赛道中,受益标准化的运营模式,两种业态能够实现较高的规模经济,但所在行业存在专有化资产程度低、进入和退出壁垒低的问题,导致行业产能弹性大,集中度低,龙头市占率并不高。

(3)进入壁垒高、退出壁垒中等。发展至成熟阶段的快递公司,往往具备规模经济和范围经济的双重优势,同时行业存在较高的专有化资产投入,较高的进入和中等的退出壁垒使得行业格局最终形成寡头格局。

与之形成明显对比的是旅行社行业,有限的规模效应、较低的进入和退出壁垒,行业供给弹性极高,由此导致龙头集中度低的行业格局。

与前文述及的连锁加盟模式的业态相比,加盟制快递公司的最大不同在于总部主导“厂商关系”的难度远高于其他行业。加盟制快递企业仅提供服务,而不生产商品实物,但交易模式To B,不同区域内的商家特性错综复杂,在区域内确立高市占率的快递公司不仅是运营能力的优秀,并且需要加盟商在当地产业集群中建立了深厚的合作网络。

这也就使得总部公司主导厂-商关系的难度远高于消费品公司,加盟商与总部之间存在隐性的“集权与分权”之间的博弈。

事实上,如何处理集权与分权这一问题,亦并非通达一行业之难题。

中国疆域辽阔,各地资源禀赋、地域文化差别极大,囿于信息约束和财政约束的困境,我们看到的央地分权问题(诸侯-郡县-行省)自古以来贯穿了整个中国的历史,统治者的两难选择本质上是一个集权与分权的内在矛盾,矛盾发生的根源在于信息收集和监督的成本。

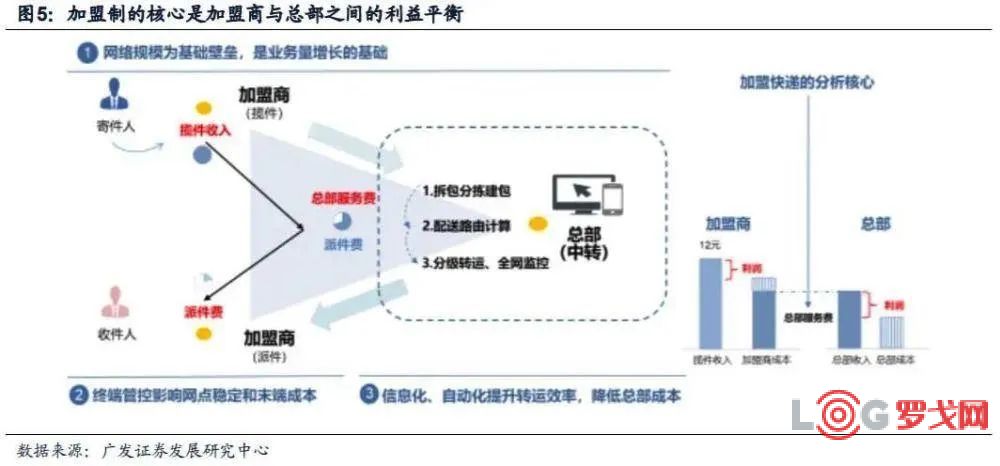

(1)行政发包。对加盟商而言,考核指标由公司总部给出,但具体实施细节全部由当地加盟商负责。各级加盟商之间的关系,更像是组织结构内部层层发包的关系,一级加盟商对二级加盟商的角色更接近于具体事务的“转包方”,而末端加盟商作为最终的承包方具体实施一揽子事务。

(2)固定收费。加盟商在发货时要支付给加总部公司三部分费用,分别是:面单费、中转费、派送费。总部的派件收入和派件支出并不绝对相等,这主要在于派件费常被作为激励派件加盟商保证派件质量的奖惩机制,派费的作用类似于对中央的转移支付,以调节各地利益的平衡。

在这种模式下,加盟商天然具备强激励的动力,总部和加盟商之间的分成关系,使得加盟商拥有剩余索取权,即“交够上级的,剩下的都是自己的”。

对总部公司而言,自然也希望加盟商能够减少对总部的依赖,使得每一个加盟商都可以成为一个依靠其资源禀赋和多样化盈利途径的自给单位。

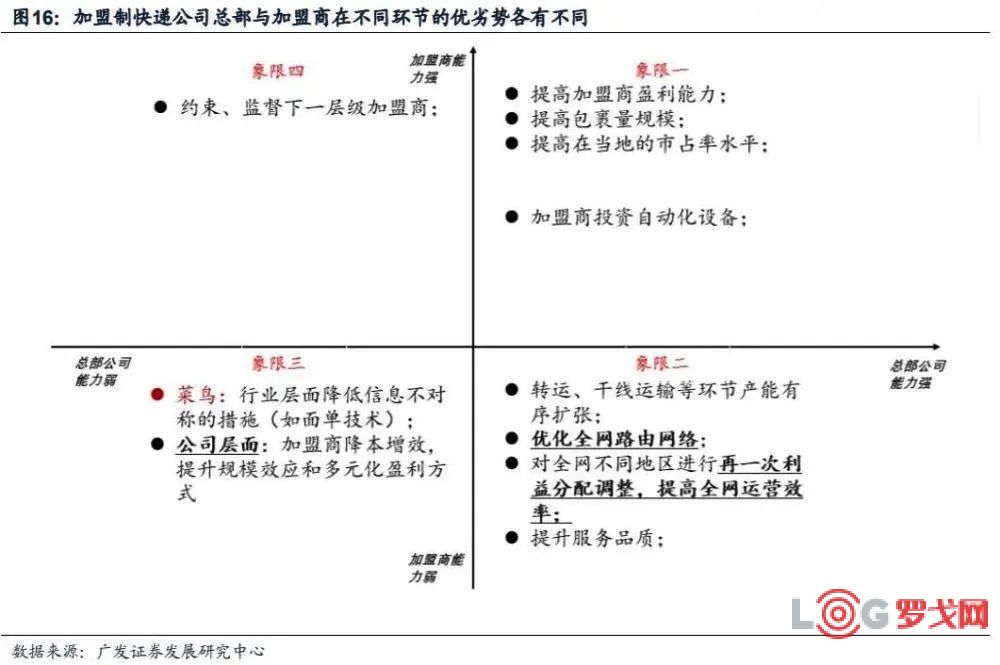

实际上,总部与加盟商之间的权利调整过程,亦是总部公司强化渗透能力、降低治理风险的过程,率先完成这一轮模式调整的公司更具比较优势。我们看到,中通和韵达通过不断加大对总部的投资力度和派费及中转费用的二次调整,进入规模效应的正循环。

逻辑上,总部与加盟商之间的信息越不对称,总部越希望通过强化自身掌控力的方式降低治理风险。这也是上一个十年加盟制快递公司集权与分权的演绎主线。菜鸟和电子面单的创新,实际上降低了信息不对称的程度,一定意义上实现了总部权利的有效加强。

下一阶段,我们认为部分龙头公司有望迎来成本效率优化由量到质的转变,突破信息收集与监督成本的约束。若这一目标实现,总部对加盟商的掌控力度将会进一步加强。而过于强化对加盟商的掌控和监督,可能会影响到加盟商的激励效果,反而影响全网效率的最优效果。

换言之,只有真正实现将流程再造和管理变革结合,为末端减负,其管理哲学根植于共建共享的生态理念的龙头公司,更有可能通过这一方式实现对加盟商赋能,从而实现总部与加盟商之间的共赢。

(1)收件端。需求变革过程中,品牌商与白牌厂商都在寻求供应链短链化的可行方式。“强总部-强转运中心”模式有望把控白牌厂商的短链化趋势,为收件端加盟商赋能。零售行业不断演进的过程,就是供应链不断降本增效的过程,因此零售行业的短链效应实则一直在延续。

从百货商场到超大卖场、B2C电商、C2C电商、工厂电商,我们观察到价格战伴随零售行业发展多年之后,价格变化的趋势已从盲目的压低成本开始向上游要空间,因此短链化开始成为各大电商与零售平台的新尝试。品牌商的短链化方式:以品牌商自身为节点向下游扩散。

从格力美的为代表的分销渠道,到 MUJI、UNIQLO、小米代表的直销渠道,再到工厂店直接线上化,品牌在不断通过自有的影响力和掌控力向产业链下游延伸。

(2)派件端。末端的优势在于能够直接和客户、用户接触,且这种接触频次可以高于商超、便利店等传统零售业态,末端有条件也有能力实现范围经济,向零售等商业服务延伸。

通达百平均拥有约30000个网点,这些网点本身就可以改造为驿站、配置上快递柜,提升现有租场的利用率,实现节流;同时,这些网点还可以开发社区业务,如便利商超、社区团购点等,将快递的用户转化为客户,通过副业的服务引导用户配合无接触配送。

目前,各家快递公司已经在推进末端网点的赋能改造。圆通和韵达在2019年报中均提到将终端门店和城市电商、便利服务结合,向客户提供分层的多元化、商业化服务,为末端增收;

申通在四川、贵州等地均有加盟商成功下沉农村电商的创新案例;而中通更是在总部层面积极协助末端共建生态,提出乡镇网点升级为农产品的货主,城市社区网点转化为销地前置仓的赋能理念,计划未来三年门店数翻三倍。

据测算,在服务化的改造下,假设无接触派件占比提升,通达系人均派件效率提升50%,即快递员日均派件量提升至250件,在保持人均工资不变的情况下,单件派件成本将下降0.33元,这仅仅是派件侧。

市值1093亿港元,这家企业如何靠供应链暴赚35亿?

2373 阅读

满帮2024年实现营收112.4亿元 同比增长33.2%

2312 阅读

抖音电商GMV剑指4.2万亿 淘天、拼多多、抖音的三强格局稳定么?

1800 阅读山东世纪阳光纸业集团有限公司2025-2026年度物流运输招标公告

1373 阅读德邦股份2024年营收达403.79亿元,与京东资源整合助推收入进一步增长

1167 阅读菜鸟“AI+物流”系统跻身中国AI领域最高奖项,物流行业唯一

1067 阅读欧冶云商签订碳资产服务协议

1028 阅读普洛斯宣布完成基金管理平台国际业务货币化交易,聚力蓄势启新程

988 阅读苹果因手表“碳中和”宣传被起诉

1031 阅读藏在26条全国两会提案中的2025物流大机遇:自动驾驶、低空经济、多式联运、灵活就业、农产品物流、低碳……

1031 阅读