事件:圆通速递公告2020年三季报:前三季度公司实现营收234.2亿元,同比+8.34%,实现归母净利润13.86亿元,同比+0.69%,扣非后归母净利12.1亿元,同比-9.7%;其中第三季度实现营收88.39亿元,同比+15.34%,归母净利润4.15亿元,同比-19.22%,扣非归母净利润3.14亿元,同比-38.65%。

Q3件量保持较快增长,单价降幅环比Q2收窄:2020Q3公司业务量增速为43.3%,领先行业增速5.4pts,Q3业务量增速相对Q2环比回落9.2pts。截止到2020Q3公司市占率达到14.7%,较2019年底提升0.4pts。Q3公司快递业务单件收入为2.15元,同比下降22.0%,行业价格竞争仍较为激烈,对比Q2单票收入(可比口径下)降幅28.1%, Q3单价降幅环比收窄,或由于公司平衡件量增长与价格竞争。

资本开支大幅提升+路桥费恢复拖累成本,毛利率下滑:Q3公司资本开支为17.42亿元,同比+83.2%/环比+140.3%,投入大幅提升,或主要投入转运中心场地建设、自动化设备、车辆购置升级等。从5月6日起,全国收费公路恢复收费,同时燃油成本上升,公司运输成本管控面临一定压力。Q3公司营业成本同比增长22%,超过营收增速7pts,综合毛利率为7.7%,同比-5.0pts/环比-4.6pts。

费用管控良好,单票净利下滑,关注Q4旺季经营改善:Q3公司费用率为3.3%,同比降低1pct,其中管理费用率同比降低0.64pct,财务费用率同比降低0.17pts。Q3单票扣非净利为0.09元(环比降0.11元/同比降0.12元),我们认为除了快递主业面临竞争影响外,Q3全球航空货运资源紧缺现象缓解,公司航空货代业务盈利贡献或下降。当前双11旺季开启,电商快递需求有望超预期,同时行业价格竞争有望缓解,关注Q4公司经营改善。

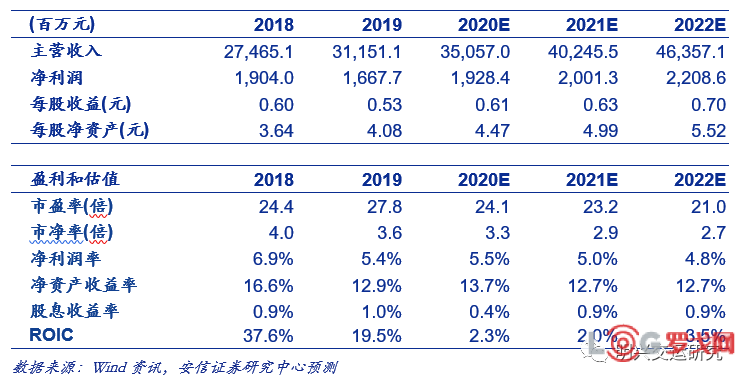

投资建议:长期来看,公司聚焦核心资产投入和服务质量提升,公司市场占有率及盈利能力将得到持续改善。短期由于行业竞争影响,我们下调公司2020-2022年归母净利润分别为19.3、20.0、22.1亿元,对应现股价PE为24、23、21倍,给予“增持-A”评级。

风险提示:电商件市场激烈的价格战,资本开支过快侵蚀现金流及利润,人工及油价等刚性成本上升等。

藏在26条全国两会提案中的2025物流大机遇:自动驾驶、低空经济、多式联运、灵活就业、农产品物流、低碳……

1472 阅读

京东物流招标 | 2025年3月湖北京东大件物流宅配资源招标

1363 阅读

德邦股份2024年营收达403.79亿元,与京东资源整合助推收入进一步增长

1335 阅读普洛斯与Ares 52亿美元交易完成,独到模式又一次验证价值

1124 阅读政府工作报告划2025物流发展重点

945 阅读京东将招聘1万名实习生,部分职位月入过万

865 阅读升职绝招?揭露物流职场潜规则

798 阅读京东物流2024年营收1828亿元,营收、增速、净利润均超市场预期

708 阅读极免2024年净利润1.1亿美元,中国首次实现盈利

684 阅读2025年京东物流广西省合作伙伴招标

691 阅读