[罗戈导读]在经历了2015~16年快递上市潮之后,2021年快运行业也迎来了上市潮。近日安能在香港提交了上市材料。百世快运正在融资,计划22年分拆香港上市,顺丰快运也在考虑分拆上市。

[罗戈导读]在经历了2015~16年快递上市潮之后,2021年快运行业也迎来了上市潮。近日安能在香港提交了上市材料。百世快运正在融资,计划22年分拆香港上市,顺丰快运也在考虑分拆上市。

在经历了2015~16年快递上市潮之后,2021年快运行业也迎来了上市潮。近日安能在香港提交了上市材料。百世快运正在融资,计划22年分拆香港上市,顺丰快运也在考虑分拆上市。

作为吃瓜群众,我们关心的是:

快运行业龙头里,哪公司谁更值得买?安能最后一轮估值为133亿人民币,上市后预计为180~240亿。而A股德邦市值仅为123亿。

Q1快递龙头与快运龙头有竞争吗?其实不大。

国内的标准零担市场几乎没有增长,不论报告怎么写,实际上这部分业务已经停滞多年。德邦快运业务一直停留在100亿左右就是佐证。在这个大背景下,快运行业有三种的发展路线,路线的不同决定了快递和快运之间的竞争并不激烈,激烈的反而是同一路线上的快运与快运,快递与快递公司。

思路一:发展大票快递:从标准零担(70~500kg)向大件快递(<70kg)发展。大件快递市场受益于家居和健身器材电商化,行业增速仍有20%+。这个方向发展较为成熟。代表公司德邦和安能是整个市场中货量规模最大和盈利最强的公司,百世快运也有微利。

思路二:从区域到全国:以专业批发市场为切入,构建区域内网络,逐步向全国发展。代表公司中通快运、韵达、一米滴答。因为区域内的运输距离短,规模效应不明显,盈利能力差,是否能演变成全国性网络还待时间验证。因此除了中通外,其他都在亏损。中通的成功来自其网点能力较强,可以为电商客户提供一揽子大小票快递方案,带动其大票快递业务发展。中通的发展思路类似顺丰,只是选择了不那么激进的路线。

思路三:服务中大型客户:提供全产品线服务,从低毛利切入,通过增值服务提升盈利。代表公司顺丰、三志。这个模式最为难做。大票零担与其他网络很难整合,新建或整合网络的难度都很大。顺丰是为了数字化的战略布局(为中大客户一揽子2B+2C物流服务),才舍得花血本尝试将4网融合(大票零担+标准零担+经济快递+高端快递)。如果成功则nb,否则呵呵。三志则是解决了整合网络的难题,使得其一直低调快速扩张。

Q2快运行业龙头里,哪个公司更值得买?

快运公司中,能规模盈利的只有头部的德邦和安能两家,百世快运还处于盈亏边缘,其他家未上市就不列举。因此,我们只比较这两家。

收入-亿元 |

货量-万吨 |

净利润-亿元 |

经营现金流-亿元 |

|

德邦*** |

275 |

1100 |

5.6 |

17.7 |

安能 |

70* |

1020 |

6.5 |

7.2 |

百世快运 |

52 |

839 |

- |

3.5** |

注*:安能和德邦的收入差距主要是直营和加盟的区别导致,加盟商的部分收入未计入。

注**:百世的现金流为整个百世集团。

注***:德邦包含快递和快运两部分业务。

从网络规模上看,德邦和安能两家也十分接近。

分拨数量 |

面积-万方 |

干线数量 |

车辆 |

网点 |

|

安能 |

147 |

235 |

2700 |

1500(干线) |

26400 |

德邦 |

140 |

215 |

2216 |

13490 |

30415 |

看表面分不出高下,就要看网络型公司的底层核心能力。从下面三点能力看,德邦各项都要好于安能。(具体分析,请看后半部分。)

能力1、网络的效率不断提升,以应对不断下降的价格。

a) 网络的复用,大票零担+标准零担+大件快递,可以用同一个分拨,同一辆车。

b) 重资产化,自有土地和车辆。科技化,自动分拨、IT系统。

能力2、网点的健康程度。让网点赚钱,让网点持续有信心投入。腐败少则各级管理层从网点撸的羊毛少。

能力3、新产能投资需要前置,货量与产能匹配的平衡。保证良好的利润和现金流,给投资人好的回报。

最后在考虑港股和A股的区别,同样的公司A股同样要比H股贵的,如下图,恒生沪深港通AH股溢价指数在110时,两地价差很小,而现在已经涨到135。这意味着安能在香港如果市值达到240亿,换算到A股则为324亿!是德邦260%!

2.1网络效率的持续优化

德邦和安能两者网络规模都差不多,且都实现了2张网络(大票快递+标准零担)的复用。安能没有按惯用的产品线来区分,反而是用高端服务和标准服务来区分,因此下表就参考看好了。

业务 |

大票快递 |

标准零担 |

其他 |

||

2020 |

收入占比 |

增速 |

收入占比 |

增速 |

大票零担 |

安能 |

27% |

-3.2% |

70% |

31.6% |

3% |

德邦 |

60% |

13.6% |

37% |

-6.5% |

3% |

在重资产上,两者的车辆自有率都在40%+,拿地自建分拨数量都不多。但在科技上,德邦领先一筹,搞出了行业内首个快递零担融合的多层立体分拣系统,分拨产能提高54%。

2.2网络的健康程度

快运的加盟网点与总部是一种博弈关系,通常加盟网点会兼营安能、百世和一米滴答,估计这类网点占比高达60~70%。网点会揽收各种货源,快递的卖给黄牛、零担要求高的发自己网络,要求不高的看谁家成本低发谁,大票零担的卖给专线。相比直营就没有这个烦恼,网点与总部是合作大于博弈。因此从财报上,直营网点好坏一目了然,加盟的则完全看不出来。

在快速扩张和犯错的时,加盟制的很多成本是转嫁给了网点,而直营则是公司整体承担。安能过去几年的快速扩张,并没有让网点多赚钱,反而承担了很大压力。短期利益给不了,就给长期利益。安能在2019年从内部募集了一笔资金,既解决自身现金流问题,也让网点能分享长期的股权收益。但如果安能市值跌到百亿左右的话,那就是负收益了。

规模扩张,竞争压力变大,网点利润越来越少。网点要包仓,要承担低的配送费,总部把成本都转嫁给了网点;

2018/19年做快递,后虽然及时止损,但一批网点也跟着踩了大坑;

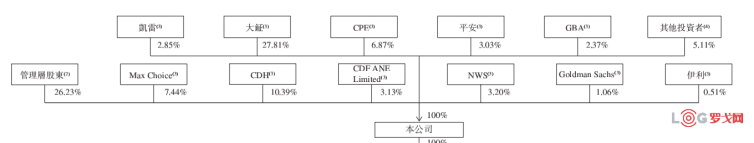

腐败比较普遍。如总部的网络管理人员可将产粮区(利润好)的片区划分给自己朋友,同时给的业绩压力较小,这导致其他网点的盈利压力会更大。安能的管理层持股较少(26.23%),一直是其被质疑最多的地方。

2.3新产能投资与现金流的平衡

两家最近3年都经历过激进扩张,在20年回归稳健的过程。可以说2020年是两家快递利润率表现最为正常的一年。

在2018~2020年安能的利润分别为 2/4/6.5亿,2016年安能开始快递业务,2018年现金流差点断裂,最后2019年停止快递。

在2018~2020年德邦的利润 4.6/3.2/5.6,2019年公司尝试激进扩张产能,使得前三个季度利润下降了76%,Q4崔总回归管理,管理风格开始回归稳健。

德邦近年收入和净利润

增速 |

2018 |

2019 |

2020 |

收入-快递 |

64.50% |

28.69% |

13.60% |

收入合计 |

13.15% |

12.58% |

6.10% |

扣非净利润 |

45.29% |

-91.94% |

473.39% |

但防守型策略是无法在快运这类规模效应的行业生存下去,要发展还要不断投资新产能,不断降低成本。因此谁的造血能力强,谁就可以持续投资新产能,就可持续发展的能力就越强。对比德邦和安能,就不难发现,德邦的造血能力和基建速度都要猛于安能。

2020/千元 |

安能 |

德邦 |

德邦vs安能 |

经营现金流 |

722,555 |

1,772,533 |

245% |

投资现金流 |

-624,794 |

-1,606,664 |

257% |

筹资现金流 |

36,353 |

-74,736 |

-206% |

极智嘉冲刺港交所,为全球最大的仓储履约AMR解决方案提供商(附招股书下载)

1872 阅读

普洛斯为何坚定加仓华南?揭秘其战略布局背后的逻辑

1600 阅读

京东物流与通用物流战略合作!推动供应链资源共享、降低社会物流成本

1072 阅读2025年物流企业要怎么留住战略大客户?

1039 阅读专线们开始自救求生

989 阅读九个月营收40亿、近四成靠海外仓,这家跨境电商企业在美国囤地5000亩

839 阅读菜鸟国际快递推出精选专线,欧美多国物流再提速

778 阅读快递停摆风波再起,又是共配惹的祸?

820 阅读像吃大象一样优化物流成本:企业降本增效的系统方法

779 阅读京东物流发布全球织网计划2.0路线图:全面构建海外仓配“2-3日达”时效圈

755 阅读