[罗戈导读]2022Q4,中通快递服务单票收入达到1.46元,同比增长5.04%或0.07元;单票成本1.04元,同比下降0.66%或0.01元;单票毛利0.42元,同比增长20.81%或0.07元;毛利率同比提升3.80pcts至28.64%;

[罗戈导读]2022Q4,中通快递服务单票收入达到1.46元,同比增长5.04%或0.07元;单票成本1.04元,同比下降0.66%或0.01元;单票毛利0.42元,同比增长20.81%或0.07元;毛利率同比提升3.80pcts至28.64%;

事件:

财务方面,2022年,中通快递实现营业收入353.77亿元,同比增长16.35%,其中核心快递服务收入341.64亿元,同比增长18.31%;公司实现毛利90.39亿元,同比增长37.18%,调整后净利润68.06亿元,同比增长37.60%。2022Q4,中通快递实现营业收入98.71亿元,同比增长7.09%,其中核心快递服务收入96.17亿元,同比增长8.80%;公司实现毛利27.73亿元,同比增长23.17%,调整后净利润21.20亿元,同比增长21.48%。

业务方面,2022年,中通快递完成业务量243.90亿票,同比增长9.42%,市占率达到22.06%,同比提升1.47pcts。2022Q4,中通快递完成业务量65.93亿票,同比增长3.94%,市占率达到21.56%,同比提升1.44pcts。

2022Q4,中通快递服务单票收入达到1.46元,同比增长5.04%或0.07元;单票成本1.04元,同比下降0.66%或0.01元;单票毛利0.42元,同比增长20.81%或0.07元;毛利率同比提升3.80pcts至28.64%;单票调整后净利润0.32元,同比增长16.88%或0.05元;同时;中通快递完成业务量65.93亿票,同比增长3.94%,超出行业增速6.95pcts,市占率同比提升1.44pcts至21.56%。

2022Q4公司实现价升本降,市占率提升,四季度最终完成调整后净利润21.20亿元,同比增长21.48%。尽管2022Q4宏观经济承压,新冠疫情反复导致重重干扰,中通快递仍实现量价齐升和成本改善,业绩继续保持20%以上增速,公司成长性和盈利性强劲。

2022Q4,中通快递资本开支18.42亿元,同比下降18.21%,资本开支规模继续收缩。成本拆分来看,运输成本方面,虽然柴油价格高涨与疫情影响对快递运输成本带来压力,但中通快递通过自有高运力车辆占比提升(2022Q4同比提升5.61pcts至88.18%),以及路线规划改善下车辆装载率提升,单票运输成本仍同比减少0.01元至0.51元。分拨成本方面,虽然疫情减弱固定成本摊销,及人工成本通胀导致分拨成本承压,但中通快递凭借自动化驱动的效益提升(分拣设备同比增加73套至458套)对冲了该成本提升,单票中转成本保持稳定。2022Q4最终单票快递服务成本下降0.01元。

2020-2021年公司前瞻性投入,资本开支较大,加之2022年受到外部因素影响,公司产能利用率不足导致2022年前三季度单票快递服务成本同比持续提升(2022Q1/Q2/Q3单票快递服务成本分别上升0.04/0.06/0.01元/票)。过去一年公司不断收缩资本开支,供需已进入再平衡阶段,2022Q4单票快递服务成本重回同比下行趋势。展望2023年,随着疫情影响减弱后需求回暖产能爬坡+油价回归,公司全年单票快递服务成本有望继续下行。

中通成立20年,在“共建共享”理念下,公司加强和改进网络合作伙伴模式,最终后来居上成长为行业龙头。随着竞争格局和行业分化愈发明朗,市场价格趋于稳定,行业走向高质量发展的“新”阶段,“细”化管理成为公司长期竞争力的关键。

辞旧迎“新”,中通在网络政策、末端建设、运营效率上均进入更加细化的管理阶段,从而保障市场份额、服务质量、盈利的共同发展,做到“细”水长流:

网络政策上,第一,2023年公司将对成本进行全面梳理,按照流向政策收费,提升网络信心和盈利能力;第二,公司将以市场份额代替增速为业务量指标,取消业务量单票处罚措施,并对低速增长网点针对性帮扶和治理,让网点更加专注于业务增长。2023 年中通市场份额目标至少增长1.5pcts。

末端建设上,2022年公司开始加速末端建设,截止2022Q4,公司末端驿站超过8万家,相比2021年Q4增长近1万家。末端驿站的布局将推动和提升门店直链和按需派送能力,在降低揽派成本的同时,丰富末端产品和服务。继续提升服务溢价能力,推动产品分层。

运营效率上,第一,公司将结合全网长远发展需求和投资能力,更加科学合理的优化产能规划投入,统筹包括加盟网点在内的能力部署,提高投入产出比;第二,公司将通过不断升级数字化管理体系,以流量流向为抓手,提升产能利用率,降低全链路运营成本。

通过网络政策、末端建设、运营效率全面细化管理,中通将持续有效平衡把握“量”、“质”、“利”三方面长期协调发展,在业务发展的同时也为投资人创造更大的价值,长期看好并持续推荐电商快递龙头中通快递。

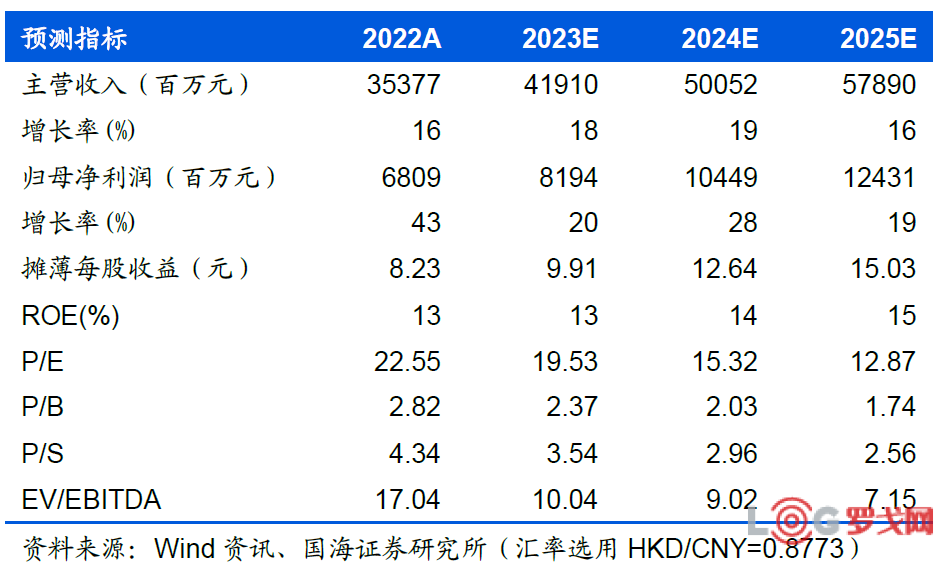

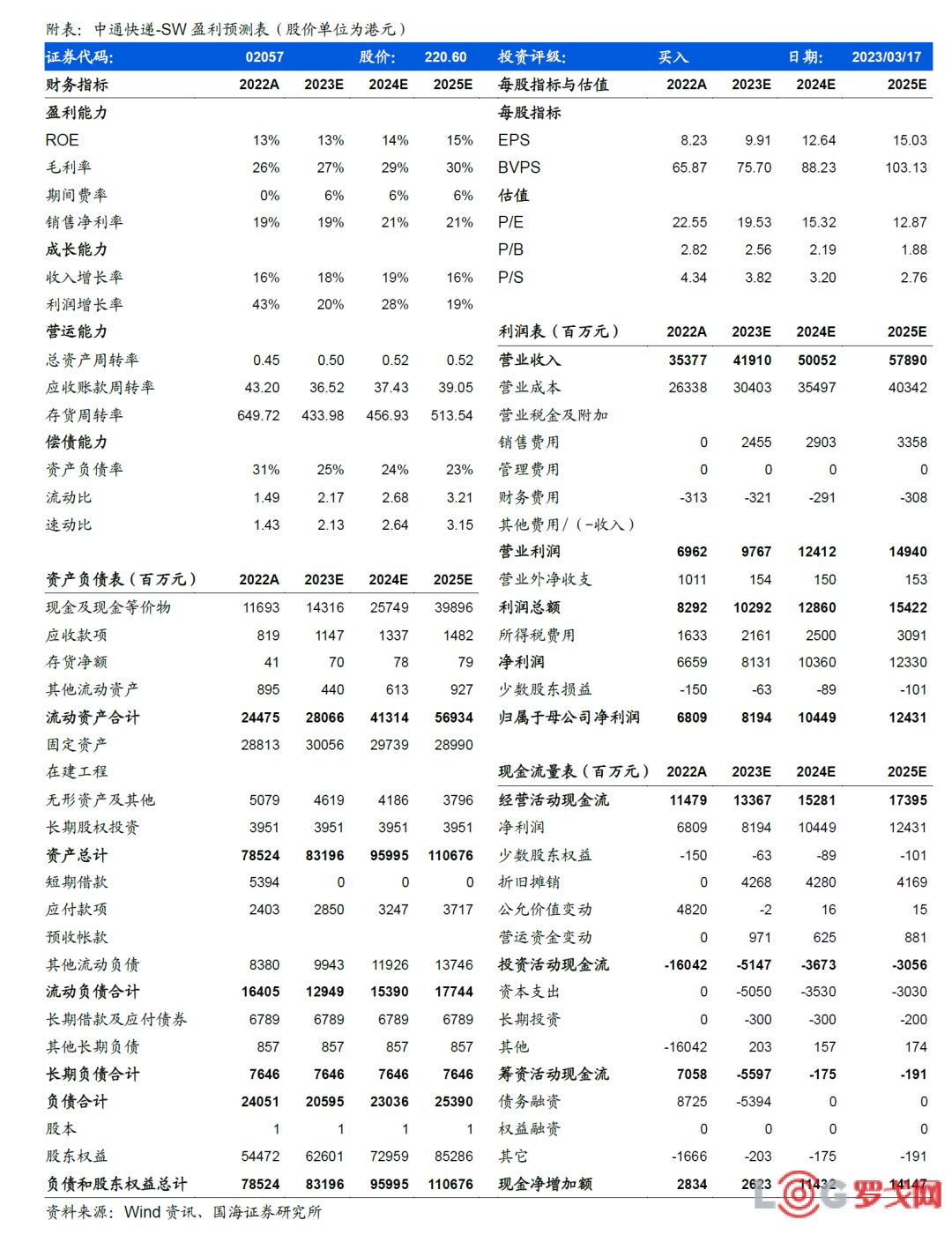

根据公司2022年度报告,我们预计中通快递2023-2025年营业收入分别为419.10亿元、500.52亿元与578.90亿元,归母净利润分别为81.94亿元、104.49亿元与124.31亿元,对应PE分别为19.53倍、15.32倍与12.87倍。维持“买入”评级。

行业增速不及预期、价格战重启、管理改善不及预期、成本管控不及预期、加盟商爆仓、中美关系不稳定。

证券研究报告《辞旧迎“新”,“细”水长流,中通迈向新征程——中通快递点评报告》

对外发布时间:2023年3月20日

发布机构:国海证券股份有限公司

本报告分析师:许可

SAC编号:S0350521080001

本报告分析师:周延宇

SAC编号:S0350521090001

联系人:祝玉波、钟文海

重要声明

本公众号推送观点和信息仅供国海证券股份有限公司(下称“国海证券”)研究服务客户参考,完整的投资观点应以国海证券研究所发布的完整报告为准。若您非国海证券研究服务客户,为控制投资风险,请取消订阅、接受或使用本公众号中的任何信息。本公众号难以设置访问权限,若给您造成不便,敬请谅解。国海证券不会因订阅本公众号的行为或者收到、阅读本公众号推送内容而视相关人员为客户。

本公众号不是国海证券的研究报告发布平台,只是转发国海证券已发布研究报告的部分观点,订阅者有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义,应以国海证券研究所发布的完整报告为准,且须寻求专业人士的指导及解读。

本公众号及国海证券研究报告所载资料的来源及观点的出处皆被国海证券认为可靠,但国海证券不对其可靠性、准确性、时效性或完整性做出任何保证。本微信号推送内容仅反映国海证券研究人员于发出完整报告当日的判断,本公众号所载的资料、意见及推测有可能因发布日后的各种因素变化而不再准确或失效,国海证券不承担更新不准确或过时的资料、意见及推测的义务,在对相关信息进行更新时亦不会另行通知。

在任何情况下,本公众号所载信息、意见不构成对任何人的投资建议,所述证券或金融工具买卖的出价或征价,评级、目标价、估值、盈利预测等分析判断亦不构成对具体证券或金融工具在具体价位、具体时点、具体市场表现的投资建议。对任何直接或间接使用本公众号所载信息和内容或者据此进行投资所造成的任何一切后果或损失,国海证券及/或其关联人员均不承担任何形式的法律责任。

玛氏中国 | 2025年度国内运输物流服务【冰淇淋业务】

3944 阅读

2025年京东物流贵州大件宅配、京东帮资源招商

2305 阅读

2025年京东物流-河北大件宅配、京东帮资源招商

1546 阅读快运网点的“跨境突破”:利润更高、增长潜力大、协同增效

1148 阅读仓库设计干货:选址、布局、设计、设施……

1039 阅读“反内卷”之后,快递公司的“护城河”在哪?

1012 阅读【权威发布】2025年货车司机从业状况调查报告(第一部分)

1003 阅读顺丰获任大圩葡萄官方指定物流服务商

988 阅读京东在国内首个大型折扣超市业态即将落地

925 阅读顺丰澳大利亚墨尔本新仓启用

878 阅读