[罗戈导读]中国物流效率不高的背后,是“小、散、弱”的行业现状——企业规模普遍小,市场格局分散,标准化、自动化和数字化程度弱。

[罗戈导读]中国物流效率不高的背后,是“小、散、弱”的行业现状——企业规模普遍小,市场格局分散,标准化、自动化和数字化程度弱。

一头连着生产,一头连着消费,使物流成为社会经济发展最重要的组成部分之一。中国物流与采购联合会通报2022年全国物流运行情况:2022年全国社会物流总额347.6万亿元,按可比价格计算,同比增长3.4%,物流需求规模再上新台阶,实现稳定增长。2022年社会物流总费用17.8万亿元,同比增长4.4%。社会物流总费用与GDP的比率为14.7%,比上年提高0.1个百分点。2022年物流业总收入12.7万亿元,同比增长4.7%。

一个国家的物流总费用与GDP的比率,是物流效率的重要评价指标。十年间,中国这一数据降低了3.2%。但相比美国,中国物流效率提升的空间依然很大。2018年时,美国物流总费用与GDP的比率就已降至8%。

中国物流效率不高的背后,是“小、散、弱”的行业现状——企业规模普遍小,市场格局分散,标准化、自动化和数字化程度弱。

不过,在政策引导、市场竞争等多方面的因素助力下,中国物流行业面临着集中化、现代化、全球化等多个机遇。

在政策方面,2021年,《国民经济和社会发展第十四个五年规划和2035年远景目标刚要》发布,指出强化流通体系支撑作用,建设现代物流体系。2022年以来,《“十四五”现代流通体系建设规划》、《加快建设全国统一大市场的意见》陆续发布,明确现代流通网络发展方向,并给出了具体指引。

在市场方面,受价格战和疫情影响,部分中小物流公司和跨界企业或被整合或退出竞争,使得物流行业的集中度进一步提高。

头部物流企业的收购或合并,也加速了物流行业的集中化。比如,京东的物流体系有过包括德邦的4次核心并购,极兔拿下百世和壹米滴答,顺丰收购嘉里物流等。2022年6月,公路物流行业的物联网SaaS服务商G7与E6也合并了。

— 1—

四大细分市场、五类角色分工,以及风险与挑战

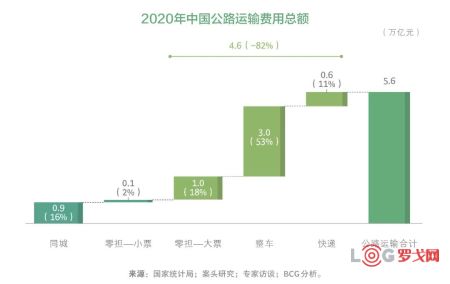

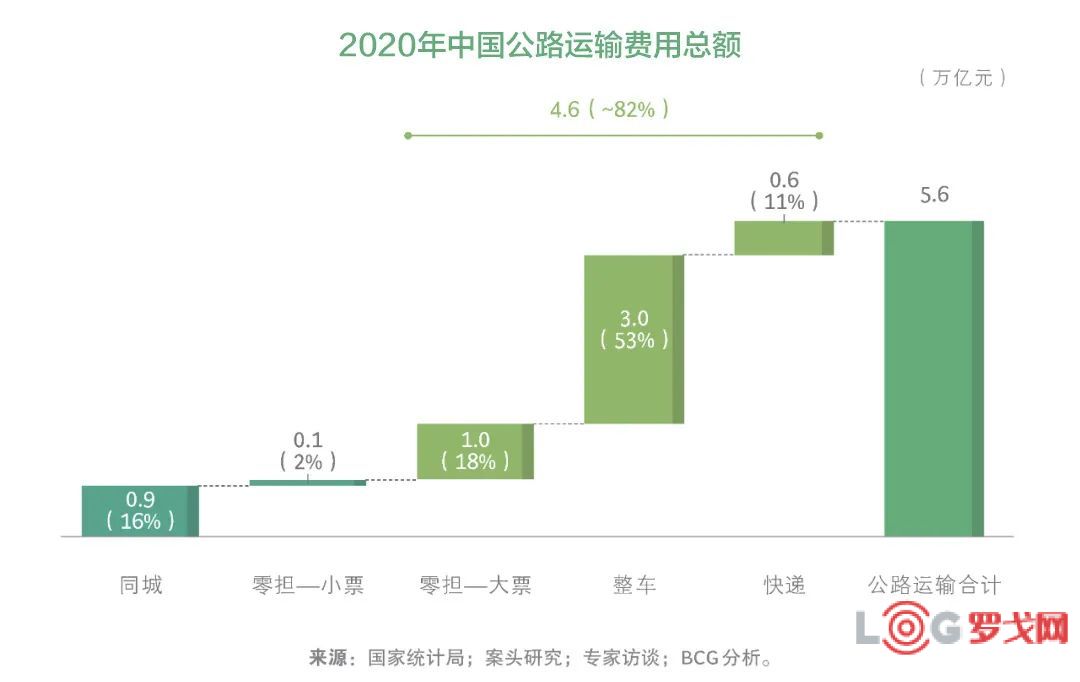

从整体细分市场规模来看,整车>零担>同城>快递。智研咨询的数据显示,中国整车物流的市场规模接近3.8万亿元。

目前,头部玩家正呈现出向综合物流集团演进的趋势。例如,顺丰与极兔的起家与核心业务是快递物流,但顺丰旗下的同城配送板块顺丰同城于2019年就独立运作,并于2021年赴港上市;极兔则在2021年收购了以零担物流为主营业务的壹米滴答。

除了从不同的细分市场,我们也可从产业链的角色分工来看公路物流。

按照波士顿咨询的定义,在整个公路货运的链路中,管理货物运输活动的组织化经营主体,即为货运经营者。按是否拥有车辆和是否把控货源来划分,市场上的货运经营者分为五类玩家:

公众号:网络货运平台指南推动物流新业态、新模式发展的四大路径,网络货运创新物流市场主体组织形态

货主,拥有货源的生产制造或快递快运企业,通过自有或外协车队完成运输,如上海宝钢、京东等。

贸易商,承接上游货源,通过自有或外协车辆完成运输交付,如煤炭/钢材/水泥贸易商。

各规模车队,以提供运输服务为主,如中卡物流、乌海顺通物流等。

合同物流公司,也称第三方物流,提供运输、仓储、库存管理等完整供应链解决方案,如顺丰、京东、三通一达等。

网络货运平台,也称第四方物流,作为物流集成商,调集和管理自有和其他服务提供商的资源、能力和技术,如满帮、福佑卡车、货拉拉、快狗打车、滴滴货运等。

由于人力密集、流动作业、流程复杂、资产分散的特点,公路运输在快速发展的同时,面临的货运效率、成本、安全等问题愈发显著。随之,一些技术解决方案便出现了。

其中,一些底层技术和方案应用,为行业发展带来了本质提升和范式变革。例如上个世纪50年代后逐步应用的集装箱技术,将不同尺寸的工农业产品在装卸和运输尺寸上实现标准化。货物在运输途中不用反复进行分拣、搬运和堆放,大幅降低了运输的难度,以及货物损毁和丢失的概率。

自2020年新冠疫情出现并呈现常态化后,物流成为最受影响的行业之一:原料供应中断、库存枯竭、生产中断、货物阻滞……这进一步使得原本就“小、散、弱”的中国物流行业,面临了更大的挑战。

我们认为,在疫情等突发情况下,以公路物流为主的物流企业,除了自身业务风险,还有几个主要的风险需关注:

1、客户管理风险。物流企业大部分都To B,而B端客户有账期。物流企业需要非常关注客户的业务动态,尤其是排名靠前、占据物流企业绝大多数收入的重点客户。如果物流企业所服务的客户行业集中度相对较高,除了关注每家客户的风险,还要看这个行业有无系统性风险,及时调整和优化客户结构。

2、现金流风险。疫情下“危”与“机”并存。若企业希望在疫情下拓展新业务,一定要预估到最坏的情况,留出比以往更宽的安全边界,保持更充足的现金流。

3、长期性行业变化带来的风险。长期来看,如果疫情或者其他“黑天鹅”事件可能对物流企业所服务的行业的总体模式、业务流程等起到颠覆性改变,那么物流企业自身也需要提前做应对,否则就可能失去机会,甚至被市场淘汰。

— 2—

在大趋势下,如何把握投资机遇?

从确定性的角度来说,我们更关注具备较大集中度提升空间的传统赛道,比如合同物流。随着集中度、规模化提升,这些领域会出来一些比较头部的民营企业,形成一定的网络效应,他们的发展会快于整个行业的发展。

在这些集中度不断提升的传统赛道上,我们看到了盈利确定性。2022年一季度,顺丰控股、圆通速递、韵达股份、申通快递这4家上市公司的净利润,分别为10.22亿元、8.70亿元、3.47亿元、1.06亿元。

据交通运输部网络货运信息交互系统统计,截至2022年底,全国共有2537家网络货运企业(含分公司),整合社会零散运力594.3万辆,整合驾驶员522.4万人。全年共上传运单9401.2万单,同比增长36.0%。

公众号:网络货运平台指南交通部重磅发布:2022年网络货运行业运行基本情况发布

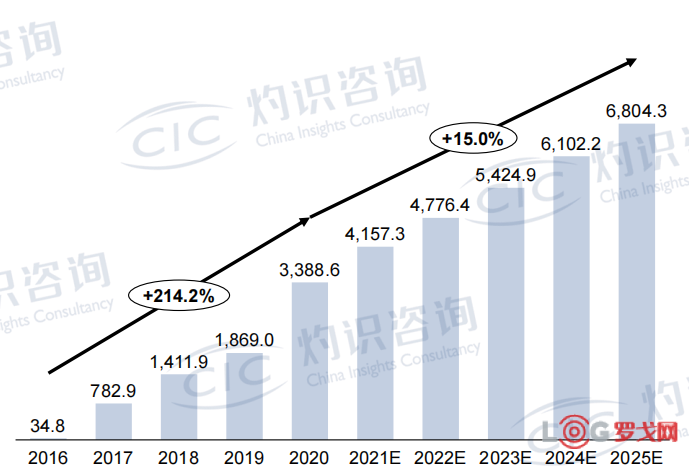

2021年,以在线GTV计,中国数字货运平台市场规模为人民币4300亿元,在整车运输市场中的渗透率为10.7%。凭借以上优势,数字货运平台预计将在托运方中获得更多青睐

中国网络货运平台市场规模,以线上运费交易金额计

2016-2025E

来源:CIC灼识咨询

从整体市场规模角度来看,虽然网络货运规模庞大,但在我国公路整车运输市场的渗透率并不高,数据显示2022年网络货运平台的线上交易额占公路整车运输市场的比例从2019年的4.8%已升高到11.4%,预计到2025年比例将升高到15%,表明整个网络货运行业不仅正在往信息化、数字化的方向发展,且在未来仍有较大的发展空间。

而近年来货运新业态网络货运遭受盈利难的质疑,华创证券也在近期发布的研报中写道,整车货运供需两端分散程度高,导致托运人难以匹配到合适的司机、服务质量低,承运人则面临价格压低、效率难以提升等痛点。随着我国经济不断的发展,企业物流面临着市场新的要求,传统固有的企业结构和形态不再适用。

付荣华,公众号:网络货运平台指南网络货运平台及常规物流企业,如何运作增值业务新模式?

网络货运平台未来有望利用货车销售及后市场服务实现变现,前景广阔。货车销售及后市场服务是指覆盖货车整个生命周期的一系列服务,包含新车及二手车交易到提供保险、维护服务等。

网络货运平台烧钱火拼故事结束了吗?公路货运数字化创新变现模式

公众号:网络货运平台指南网络货运平台烧钱火拼故事结束了吗?公路货运数字化创新变现模式

Tracy:绿色不是成本!

6304 阅读

极智嘉冲刺港交所,为全球最大的仓储履约AMR解决方案提供商(附招股书下载)

2614 阅读

靠供应链暴赚、大建冷链物流,年营收77亿的奶茶品牌冲刺IPO

2519 阅读跃点物流科技获350万美元A+轮融资

2491 阅读快递停摆风波再起,又是共配惹的祸?

1562 阅读赢在供应链:外包战略的系统性思考

1436 阅读顺丰、鲜生活、京东物流、万纬物流、普冷、菜鸟…谁家冷链能在2025实现新突破?

1416 阅读京东物流发布全球织网计划2.0路线图:全面构建海外仓配“2-3日达”时效圈

1287 阅读像吃大象一样优化物流成本:企业降本增效的系统方法

1157 阅读大胆预测:2025供应链趋势抢先看

1120 阅读