[罗戈导读]2018钟鼎美国物流行的最后一天。

[罗戈导读]2018钟鼎美国物流行的最后一天。

今天是“2018钟鼎美国物流行”的最后一天,不同于以往,最后一站的参访行程以“work shop”的形式进行,对“物流领域技术与投资”等相关主题内容进行了探讨。当日的交流会邀请到了美国物流领域的投资机构Republic Partners、协会TIA(Transportation Intermediaries Association),WERC(Warehouse Education and Research Council)、系统服务商Freightfriend等,各方对美国物流市场整体情况、投资、技术发展及趋势等内容进行了分享。在分享会上参访团与与会嘉宾互通有无,碰撞出不少思维的火花,借此我们对中美物流市场总体以及两国行业发展特色进行了如下梳理:

1. 中美物流市场总体及3PL行业概况

2017年,中国物流整体市场规模在1.86万亿美元(12.1万亿人民币),较之美国略高,两国运输市场规模基本持平,均在1万亿美元左右。中国通过公路运输完成的货运量是美国的两倍多,达368亿,占总体运输量的78%,相对而言,美国各类运输方式的发展相对均衡,这也一定程度使得美国多式联运业务的发展较为迅速。

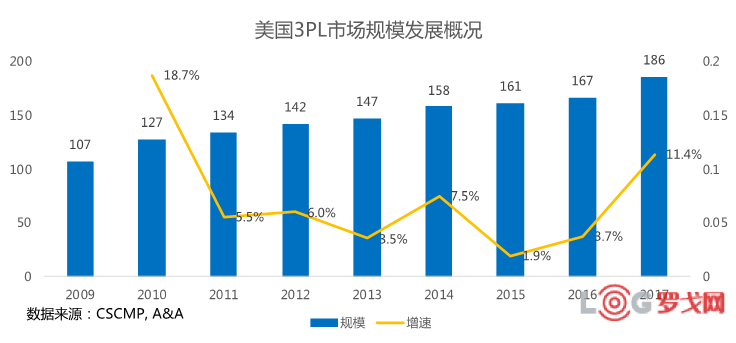

中国3PL市场规模尚无官方数据,美国有有相对完善的数据统计,2017年美国3PL市场规模有明显提升,达1860万美元,增速达11.4%,是啤酒产业的1.7倍、瓶装水及软饮产业的2.4倍、糖果产业的4倍,增速为美国GDP的2至3倍,从业人员12.6万,工资支出75亿美元。

从TIA政府事务主管Will Sehestedt介绍的美国3PL行业发展数据来看,美国3PL市场的仍处在变化与快速发展中:

经纪人业务以2-3倍美国GDP的增速发展;

近20年的复合增长率达11.5%;

25%的零担业务通过3PL来处理;

28%的运力服务商的主要货源来自3PL;

48%的大型货主有2至5家物流外包商,38%的货主有超过6家外包商;

在运力市场,3PL也有7%的市场份额。

2. 主要参与者:美国市场集中度高,中国企业增速快

从行业参与者来看,CHRW以近148.7亿美元的营收保持第一位,占美国3PL市场份额的7%,排名前十的企业占总体市场36%的份额,前50家企业占总体市场份额的67%,较2016年有所下降。企业增速主要在10-15%之间。另据2016数据,美国3PL企业数约2万,行业参与者规模仍普遍偏小,从TIA的会员统计来看,超过75%的TIA会员是年营收在1000万美元一下的小型企业。

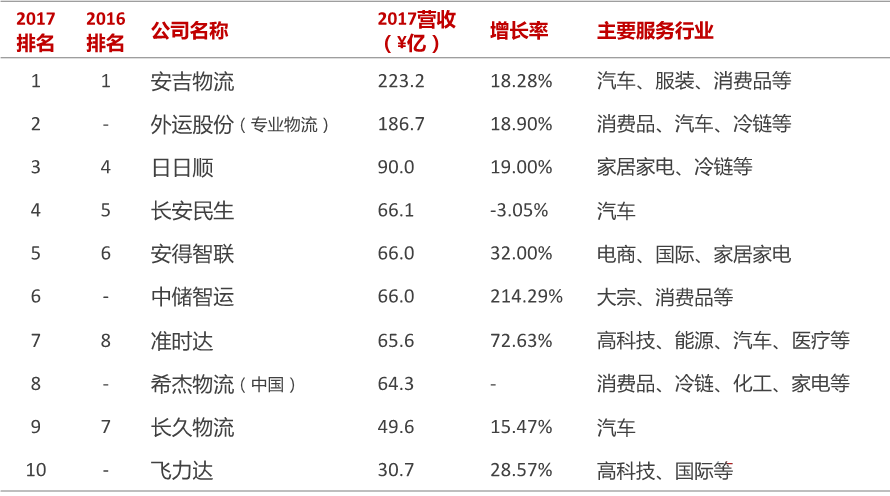

安吉营收仍保持第一,达到223.2亿人民币,较上年增长18.28%,相对美国3PL的高市场集中度,中国3PL市场高度分散,且企业规模偏小。中国3PL排名前十的企业增速整体高于美国,企业的高增速一定程度也代表着行业整体发展也处在较快的水平。

3. 3PL行业投融资

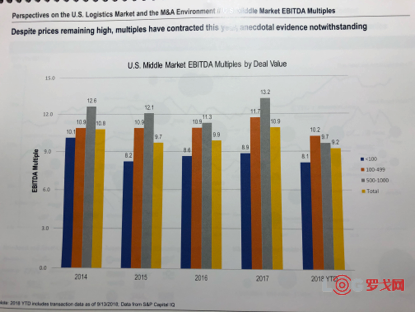

Republic Partners 总经理Robert Levin为大家介绍了美国物流市场及3PL行业的投资情况。2018年尽管价格仍处于高位,但今年的EBITDA倍数已经开始收缩,与此同时,EBITDA倍数与企业规模/企业价值呈现一定的正相关性,企业规模越大,交易倍数越高。

历观2012-2018年之间美国物流市场的主要并购事件,可以看到,轻资产/无资产公司的估值倍数历年均高于重资产公司(下图纵轴为企业估值倍数:企业价值/EBITDA-税息折旧及摊销前利润,气泡代表交易规模,蓝色曲线代表轻资产/无资产公司估值倍数指数,绿色曲线代表重资产公司估值倍数指数)。

3PL企业倾向于通过并购填补空白或弱势市场,如希杰物流在2018年六月收购DSC进军美国市场,而私募基金(PE)也持续在关注物流行业的优秀标的。

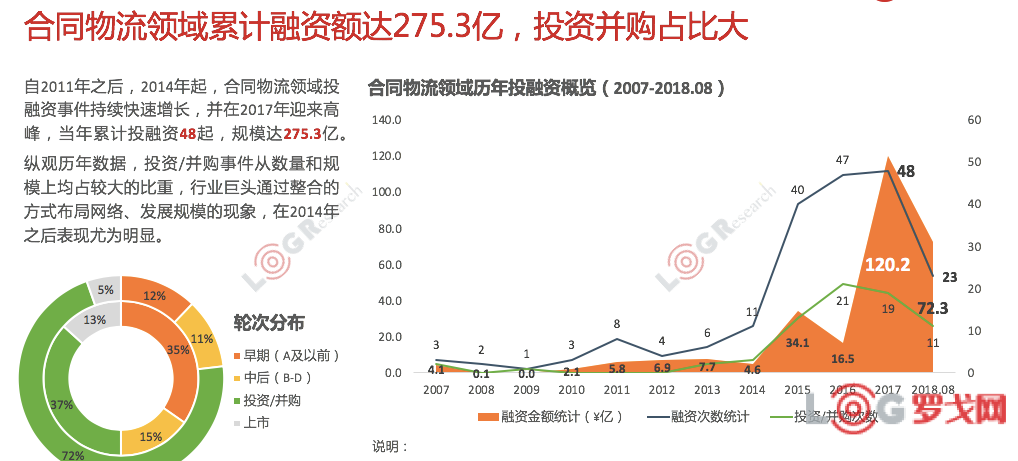

中国物流行业投融资热度持续走高,以基础设施、3PL、即时配送、自动化等领域为热门,其中3PL市场大规模投资并购事件主要集中在2017-2018年,聚集了钟鼎、普洛斯、君联等诸多优秀投资机构。

4. 3PL需求变化:成本、整体解决方案与可视化

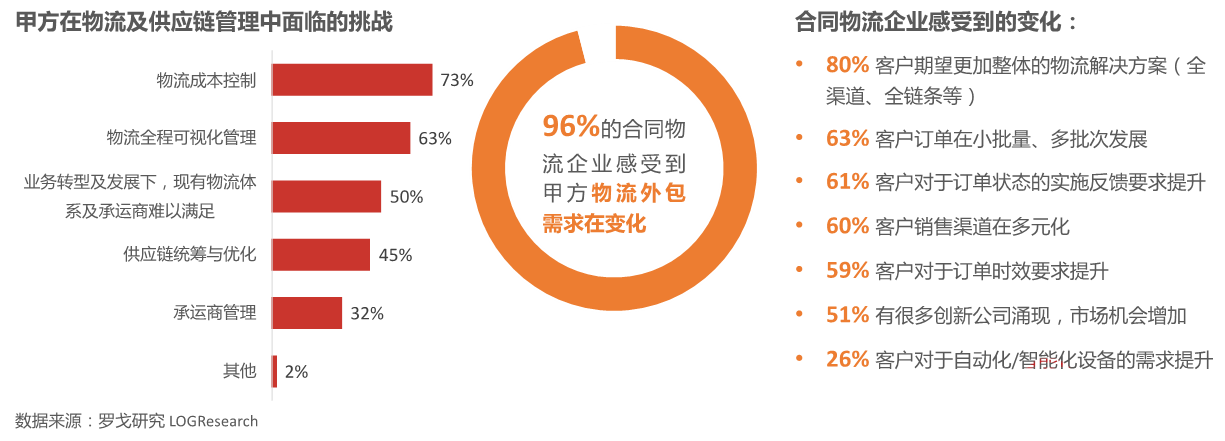

Will Sehestedt介绍,美国甲方对于3PL服务的需求正在发生变化:

电商发展对分销网络带来冲击,在零售行业表现尤为明显;

货主的各个部门对于第三方物流服务的需求都在上涨;

货主对于订单可视化及追踪的要求提升;

对3PL服务的新需求包括网络优化、商业分析等。

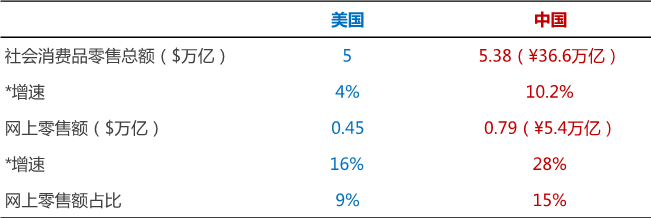

此处不得不提美国电商发展对于美国物流的影响。2017年美国零售业整体增长率为4%,而零售电商同比增长达16%,规模达4530亿美元。相对而言,中国电商的发展更加成熟,从规模、增速到总总体零售额的份额均高于美国,在社会销售品零售总额中的占比已达到15%,并从纯线上逐步走向线上线下一体化。

电商带动电商物流的发展,物流配送网络及最后一公里服务需求快速上升,电商物流费用也达到了150亿美元,美国包括甲方(Amazon, 沃尔玛)、包裹及零担(FedEx, UPS, ArcBest)、综合长途运输(XPO, Schneider)以及初创公司(CargoChief, Convoy, Flexport),都在这个市场试图获取更大的机会。中国电商物流在直接面向消费者的服务以电商平台(京东、阿里),快递公司(顺丰、通达等)及城配企业(心怡、万象等)为主,同时众包平台(达达、蜂鸟等)也逐渐加入最后100m服务大军。

同时,CSCMP发布的《美国物流行业年报》中介绍,越来越多的甲方企业期望3PL企业能提供一站式物流服务及control tower服务,这也包含了前面所提订单可视化追踪等需求。而FreightFriend首席发展官Ed在介绍美国物流市场现状时,提到美国物流用工紧缺及逐年上涨的运输价格,让美国甲方企业面临着高额物流成本带来的盈利压力。

对比我们于8月份进行的国内合同物流市场调研,和2017年调研对比,今年国内甲方对于物流成本的关注明显提升,而3PL企业也在试图通过运力直采等方式,降低服务成本,提升企业的竞争力。同时也能看到,整体解决方案、基于订单过程管控的可视化管理是中美甲方企业共同的诉求。

5. 3PL业务管理:基于SaaS的业务协同软件

在甲方对于物流全程管理、订单全程可视化、供应链优化及商业分析等诉求下,运输协同的理念及SaaS化业务管理软件在中美均迎来发展机遇。中国物流协同软件,以SaaS TMS为代表,经过近五年的发展,已逐渐为大型甲方、3PL等企业所接受,并带动一批优秀的企业如oTMS、唯智、科箭等发展,美国在这方面有更久的探索历程。

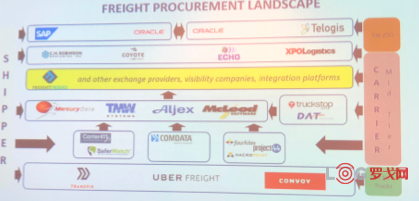

据TIA及FreightFriend介绍,美国3PL市场主要有三类参与者:传统经纪人、科技型经纪人,以及货运平台。

三类企业在资源组织方式上各不相同,传统经纪人如CHRW主要整合top 250的承运商,为甲方提供服务,类似国内的招商、中外运等大型3PL,轻资产但有强大的客户资源与运营网络能力;Uber Freight这样的科技型经纪人通过平台实现小型运输公司(10辆车以下)的整合,类似福佑;而货运平台在运力端则聚焦一定资源能力的中型规模的承运人,类似国内满帮。相对而言,美国市场上的货运平台的营收能力更强,但服务能力与稳定性较差,在美国市场的估值相对科技型3PL要低。

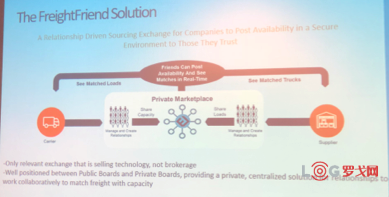

在业务管理方面,除了传统软件如SAP、Oracle,基于SaaS,通过连接货主、各类经纪人、运力服务商的业务协同软件也在快速发展,如FreightFriend。

FreightFriend以熟关系驱动,通过私有化的交易市场,链接运力供应及需求方,确保交易双方在一个相互信任的安全环境下进行信息发布与交易。

只提供相关交易的技术服务,而不是经纪人服务

介于公开平台与私有平台之间,提供一个私有的、集中化运力匹配及交易解决方案

FreightFriend的定价方式是典型的SaaS的订购模式,基于用户/账户数、承运商规模、月订单量,向经纪人及甲方收取1500-10000美元/月,而向承运商免费开放,并分别提供不同的服务内容。

2017年FreightFriend营收在22.2万美元,2018年预计45万美元,2019年期望实现300万美元的规模。在用户获取向,目前当个用户获取成本约6500美元,但趋于下降,而客户的续约率也达到了90%。

6. 技术发展趋势:信息化及自动化逐步成为3PL企业的标配

关于3PL的技术趋势,Will介绍,美国对于区块链技术的研究虽然一直在进行,但尚无形成标准及应用案例,而3PL企业的技术差距正在缩小,同时成功的3PL(不论规模),都是通过技术来实现企业面对复杂环境的竞争力,另外自动化发展也收到3PL企业的关注,企业正在尝试将一切可以自动化的东西进行自动化改造。

而在我们的3PL调研中,来自甲方、行业发展的驱动,3PL企业均非常重视对于技术的投入,包括与外部的交互、供应链优化等,另外,随着甲方对自动化的要求提升,合同物流企业对于仓储自动化方面的投入也在增加。

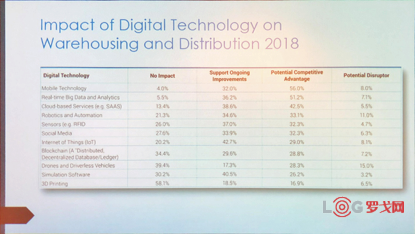

WERC CEO Michael Mikitka最后为参访团介绍了美国仓库自动化的趋势,基于调研,美国的仓储自动化最大的应用领域是制造业(占28.5%),其次是零售业(25.4%)、3PL仓库(22.7%)。在仓储及配送中心技术应用方面,射频扫描器/条形码技术在2018与2008年的两次调研中均据第一名,其次是WMS。

而关于数字化技术对仓储及配送中心的影响,物联网技术、仿真软件、云服务、传感器等被认为会是支持库内业务改善的技术,而移动技术、实时数据分析、云服务被认为是增加企业的竞争潜力。

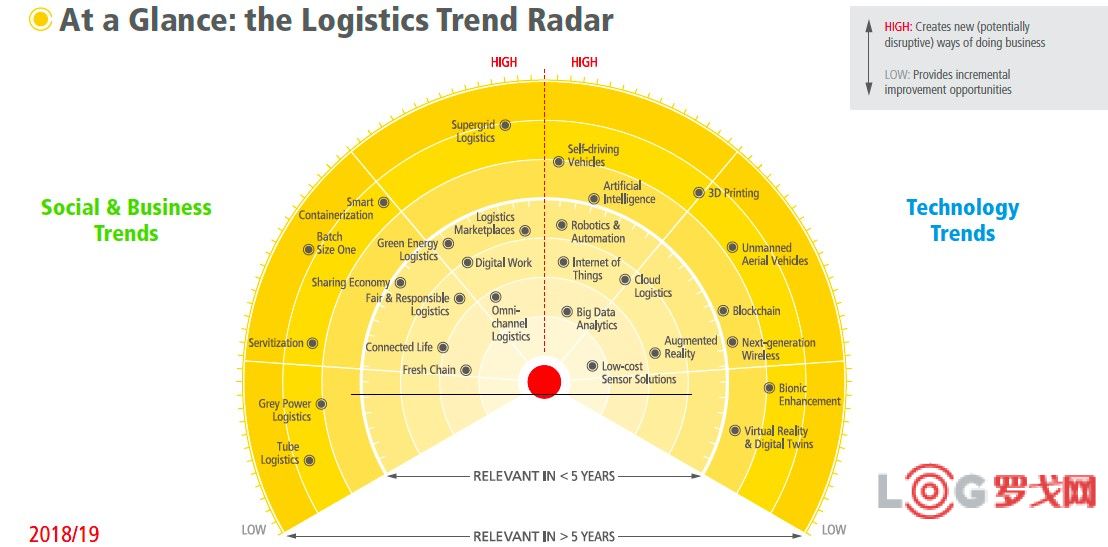

根据DHL判断,机器人与自动化、物联网、数据分析、AR、云服务等技术会是物流行业未来五年发展的关键,而区块链、自动驾驶、3D答应等则将在更长的时间里影响行业的发展,中美3PL企业对于技术的管理,应该结合趋势与客户需求,进行长远布局。

至此,2018钟鼎美国物流行正式画上圆满的句号。这几日钟鼎美国物流行参访团的参访标的,覆盖了从轻资产整车物流平台Landstar,到重资产的全美最大卡车租赁及物流服务商Ryder;从合同物流企业Yusen,到美国最大的多式联运企业J. B. Hunt;从美国最大的内贸航运企业Matson,到美国领先的综合物流服务商Schneider等各细分行业的领军企业,最后一日,参访团又得以与美国协会TIA、WERC,投资机构Republic Partners,及系统服务商Freightfriend共同进行关于“物流整体及3PL市场发展”的探讨,可谓收获满满。此行参访的每家企业均在数十年至数百年不等的发展历程中,打磨出独特的核心优势及竞争力,每家企业都值得我们再深入研究。

首发 | 富勒科技完成3亿元融资,经纬领投,高成和高瓴跟投

11481 阅读

中国兵工物资集团有限公司2025届校园招聘供应链管理、仓储管理等岗位

4892 阅读

近1500人!中远海运24-25届全球招聘启动

4203 阅读吉利十一月岗位火热招聘物流、供应链类岗位

3756 阅读顺丰社招仓储管理经理、KA客户经理、SME客户经理、灵活业务资源专员、散单管理岗等

3753 阅读拼多多集团-PDD | 2025届校招正式批网申时间延长至2025年1月12日

3665 阅读立高食品2025届校园招聘物流类专业

3528 阅读梅花集团2025届校园招聘物流管理类与工程、供应链管理等专业

3428 阅读美团社招仓储主管;郑州运营督导(物流方向);中心仓经理;业务推进专家;水果采购专家等

3273 阅读日日顺供应链2025届校园招聘

3289 阅读