[罗戈导读]本周(9.14-9.18)上证指数跌2.38%,交通运输板块跌涨2.23%。交运板块跑输指数,个股中,华贸物流、嘉诚国际、申通快递等涨幅居前。

[罗戈导读]本周(9.14-9.18)上证指数跌2.38%,交通运输板块跌涨2.23%。交运板块跑输指数,个股中,华贸物流、嘉诚国际、申通快递等涨幅居前。

要点

●本周行情回溯。本周(9.14-9.18)上证指数跌2.38%,交通运输板块跌涨2.23%。交运板块跑输指数,个股中,华贸物流、嘉诚国际、申通快递等涨幅居前。

●本周要闻。9月15日,民航局发布《关于2020/21年冬春航季国内航线航班评审相关工作的通知》,放松了枢纽航班准入、放开了北上广最大航班量限制,进一步验证了我们对监管周期的判断,内循环加速和监管放松的确定性提高。

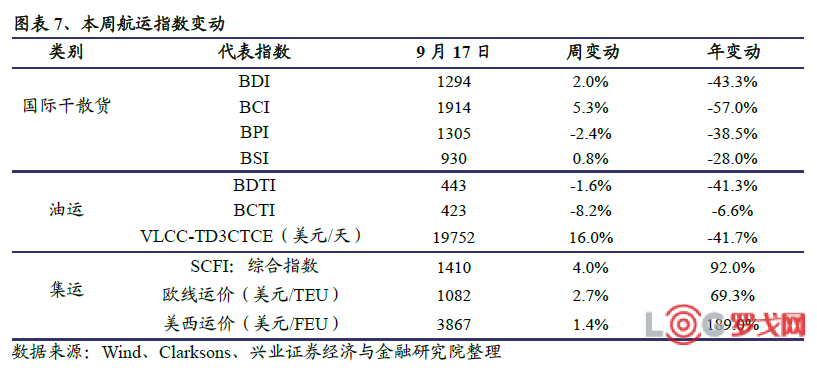

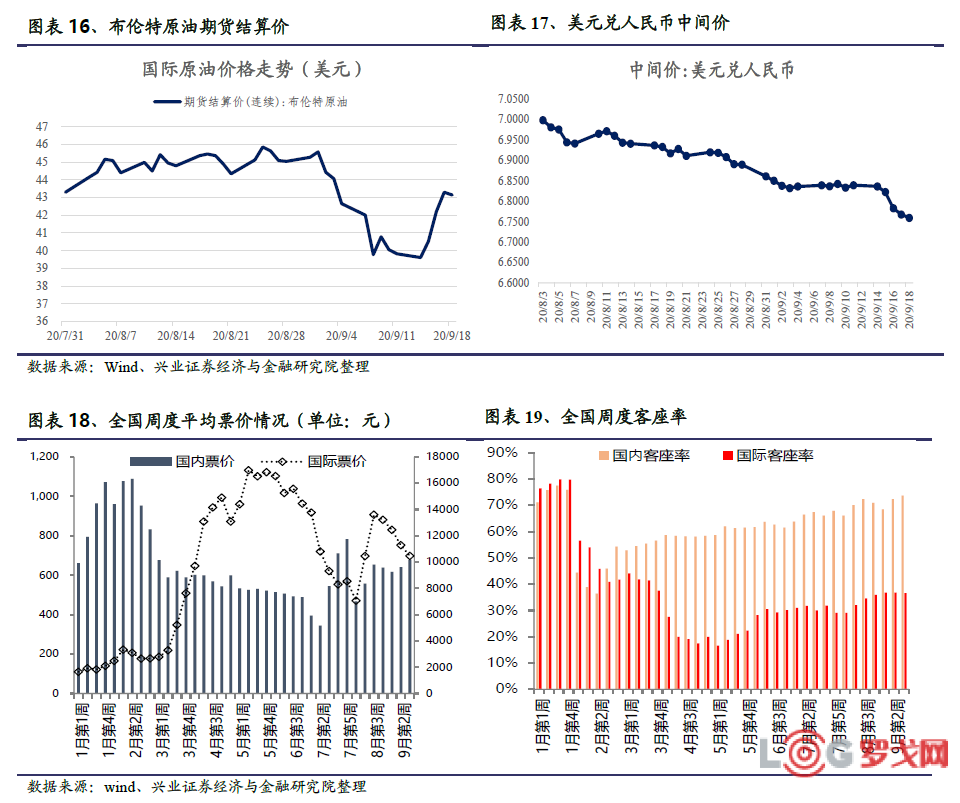

●航运高频数据跟踪。本周四BDI收1294点,周涨2.0%;油运VLCC TD3C-TCE收2万美元/天,周涨16%。本周集运SCFI指数收1410点,周涨4.0%。

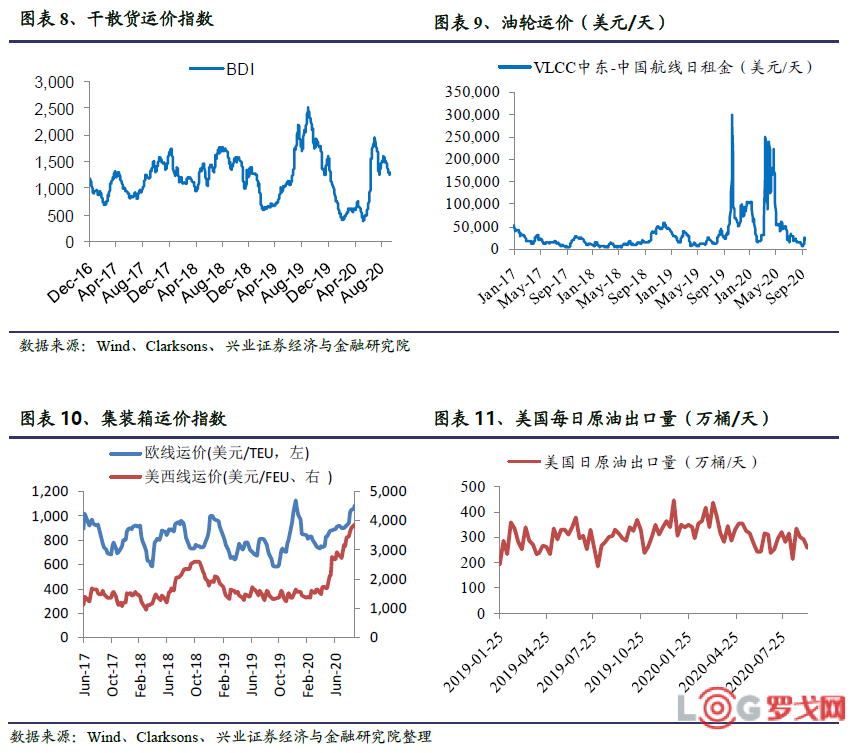

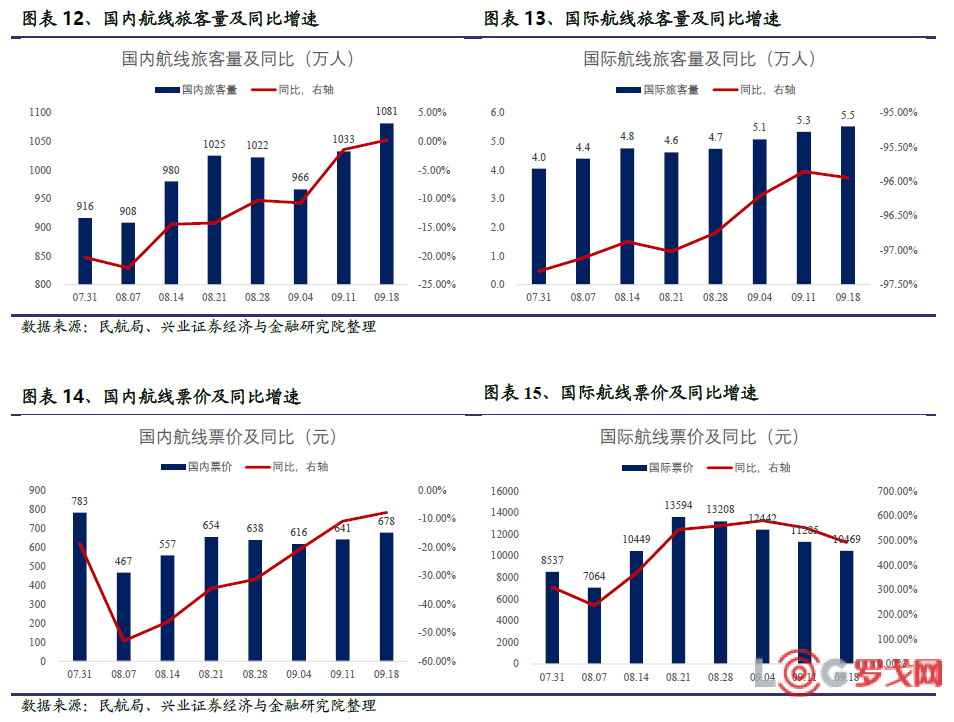

●航空数据跟踪。9月第3周民航总旅客量1088万人次,同比减少13.06%,环比增长4.73%。其中国内航空运送旅客1081万人,同比上涨0.25%,国际航线运送旅客6万人,同比下降95.95%,国内航线平均票价678元,同比下降7.78%,国际航线平均票价10469元,同比上涨492.04%。

●快递月度数据跟踪。8月全国快递业务量72.36亿件,同比增长36.47%(前8月+25.43%);收入727.4亿元,同比增长17.93%(前8月+14.12%)。

●近期重点报告。《行业深度:监管放松周期开启,十四五是民营航企的黄金期》、《厦门象屿系列报告之象屿农产:大粮商崛起》、《交通运输行业中报总结》、《航空行业深度:走在曲线之前——机场航空复苏的三个拐点》

●本周观点:交通运输核心资产低位正是布局良机。电商增速超预期,重点关注快递板块业绩弹性;关注资产负债表良好、监管放松下有望量价齐升的民营优质航企;关注枢纽机场国际旅客免税流量价值;国际航线逐步放开叠加疫苗有望落地,关注航空板块危机后期强反弹机会。(1)航空机场板块:航空机场板块是为数不多仍在低位的核心资产,底部布局正当时,安全边际高,未来弹性大。未来盈利恢复速度是:小航最早,其次是枢纽机场,最后是三大航,特别重视机场免税渠道价值。α品种推荐:春秋航空、华夏航空、上海机场;β品种推荐:吉祥航空、国东南航、白云机场。(2)快递板块:疫情展现快递民生重要地位,增长空间大且规模化竞争进入后期,头部集中趋势加快,推荐政策利好明显、业务量大幅增长的顺丰控股,和电商快递龙头韵达股份。(3)公路板块:无风险利率下行确定性高,利好类债资产表现,高速公路稳健性凸显,业绩成长及确定性角度推荐山东高速、宁沪高速、粤高速。(4)供应链板块:关注REITs基金推动下,东百集团等强开发能力的物流基础运营商,关注厦门象屿、飞力达、华贸物流、物产中大、建发股份。(5)航运板块:外需恢复势头向好,集运需求回升,叠加旺季因素,运价维持高位,中远海控将直接受益,建议重点关注;油运中期关注油运供给端优化,关注中远海能、招商轮船。

●推荐组合:顺丰控股、韵达股份、春秋航空、上海机场、中远海控、东百集团、山东高速

本周(9.14-9.18)上证指数涨2.38%,交通运输板块涨2.23%。交通运输板块跑输指数,个股中,华贸物流、嘉诚国际、申通快递等涨幅居前。

事件:9月15日,民航局发布《关于2020/21年冬春航季国内航线航班评审相关工作的通知》,放松了枢纽航班准入、放开了北上广最大航班量限制,进一步验证了我们对监管周期的判断,内循环加速和监管放松的确定性提高。

点评:

本次放宽准入主要有两方面措施:一是放开核准航段每周最大航班量限制。2018年民航局发布的《中国民航国内航线航班评审规则》中,将国内航线分为核准、登记两类。核准类指设计北上广间、北上广到部分国内繁忙机场的客运航线,申请需经民航局核准。航空公司在符合航空安全、通达性和运行品质要求的基础上,可以灵活自主的安排航线航班。《通知》也对航班的具体申请做出了指导,2020/21年冬春航季期间,涉及上海、广州的核准航段每次评审时可申请不超过14班/周,涉及北京的核准航段每次可申请不超过28班/周,其中首都机场每次可申请不超过14班/周。

二是放宽涉及“北上广”三大机场支线航线准入限制。往年航空公司申请涉及北上广直达年吞吐量100万以下机场的特殊登记航线航班,需符合‘以该航线涉及的北上广机场为主基地或在该航线涉及的北上广机场通航点数达到15个’的准入条件”。调整后,2019年旅客吞吐量在100万-200万间的32个机场至北上广航线,将不受通航点数量的准入门槛限制。

放开核心航线最大航班量限制,时刻瓶颈缓解。16年供给侧改革开始后,为提升准点率,北上广深核心枢纽时刻增速长期维持在3%以下,由此造成的时刻瓶颈是全行业运力下沉的主要原因。展望未来,北上广放开最大航班量限制,时刻放量可以预期。

准入限制放松,利好中小航司进入枢纽。2018年《规则》要求申请核准航班时,在该枢纽通航点数达到 15 个,实质上限制了中小航司进入枢纽市场。目前放松了100万-200万的32个机场到北上广的航线,中小航司将有机会增加直飞北上广的航班。

3.1 航运高频数据跟踪

国际油运市场,VLCC市场气氛活跃,中东航线货盘增加,西非航线货盘较上周略微减少,不过运力仍相对富余,本周运价在周初反弹后小幅回落。

国际干散货市场,澳洲铁矿石货盘增加,巴西货量较为稳定,本周海岬型船租金小幅上涨,煤炭及粮食货盘不多,巴拿马型船租金小幅回落,BDI指数整体小幅上涨。

国际集装箱市场,欧线,市场货量较为稳定,供需状况保持良好,本周上海港船舶平均舱位利用率总体在95%以上,多数班次满载,即期市场运价小幅上涨。美线,市场运输需求高位运行,部分航运企业向市场投入了一定数量加班船,本周上海港船舶平均舱位利用率仍接近满载,运价小幅上升。

3.2 航空高频数据跟踪

需求持续恢复,国内客流同比转正,双节期间国内民航旅客量有望环比持续爬升。在疫情的前期国内需求萎缩严重,最低仅达到去年同期的10%,随着疫情发展态势的转变,国内旅客量总体呈现较快的恢复态势。9月第3周民航总旅客量1088万人次,同比减少13.06%,环比增长4.73%。其中国内航空运送旅客1081万人,同比上涨0.25%,国际航线运送旅客6万人,同比下降95.95%,国内航线平均票价678元,同比下降7.78%,国际航线平均票价10469元,同比上涨492.04%。

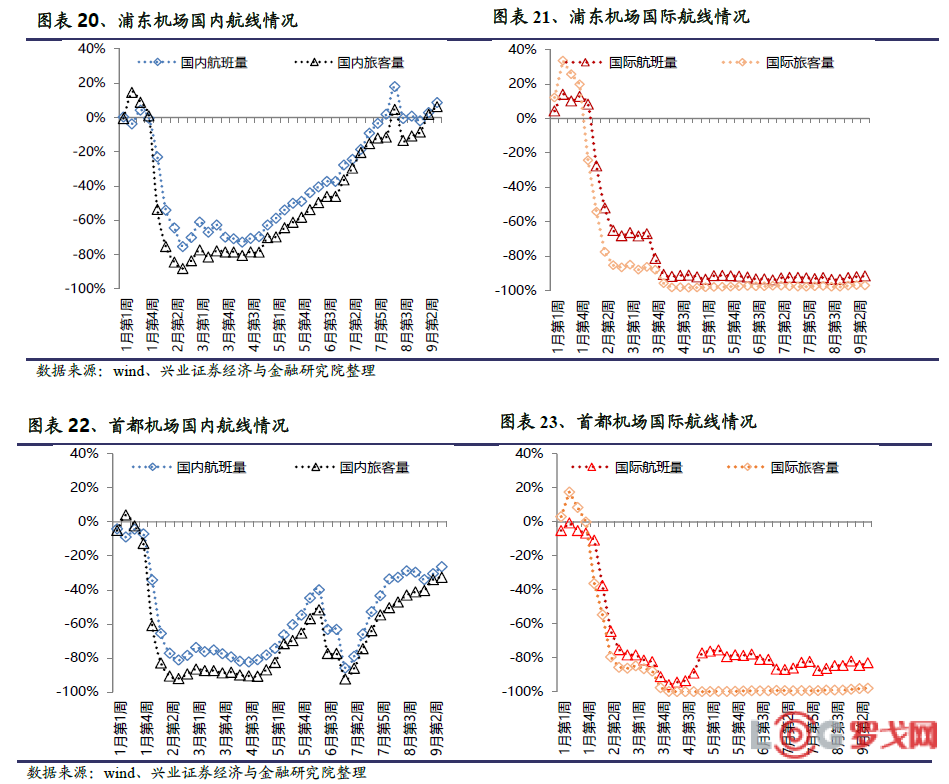

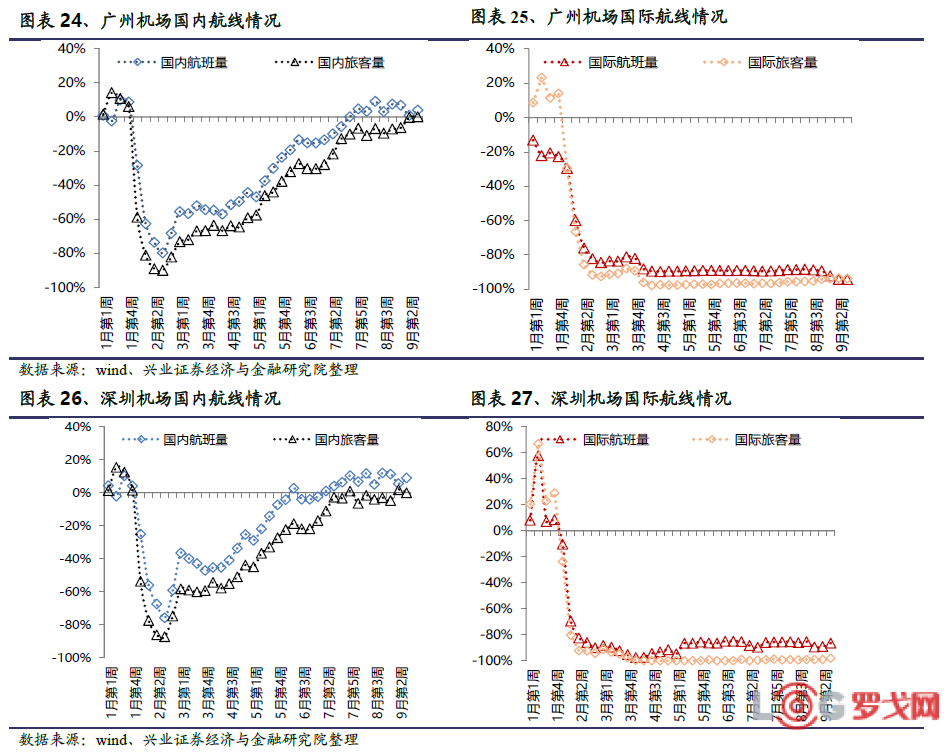

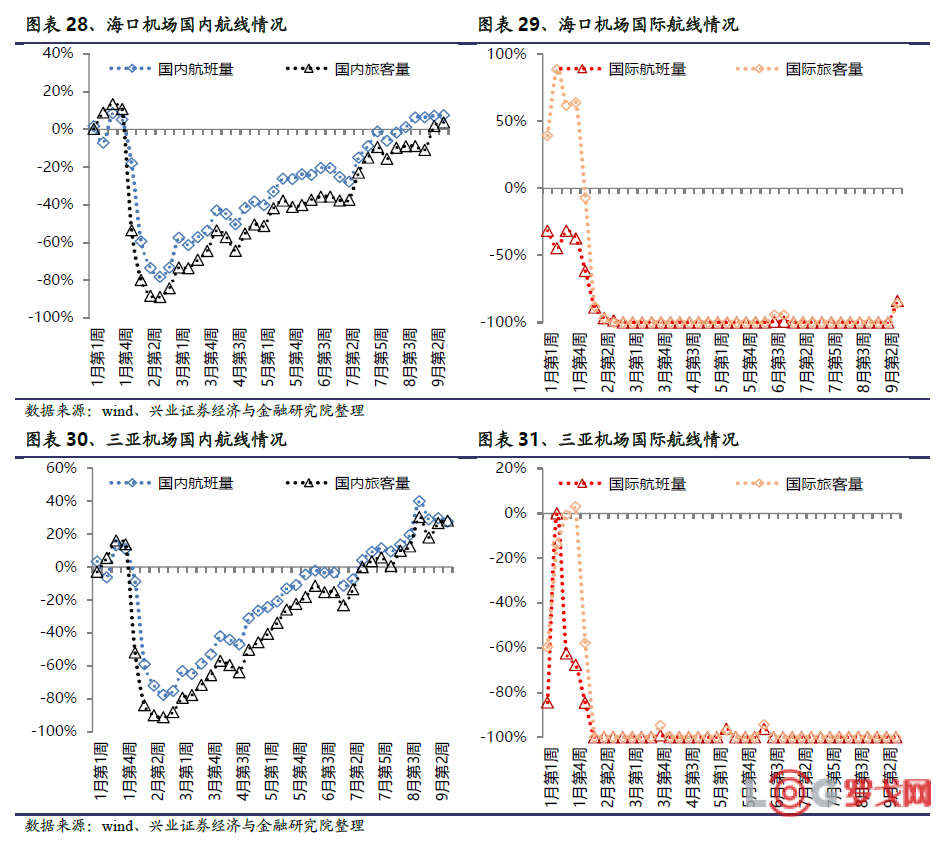

二季度以来国内航班量和旅客量迅速提升,三季度持续攀升,目前客流量恢复正常,同比转正。虽然近期国内局部地区疫情出现反复,但总体依然相对可控,需求复苏的总体趋势不会改变。国内航线盈利的拐点即将到来。各地区恢复情况如下:从周频数据来看,北京国内航班及客流量承压后也在持续恢复,广州、深圳、三亚国内航班量同比持续正增长,三亚、深圳旅客量已经转正。

国际航线:五个一政策出现松动,新常态或将来临。国际需求在疫情刚爆发时受影响较小,但随着海外疫情的发酵,后期持续下行。民航局3月26日发布“五个一”政策严控疫情输入, 导致国际航线进一步骤减,每周仅数百班。但6月以来,民航局相继发布《关于调整国际客运航班的通知》、《关于下发运输航空公司、机场疫情防控技术指南(第五版)的通知》,允许国际航班量较此前“五个一”政策下有条件的增加, 7月韩国航线首先突破,在新的“一国一策”政策下,中方每周可新增3班中韩航班,韩方则可每周增加7班航班,合计每周新增十班,航班总量有望在原先基础上翻倍。近日,民航局宣布,自9月3日起逐步将经第一入境点分流的北京国际客运航班恢复直航。预计随着复工复产的推进和海外疫情的控制,国际航班量也将逐步恢复。

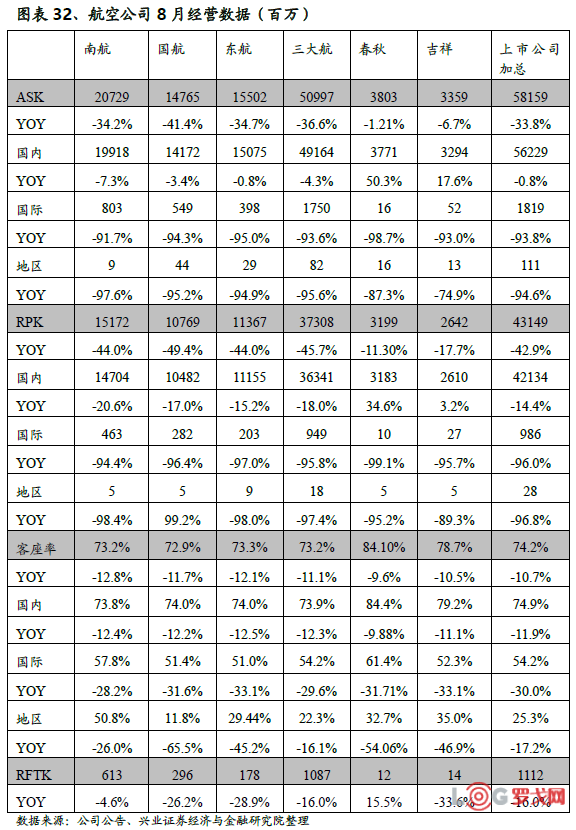

8月民航供给恢复整体加速。8月民航国内航线环比恢复明显。2020年8月行业内5家上市公司客运运力合计下滑33.8%,跌幅较7月收窄8.9pts。分航线看,国内航线运力投入同比下滑0.8%,跌幅较7月收窄13pts。国际航线运力同比下滑93.8%,跌幅较7月收窄1.3pts。地区航线下滑0.8%,跌幅较7月收窄1.2pts。受民航局新政策影响,国际及地区航线改善有限,但随着国内疫情逐步得到控制,国内航线恢复显著,5家航空公司总客运运力投入较7月环比增长15.2%。

客座率环比持续爬升。8月5家公司旅客周转量合计同比下滑42.9%,环比提升17.1%,其中国内同比下滑14.4%,环比提升17.1%,国际同比下滑96%,地区同比下滑96.8%。8月5家上市公司平均客座率为74.2%,同比下滑10.7pts,较7月客座率提升1pts,其中国内航线平均客座率为74.9%,同比下滑11.9pts,较7月客座率提升1.2pts;国际航线平均客座率54.2%,同比下滑30pts,较7月客座率下滑4.9pts;地区航线平均客座率25.3%,同比下滑17.2pts,较7月客座率下滑0.9pts。

春秋航空、吉祥航空国内旅客周转量均实现同比增长。受益于公司低成本的运行特点,春秋航空国内航线恢复大幅领先行业,8月春秋航空国内航线投放客运运力37.71亿座公里,同比增长50.3%,实现旅客周转量31.83亿客公里,同比增长34.6%,平均客座率回到80%以上,达到84.4%,同比下滑9.9%。吉祥航空国内运力投放32.94亿座公里,同比增长17.6%,实现国内旅客周转量26.1亿客公里,同比增长3.2%,平均客座率79.2%,同比下滑11.1%。

展望:二季度以来国内航班量和旅客量迅速提升,三季度随着传统暑运出行旺季的到来,国内需求持续攀升,8月底国内流量已经恢复正常,到9月第3周已经实现同比正增长,9月下旬至双节期间,同比增幅有望进一步扩大,叠加低油价等成本端利好,3季度行业有望恢复盈利。同时随着复工复产的推进,国际交流、国际航线的逐步恢复也是必然趋势,近期快捷通道的建立、放宽欧洲国家入境限制、恢复北京直航等都是对这一趋势的验证,预计未来一段时间,国际航线恢复的相关利好仍将不断释放,国际客流总体恢复加快。

3.3 快递行业月度数据跟踪

8月行业需求维持高位,均价同比降低:2020年8月全国快递业务量72.36亿件,同比增长36.47% (2020年前8月+25.43%)。异地件业务量59.96亿件,同比增长40.36%(2020年前8月+28.43%)。全国快递行业收入727.40亿元,同比增长17.93% (2020年前8月+14.12%)。全国快递单月平均单价为10.05元,同比增长-13.58%(2020年前8月-9.02%)。8月行业增速维持高位,体现出电商需求的成长性,但单票价格持续承压,本月环比降低。

行业集中度提升,韵达增速明显加快:2020年8月快递服务品牌集中度指数CR8为83.2,同比提升1.5。前8月,顺丰业务量增速超行业52个百分点,韵达超行业10个百分点,圆通超行业7个百分点,申通落后行业8个百分点。

上市公司环比企稳:8月业务量方面,韵达完成12.82亿件,同比增53.90%,环比增1.10%(2020年前8月+35.28%);申通完成7.88亿件,同比增16.74%,环比增0.25% (2020年前8月+17.82%);圆通完成10.84亿件,同比增41.33%,环比增1.88% (2020年前8月+32.66%);顺丰完成6.52亿件,同比增62.59%,环比增2.52% (2020年前8月+77.46%)。8月单票收入方面,韵达单票收入2.12元,同比减33.75%,环比增5.47%(2020年前8月-30.46%);申通单票收入2.11元,同比减23.55%,环比减0.47% (2020年前8月-22.61%);圆通单票收入2.11元,同比减22.43%,环比减2.31%(2020年前8月-24.99%);顺丰单票收入17.11元,同比减20.97%,环比减4.25% (2020年前8月-21.78%)。疫情之后的激烈竞争持续,单价和份额的跷跷板效应明显,但9月接近旺季,价格环比企稳。

近期数据来看,行业需求高位企稳,同时行业竞争激烈,但行业龙头的地位仍然稳固,集中度进一步提升,激烈竞争叠加需求逐步降速预示着行业出清或渐行渐近。

《行业深度:监管放松周期开启,十四五是民营航企的黄金期》

公共卫生事件冲击下,春秋航空、吉祥航空、华夏航空都体现出了较好的防御性。中小型民营航空抵御周期波动的原因是:1)运力调节快,单一机型调配灵活,今年国际航线转国内航线效果显著,依靠航空内循环就可以实现盈利;2)良性的资产负债表得以实现未来运力的可持续增长,以量补价维持正增长;3)民营航空公司低成本的特征保证了其盈利的安全垫很大。疫情冲击下,春秋航空、吉祥航空、华夏航空业务量率先恢复,最先走出疫情。目前华夏航空、春秋航空已迈过盈利拐点,吉祥航空已出现票价拐点。

2020-2025年是下一个监管放松周期,中小航企将在十四五期间价量齐升。政策导向扩大内需、时刻放量、运力增速超过行业水平,民航大众化的过程中蕴藏着中小航司的巨大成长空间。以北京大兴、上海浦东、成都天府等一二线枢纽机场在2019-22年集中产能释放、中小航司时刻结构改善。2020年9月15日,民航局发布政策放松枢纽航班准入,放开北上广最大航班量限制,周期放松的信号逐步明朗。“十四五”期间将重演“十二五”行业监管放松周期的故事:航空自由化、民航大众化为航空商业模式的创新打开了政策空间,催化了中小航司的成长,人均乘机次数、民航出行比例将继续提升。

时刻放松、增速分化,优质民营航企有望实现市占率持续提升。在全行业运力引进大幅放缓、大部分航企资产负债率高企的大背景下,民营航企在十四五期间逆势扩张运力提升市占率。春秋航空在11-16年放松周期运力复合增速18.7%,在16-19年监管周期运力复合增速降至12.8%,2020年开始重回高增长通道,预计2020-2021年公司合计引进24-25架A320,未来5年运力的增速和规模的扩张将持续高位。吉祥航空上市以来运力保持平稳较快增长,预计2020下半年引进6架窄体机,21年引进4架787,8-10架窄体机,持续维持规模增速,同时宽体机盈利弹性有望显现。华夏航空是支线航空龙头,航线网络广、独飞航线比例高。公司目前持有40架A320订单,加上此次关于ARJ21-700和C919的订单共140架飞机,未来几年运力增长中枢有望保持20%以上,有力支撑公司的成长性。

春秋航空等民营航企将显著受益优质时刻带来的票价提升。17年开启的航空供给侧改革进入尾声,优质时刻释放将持续超预期,助力中小航企进入核心枢纽,收入质量提升。从历史看,春秋航空的单机利润在2000万元/架/年附近波动。在时刻瓶颈放松后,随着航线结构改善,票价和单机利润有望持续上行,2019年春秋国内票价为0.376元/客公里,对应单机利润为1977万元/架/年,根据我们的敏感性分析:合理预期春秋航空2022年单机利润将达到2227-3496万元/架/年,弹性空间巨大。

投资策略:监管放松政策拐点显现,枢纽时刻放开+市占率提升,“十四五”是民营航企的春天,价量齐升迎来黄金发展时代,继续强烈推荐。后疫情时代,民营上市航企率先盈利,逆势扩张;在民航大众化、自由化的浪潮中,天高任鸟飞,渗透率空间大。我们自2020年7月18日上调行业评级至“推荐”。当前位置继续强烈推荐成本优势最明显、运力逆势扩张、枢纽时刻有望大幅提升的春秋航空;推荐差异化定位、享受成本收入双弹性的吉祥航空;推荐率先扭亏,规模增长确定性强的支线龙头华夏航空。

《厦门象屿(600057)系列报告之象屿农产:大粮商崛起》

深耕粮食供应链,农产业务规模快速扩张。厦门象屿是国内大宗商品供应链龙头企业,产品涉及农产品、金属矿产、能源化工三大领域。公司2013年即设立象屿农产进军粮食供应链,初期以政策粮代收代储为主。为应对后临储时代,象屿农产积极向下游延伸,目前形成了集种肥经营、农业种植、粮食仓储、现代物流、原粮供应、粮油加工、金融服务于一体的全产业链服务体系。2017-2019年粮食经营量从300余万吨增至750万吨,2019年象屿农产实现净利润1.95亿。

需求预期回升,粮食价格趋势向上。2016年农业供给侧改革后玉米、稻麦种植面积下滑、产量持稳,而随着畜禽存栏恢复、饲料消费增加,玉米产需缺口扩大,并提升稻麦替代消费。近年在粮食安全考虑下,国家对农产品去库存态度转为谨慎,未来或增加部分品种收储量。中长期玉米价格呈上涨趋势,主粮稻麦在托市价支撑下,同样易涨难跌。

关键资源齐备,大粮商逐步崛起。公司通过牢牢把控粮源、掌控关键节点物流资源、整合产业链渠道资源、深入挖掘数据资源铸就核心竞争力。国内四大主粮年收购量合计上亿吨,未来农产业务可拓展体量巨大。作为厦门市大型国企,公司比肩中粮、关键资源齐备,未来有望成为具有储备地位的大粮商,充当国家粮食安全的压舱石。

投资建议:公司在多品种、全链条经营模式下业务规模持续扩张,经营表现优异。随下游粮食购销需求增加,公司农产业务成长空间广阔、盈利有望随规模扩张逐步改善。我们预计公司2020-2022年EPS为0.54、0.65、0.75元,基于2020年9月3日收盘价对应PE分别为13.0、10.8、9.3倍,维持“审慎增持”评级。

《交通运输行业2020年中报总结》

交通运输核心资产低位正是布局良机。电商增速有望持续超预期,关注快递板块业绩弹性和估值修复机会(顺丰控股、韵达股份);关注资产负债表良好、监管放松下有望量价齐升的民营优质航企(春秋航空、华夏航空);关注枢纽机场国际旅客免税流量价值(上海机场、白云机场);国际航线逐步放开叠加疫苗有望落地,关注航空板块危机后期强反弹机会(吉祥航空、东国南航);基础设施基金REITs推进,关注运营能力强、具备持续滚动开发能力的物流基础运营商和高速公路集团(东百集团、山东高速、宁沪高速);关注供应链公司高业绩弹性、估值修复投资机会(厦门象屿、华贸物流、物产中大、建发股份)。

快递板块:疫情展现快递民生重要地位,增长空间大且规模化竞争进入后期,头部企业集中趋势加快,未来一段时间,预计电商需求受冲击影响小,仍将保持高增长。但特殊时期一线网点稳定性、人员管理难度给快递企业提出很高的要求,这或许是行业加速分化的催化剂。(1)中长期来看,拼多多和淘宝仍将保持较快增长,预计快递行业未来几年复合增速仍在20%以上,成长空间依然很大。(2)成本领先是电商快递的决胜因素,成本是电商快递的核心竞争力和决胜因素,决定企业持续提升份额的能力。(3)上市公司单价与行业背离,且前期排名靠后的公司业务量反弹,以及行业龙头降低派费的传言,证明行业竞争可能进入白热化,后续需要观察激烈竞争是否影响总部利润。但这将进一步加快行业出清并促使龙头集中。α品种推荐顺丰控股,β品种推荐韵达股份。

航空机场板块:21-22年有望开启新一轮行业高盈利景气周期,未来盈利恢复速度是:小航最早,其次是枢纽机场,最后是三大航。

边际定价策略下后疫情阶段国内客流加速恢复。危机中孕育着希望,风雨之后是彩虹。航空板块短期行业承压,但利好不断累积(供给收缩+需求后置+油价低位),基本面改善趋势明显,剩者为王。伴随复工加速,关注后期需求回升带来的反弹机会。重视机场免税渠道价值,中期继续关注产能投放+空域放开带来一线机场利用率提升的新周期。α品种:春秋航空、华夏航空、上海机场,β品种:吉祥航空、国东南航、白云机场。

公路板块:中国无风险利率下行确定性高,利好类债资产表现。经济增速下行,高速公路稳健性凸显,业绩成长及确定性角度推荐山东高速、宁沪高速、粤高速。高速公路板块,经济下行中,稳健性凸显。新版《收费公路管理条例》更加市场化,旨在保护股权投资人和债券投资人利益。建议关注近期大幅提高分红率、业绩出现向上拐点、股息率较高的山东高速;高派息政策,业绩稳定增长的宁沪高速;以及股息率有望超6%的粤高速。

供应链运营板块:提醒关注厦门象屿、物产中大、建发股份、厦门国贸、瑞茂通、易见股份和怡亚通等公司的估值修复及未来可能的主题投资机会。(1)上述企业经长期调整,股价位于底部;(2)低估值的原因在贸易类业务重资金属性、应收款和存货周转慢且有减值风险;(3)供应链服务应用区块链技术后,有望去传统金融属性,降杠杆,降风险,还原物流和商流的能力,提高回报率,并打开盈利空间,并提升估值。(4)供应链龙头企业优势在于,对产业链资源和物流节点掌控及高质量的商业流水价值。(5)为增强信心,厦门象屿出台了回购计划,物产中大、厦门国贸、瑞茂通和易见股份均出台了股东或高管增持计划。

航运板块:集运需求回升,关注中远海控。集运,短期外需恢复势头向好,集运需求回升,叠加三季度是传统旺季,运价维持高位,中期供给端优化空间较大,若需求端不出现持续恶化,周期上行的概率较大,建议重点关注中远海控;油运,短期运价承压,中期供给端优化空间较大,若需求端不出现持续恶化,周期上行的概率较大。投资者可关注中远海能、招商轮船。

《深度:走在曲线之前——机场航空复苏的三个拐点》

航司盈利恢复有三个关键拐点:1)第一个拐点(起飞拐点),需求曲线回升,航班量回升,价格随之回升并能覆盖变动成本,此时航班量和旅客量环比快速拉升(平均客座率达到30-40%)。此时供需仍不平衡,航空公司在第一个拐点到第二个拐点之间采取“保边策略”,基本任务是在提升需求体量,尽可能让所有飞机全部起飞(对应单机盈利依然为亏损),这也是航企推出各种“随心飞”套餐产品的初衷和根本原因(边际定价+拉升客座率)。

2)第二个拐点(盈利拐点),需求曲线继续上升,价格覆盖全成本,票价也开始逐步提升,此时基本扭亏为盈(平均客座率到达70-80%,具体以每家公司总成本曲线而定),第二个拐点至关重要,因为航空公司迈过这个拐点后会切换它的价格策略(即从“保边策略”转换为“综合收益策略”),价格策略将转为积极(对应单机盈利从0-400万/架/年)。

3)第三个拐点(弹性拐点),需求高于航空公司预期或客座率高于航空公司预期后,航空公司开始主动大幅提价(平均客座率到达80-90%),价格策略将转为激进,盈利弹性非常大(对应单机盈利从400-4000万/架/年)。

国内航线三季度有望迎来第二个拐点(盈利拐点)。4月底国内航企普遍迈过第一个拐点(起飞拐点),航空公司迈过现金保本点,因为有非常大的动力加开航班,国内航班量从4月底3成的迅速拉升至6月份的8成,国内需求也恢复至7成左右。4-6月航空行业利润分别为-155、-114、-76亿,二季度以来环比持续大幅改善,依赖国内需求的华夏航空已经实现单二季度盈利,展望三季度,华夏航空有望迎来弹性拐点,春秋航空迎来盈利拐点,行业及三大航有望大幅减亏,国内航线也有望实现盈利。

国际航线方面,“五个一”政策不断突破,核心机场和三大航国际航线运输量有望迎来起飞拐点。“五个一”政策4月执行后导致国际航线骤减,每周仅数百班。但随着抗疫形势的变化,国际线恢复呈现新趋势,“五个一”模式开始松动。7月起,多家外航宣布国际航线复航,7月至今共获批国际航线42条。伴随国际航线的逐步恢复,核心机场和三大航最艰难的日子即将过去。

下一轮航空高景气周期已经吹响号角。航空作为高端可选消费+财富效应需求高弹性的属性不会发生改变,航空因私需求雪坡空间大,需求只会后置不会消失;而未来几年原有航企运力增速断崖,航空板块“妖魔化”下产业资本对航空业投资下降,供需剪刀差即将到来,预计2021年将见到行业第三个拐点。从08-19年美国航空经验来看,股价比盈利先行,盈利比需求先行(股价2009年启动至2019年翻了10倍,盈利2010年启动开启了10年高景气,需求2012年才恢复至2008年水平,供给出清+结构优化成关键)。

航空机场板块短期行业承压,是为数不多仍在低位的核心资产,但利好不断累积(供给收缩+需求后置+油价低位+格局优化),基本面持续改善。放开团队旅游叠加暑运开启,三季度航空机场有望加速复苏,关注未来复苏的三大拐点,上调行业评级至“推荐”。重点推荐纯空客机队、成本优势突出、绝对票价低、管理效率高、有望危机中实现弯道超车的春秋航空;模式稳定、业绩保底、国内为主、估值弹性较大的华夏航空;重视机场免税渠道价值,中期关注产能投放+空域放开带来利用率提升的新周期,继续推荐上海机场、白云机场、美兰空港。

5.1 本周观点

交通运输核心资产低位正是布局良机。电商增速有望持续超预期,关注快递板块业绩弹性和估值修复机会(顺丰控股、韵达股份);关注资产负债表良好、监管放松下有望量价齐升的民营优质航企(春秋航空、华夏航空);关注枢纽机场国际旅客免税流量价值(上海机场、白云机场);国际航线逐步放开叠加疫苗有望落地,关注航空板块危机后期强反弹机会(吉祥航空、东国南航);基础设施基金REITs推进,关注运营能力强、具备持续滚动开发能力的物流基础运营商和高速公路集团(东百集团、山东高速、宁沪高速);关注供应链公司高业绩弹性、估值修复投资机会(厦门象屿、飞力达、华贸物流、物产中大、建发股份)。

快递板块:二三季度电商的表现印证了我们的判断,展望下半年,电商需求增速有可能高位盘整,高端电商需求高增长的仍会持续。贸易电商化、物流快递化的趋势愈发明显,带来最大的变化是物流服务的需求越来越小批量碎片的、个性化,即快递越来越强调服务。虽然电商快递竞争正酣,但是优秀公司脱颖而出一定是在价格和服务中找到好的平衡点。电商快递领域处于龙头厮杀的最后阶段,“剩者为王”或将越来越近。高端服务领域的顺丰正通过品牌、资本开支构建长期壁垒,有望向超级平台进阶。

航空机场板块:五个一政策放松,国际航线有望逐步放开,边际定价策略下后疫情阶段国内客流加速恢复。下一轮航空高景气周期已经吹响号角。航空作为高端可选消费+财富效应需求高弹性的属性不会发生改变,航空因私需求只会后置不会消失;而未来几年原有航企运力增速断崖,航空板块“妖魔化”下产业资本对航空业投资下降,供需剪刀差即将到来,预计2021年2季度将见到行业第三个拐点。从2008-19年美国航空经验来看,股价比盈利先行,盈利比需求先行(股价2009年启动至2019年翻了10倍,盈利2010年启动开启了10年高景气,需求2012年才恢复至2008年水平,供给出清+结构优化成关键)。航空机场板块是为数不多仍在低位的核心资产,底部布局正当时,安全边际高,未来弹性大。未来盈利恢复速度是:小航最早,其次是枢纽机场,最后是三大航,特别重视机场免税渠道价值,推荐免税供给持续扩张、卫星厅投产打开利用率提升空间、精品类和国际航线放量。α品种推荐:春秋航空、华夏航空、上海机场;β品种推荐:吉祥航空、国东南航、白云机场。

公路板块:中国无风险利率下行确定性高,利好类债资产表现。经济增速下行,高速公路稳健性凸显,业绩成长及确定性角度推荐山东高速、宁沪高速、粤高速。高速公路板块,经济下行中,稳健性凸显。新版《收费公路管理条例》更加市场化,旨在保护股权投资人和债券投资人利益。建议关注近期大幅提高分红率、业绩出现向上拐点、股息率较高的山东高速;高派息政策,业绩稳定增长的宁沪高速;以及股息率有望超6%的粤高速。

供应链板块:看好厦门象屿、飞力达、华贸物流、建发股份、厦门国贸、物产中大等头部大宗商品供应链服务企业的中长期投资价值。(1)中国是大宗商品的消费大国和进口大国,从而为大宗商品供应链服务提供了广阔的市场空间。近年来,上游大宗商品生产企业盈利状况和竞争格局的改善,客观上为向供应链环节释放更多利润创造了前提,此外产业集中度的提升将带动供应链服务行业集中度的快速提升,头部供应链企业有望依托更大的竞争优势获得更高的市场份额;(2)上述头部企业经营稳健,历史业绩优势,在周期波动中维持增长趋势,今年上半年经历疫情冲击,业绩仍有不同程度增长;(3)普通低估值,高分红,股息率可观,具备较好的安全边际。

航运板块:集运需求回升,关注中远海控。集运,短期外需恢复势头向好,集运需求回升,叠加三季度是传统旺季,运价维持高位,中期供给端优化空间较大,若需求端不出现持续恶化,周期上行的概率较大,建议重点关注中远海控;油运,短期运价承压,中期供给端优化空间较大,若需求端不出现持续恶化,周期上行的概率较大。投资者可关注中远海能、招商轮船。

农夫山泉23-25届校园招聘供应链类岗位

5243 阅读

益海嘉里(金龙鱼)2025校招供应链、物流储备生

4625 阅读

顺丰社招运营经理;B端销售;仓储管理经理;支付业务负责人;客户管理岗等

4558 阅读特斯拉智能制造校招专项:24-25届物流、供应链类岗位

4534 阅读盒马社招运输经理;店仓管理专员;仓储业务物资管理高级专员;店仓经理

4334 阅读京东社招项目运营岗;客户体验分析;配送运营岗;客户经理岗;营业部负责人岗

4328 阅读华润啤酒2025届校园招聘物流管培生

4145 阅读亚马逊全球物流团队「物流销售岗位」热招中

3991 阅读曼伦2025校招供应链物流岗位

4033 阅读KK集团2025届全球校园招聘供应链岗位

3898 阅读