[罗戈导读] 过去五年跨境电商市场依靠渗透率的提升复合增速超20%,预计未来4年仍将保持30%以上增长

[罗戈导读] 过去五年跨境电商市场依靠渗透率的提升复合增速超20%,预计未来4年仍将保持30%以上增长

2020年整个跨境电商领域呈现的是一个井喷式的发展,今年同样还是一个增长态势。商务部部长助理在7月12日发布会上也表示,跨境电商规模5年增长近10倍,市场采购贸易规模6年增长5倍,新业态新模式已成为推动外贸转型升级和高质量发展的新动能。

同时,从资本视角看,目前国内最炙手可热的SHEIN、纵腾,国外的shopify,无一不是接上了中国跨境电商发展的东风,实现了“扶摇直上九万里”。

所以,本文将从“为什么跨境电商会很炙手可热?”“跨境电商供应链服务商格局及判断?”“跨境电商物流现状、生态及趋势?”三个维度呈现跨境电商给物流供应链带来的机遇。

/ 第一部分 /

为什么跨境电商会很炙手可热?

原因1:整体市场飞速发展

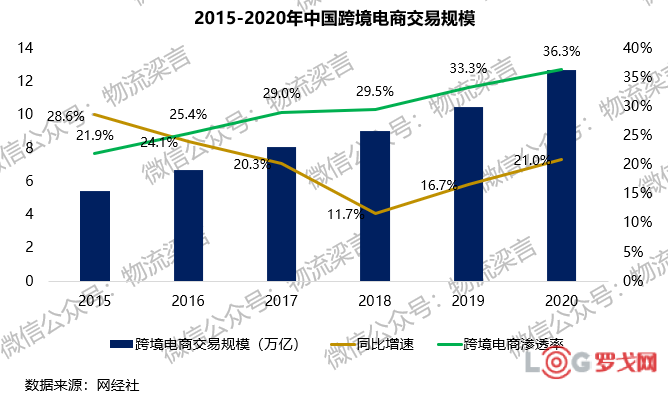

过去五年跨境电商市场依靠渗透率的提升复合增速超20%,预计未来4年仍将保持30%以上增长:跨境电商过去5年市场交易规模CAGR超20%,是进出口总额复合增速6.2%的逾3倍,2020年跨境电商交易规模达到12.7万亿,同比增长20.95%,增速创近4年新高。高速增长依靠渗透率提升,过去5年跨境电商渗透率提升2倍至2020年的36%,且近两年单年渗透率提升均大于3%,渗透率高于国内电商。

原因2:海外电商跨越发展

欧美市场消费降级需求和线上流量红利变化机遇,带来创新的跨境物流供应链模式:

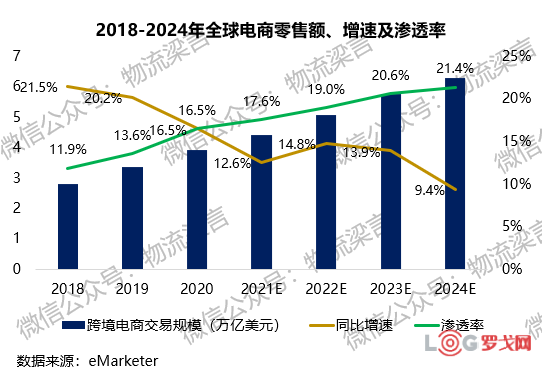

(1)2020年新冠疫情虽然使得全球零售总额同比下降7.84%到23.4万亿美元,但反而刺激了线上消费增长,全球电商渗透率提升至16.8%。疫情后,防疫用品网购将减少,但服装、3C等养成网购习惯后会保持,海外电商渗透率有回落但平均水平会抬升。预计未来3年,全球电商渗透率年均提升约1.5%。

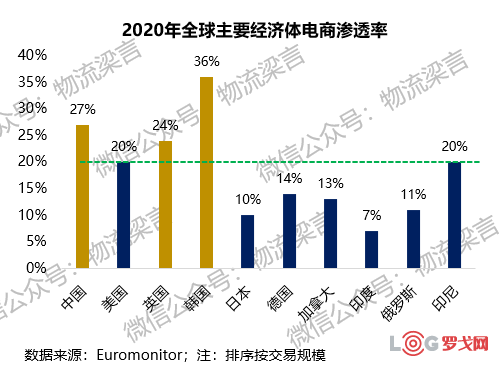

(2)主要发达国家电商渗透率仍有提升空间:流量线上化红利(欧美市场电商渗透率将大增);流量电商化红利(Facebook和Google,目前已成为海外电商独立站的流量土壤);流量场景化红利(欧美消费需求更易受内容影响瞬时激发,冲动且价格敏感度更低)。

原因3:模式具有更好收益

相比传统B2B模式,卖家通过跨境电商B2C模式加价率更高,端到端物流及品牌运营能力要求增加:传统品牌商通过海外品牌自建或代工的方式出口一般是选择与货代公司合作,国际货代公司一直占据主导权;随着电商平台的崛起,跨境电商B2C购物平台快速崛起,国内呈现四足鼎立的格局。

相比传统B2B,跨境电商B2C平台在物流履约方面有一定的优势,商家可以在平台费用加成之后,制定4-5倍左右加价率。

原因4:国内电商的成功经验

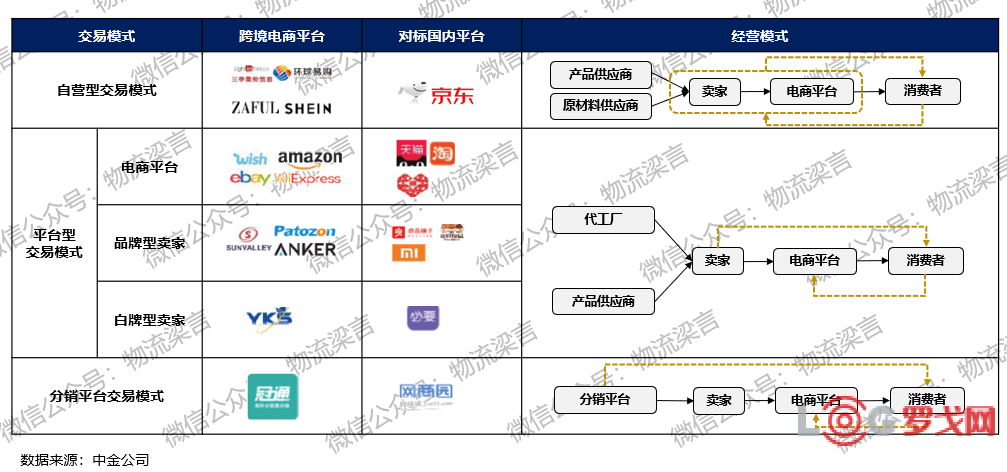

国内B2C电商平台成功的发展模式,为跨境电商平台崛起提供了样板。跨境电商平台复刻了国内电商成功模式,主要分为3类:平台型交易模式、自营型交易模式和分销平台交易模式。

上述三种模式的差异点在于品牌商和物流商的嵌入度不同:

(1)自营模式下,品牌商拥有独立的平台,对商流的掌控力更强,能够及时响应市场,这种模式尤其适用于高周转的非标品类,例如快时尚。结合对生产供应链和消费供应链两头的强把控,实现C2M,形成产品力,赋能品牌力。

(2)平台模式下,品牌、平台相互分离,平台主要完成交易撮合职能,卖家借助电商平台与消费者建立联系,卖家负责采购或生产,借助平台完成销售,物流由商家或平台自选物流完成,例如3C、食品等。

(3)分销模式下,物流商行使采购、分销、仓配职能,嫁接多个类型相同的前后端商流,能够形成规模效应,这种模式尤其适用于高SKU 的标品,例如日百等白牌。卖家主要完成选品卖货职能,物流商作为后端仓库提升规模成本效率,形成价格优势。

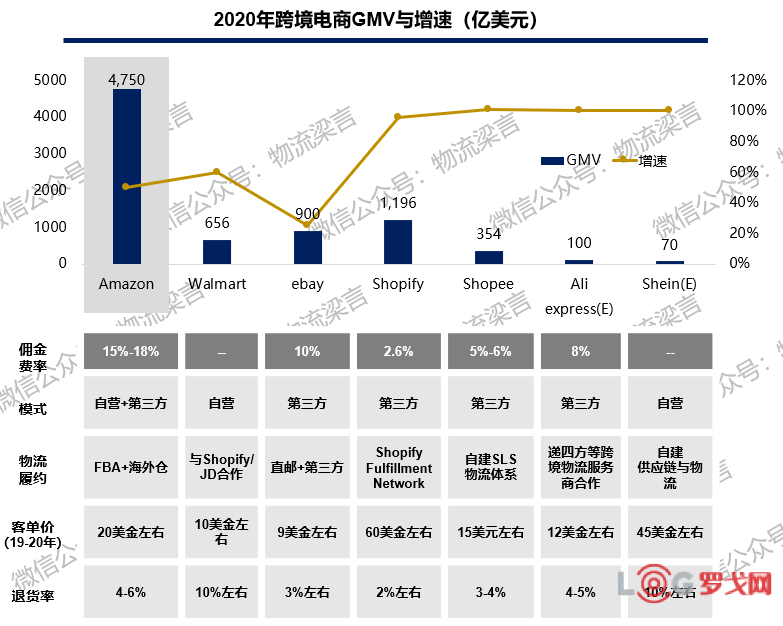

因此跨境B2C迅猛增长,尤其以DTC私域流量为主的独立站/其他流量平台较快增长:疫情下以Shopify为主的独立站与主打东南亚/欧洲战场的速卖通平台取得100%+以上增长,其中独立站佣金费率较低,成为独立卖家+建立私域流量较为合理的选择;B2C物流履约目前分为FBA入Amazon仓自营模式/多元化生态产品方案/Shopify开放式履约等,SFN寻求外包履约方式,通过需求预测、采用智能库存分配等方式,确保订单快速、低成本交付。

/ 第二部分 /

跨境电商供应链服务商格局及判断?

小批量、高频次的跨境电商快反供应链能力,成为助力快时尚品牌SHEIN崛起的关键:SHEIN成立于2008年10月,是一个国际B2C快速时尚电子商务平台,专注于女装,聚焦欧洲,美洲,澳大利亚和中东市场。随着疫情对电商的加速效应,2020年6月,SHEIN已经超越Wish、沃尔玛、eBay等当地公司,成为仅次于亚马逊的购物榜第二名。

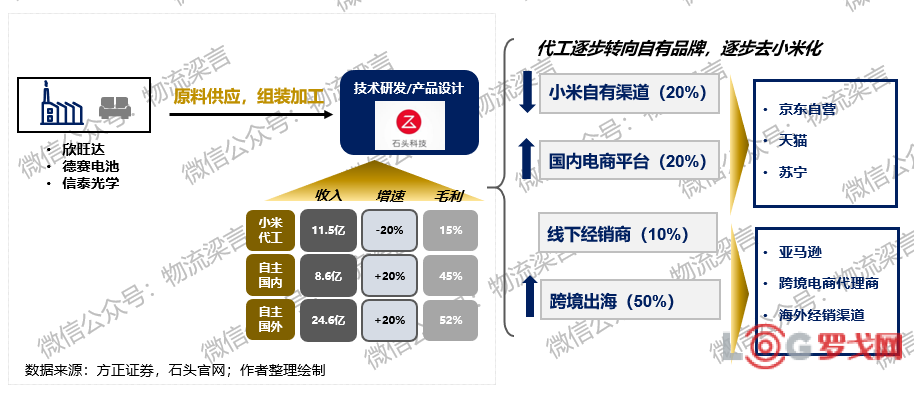

SHEIN仅是出海品牌井喷冰山一角,隐形冠军的数量和规模超出我们想象,仍在水下闷声发财:石头科技从2019年起逐步从小米代工逐步向自由品牌转型,跨境销售收入占比超过50%。米家代工业务是石头科技的起家业务,石头负责研发/生产,小米负责销售,毛利率较低,2019年后,公司逐步放弃低毛利代工业务逐步向品牌化业务转型;海外业务从代理商模式逐步向经销渠道+亚马逊渠道转型,逐步减少对代理商的依赖,海外疫情加速扫地机器人消费需求释放,长期来看技术创新让国产品牌具备较强驱动力。

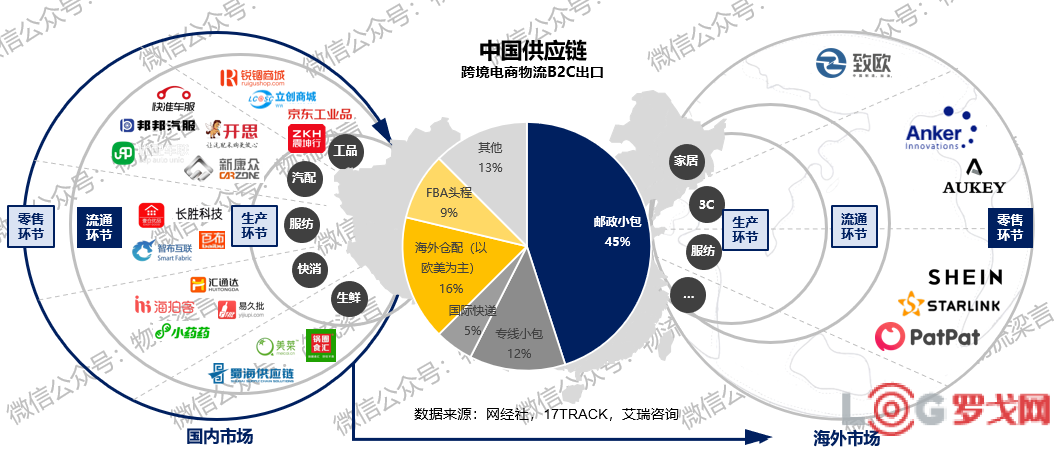

中国跨境电商占比最大的产品是3C、服饰和家居,美国是单⼀最大目的国:3C 电子与纺织服装是跨境电商出口的主要品类,二者的跨境电商卖家数量占比为30.9%。3C电子和服装具有消耗快、溢价高的特点,其配送要求高频次、高时效,对物流费率的容忍度高,且存在一定规模的退换货逆物流需求,仓配模式更加适合二者的物流需求。从2020年中国出口包裹目的国统计数据看,美国和英国仍是最主要的目的国,占比分别达37%和27%。因为这些区域购买力强,市场体量大,且物流和支付体系较为成熟。

跨境电商供应链即将涌现全链条整合型供应商,提供运营、支付、物流等专业服务:在一个上游品牌商分散、下游零售商也分散的市场,产业链中端一定会越来越集中,才能使市场效率不断提高。终局视角看,上游退化到只承担生产职能,而下游退化到只管C端售卖,「造」和「卖」之间所有环节都由跨境供应链公司负责。

因此,跨境和品牌商流是长期分散的,但服务(物流、技术、金融等)会走向集中:核心系统整合非核心系统,核心服务整合非核心服务。

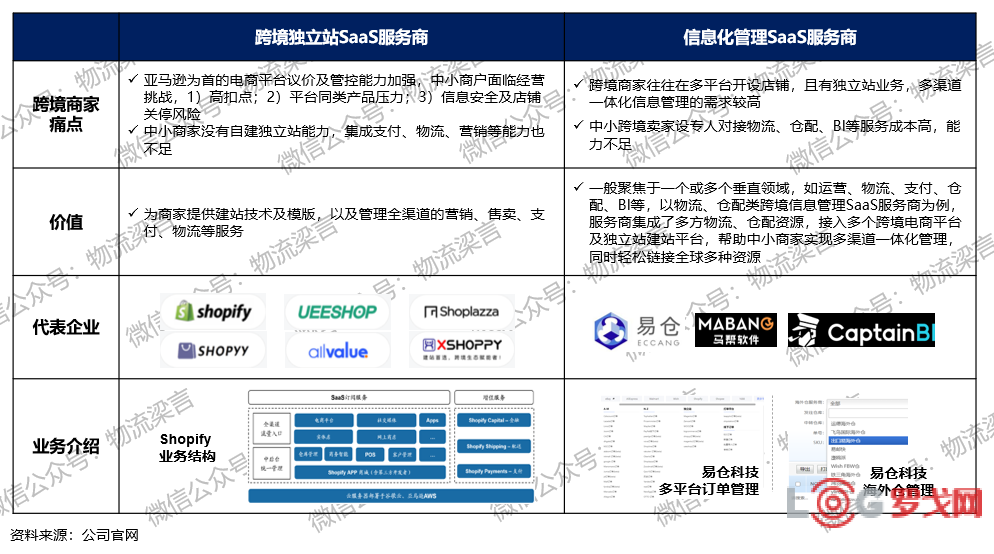

1、系统整合:跨境独立站SaaS服务商以建站服务为基础,将运配、支付等模块进行生态集成,打造一体化服务。物流、仓配等信息化管理服务商则集成资源后接入各大平台实现商家多渠道管理。

2、服务整合:跨境并购迭起,快递公司/传统货代积极向跨境电商物流布局转型,自建或收购补足链条短板。

/ 第三部分 /

跨境电商物流现状、生态及趋势?

跨境电商物流市场现状

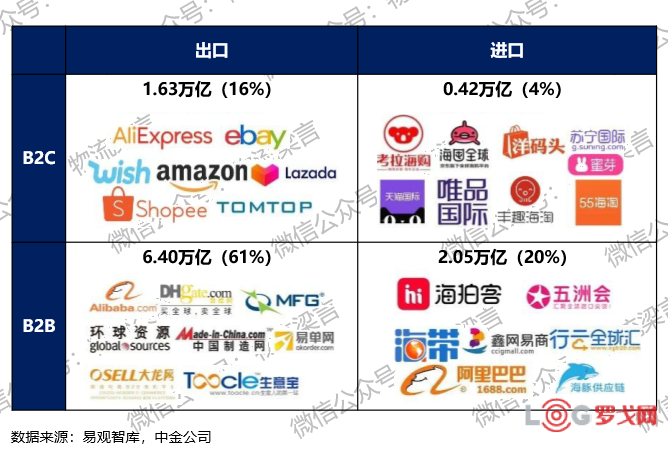

B2B是跨境电商的主要模式,但B2C占比不断提升,仅跨境B2C物流就能给国内物流企业贡献超3600亿市场机遇:

(1)2020年,在中国跨境电商市场中,B2B模式占比达77.2%,占主导地位,B2C模式占比为22.8%(以出口为主),但B2C市场规模2014-2019年的复合增速为26.21%,且在中国商家“出海”常态化背景下,B2C占比有望以年均1-2个百分点速度扩张。

(2)按照20%匡算跨境电商物流成本,则有2.54万亿的市场空间。若再按进口30%、出口70%匡算国内物流企业可以获得的市场空间,则整体有1.56万亿的市场规模,其中B2C市场3600亿;按照“仓、关、干”占比40%匡算货代市场规模,整体跨境电商货代达6248亿。

跨境电商B2B业务与传统贸易类似,基本都走海运,特点是大批量、低频率、集中化,物流操作相对简单,已经是非常成熟的行业,主要逻辑应该关注中国整体贸易数据,各类运价和集装箱供需情况。

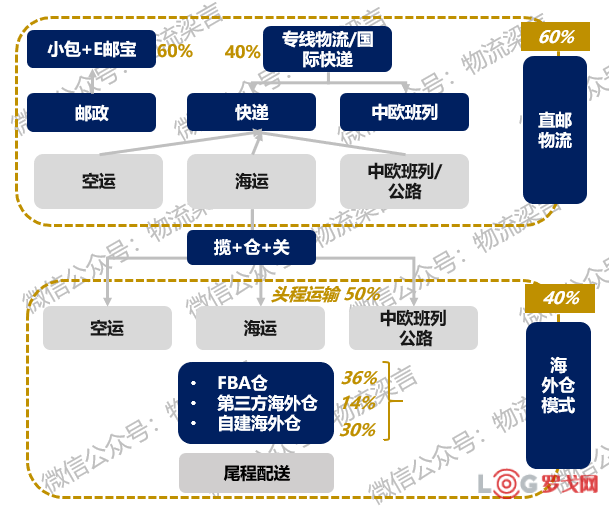

跨境电商B2C物流特点是小批量、高频率和碎片化:

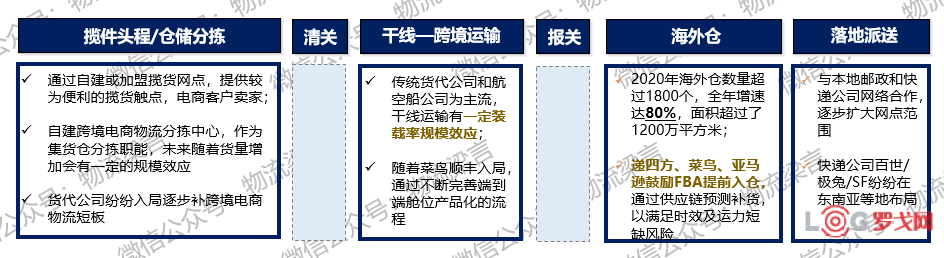

1)其物流过程覆盖国内-揽收、跨国-干线、进出口-清关、海外-海外仓配等环节,流程环节更多(全套服务,重资产可能有优势);

2)直接对接消费者,配送难度提升,还有退货问题(管理好);

3)电商卖家数量庞大且分布广泛,前端揽收商务能力要强,因为FOB正在向CIF转型。

跨境电商物流供应链生态

跨境电商物流需要多个主体协作完成,目前尚未出现可以匹敌国际四大的国内物流企业:

(1)跨境电商物流有7个环节(揽件、仓储分拣、国内清关、跨境运输、海外报关、仓储中转、海外派送),主要采用“总包-分包”模式完成全链路交付。除了国际快递和部分专线,大部分跨境电商物流公司都需要协同多个第三方物流商,以完成全链路交付。

(2)跨境物流的长期痛点,是多段运输相互割裂,导致效率低、易丢包:目前还没有一家跨境物流供应链企业具备整合全链条的能力。

因此,对货源和关键环节的把控决定了跨境电商物流服务商在价值链上的地位,以及未来的发展空间:从运营层面看,仓拣、通关是核心节点;而从竞争角度看,以货带运是抢占市场的最优策略。

跨境电商物流供应链发展趋势

趋势判断1:跨境物流玩家疫情下完善数字化产品能力,补足环节短板,未来集中度会有所提升并购加剧

跨境电商平台出现一定程度改变了传统货代的格局,跨境物流服务商本质是整合资源的生态型产品:

(1)传统货代是销售代理模式,凭借货量通过航司、船公司较低的运费成本价、折扣、返点佣金,在FOB模式下话语权较低,利润率较低;

(2)跨境电商由于SKU分散,主要通过拼箱方式完成,对全链条整合能力、数字化产品能力要求较高,跨境电商平台逐步取得定价权,实现对订单系统的全链路控制,对物流服务商的服务能力、产品多样化的能力提出挑战;

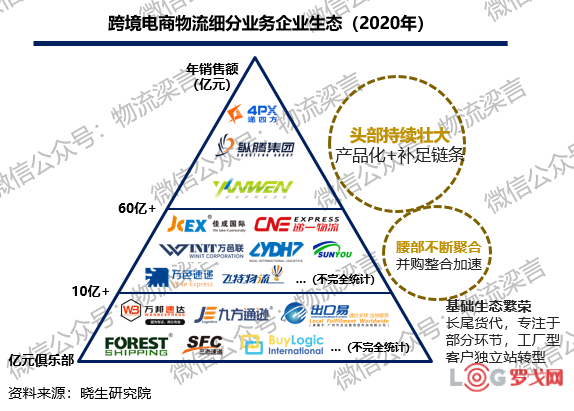

(3)纵腾、燕⽂、递四⽅三家公司构成头部第⼀梯队,未来将通过产品化+补足链条持续壮大。

(4)尤其在整体跨境电商链条中,仓拣/跨境运输环节仍有较强规模效应

趋势判断2:国内跨境电商公司崛起,国内独立三方货代巨头转型,有望迎来跨越式发展

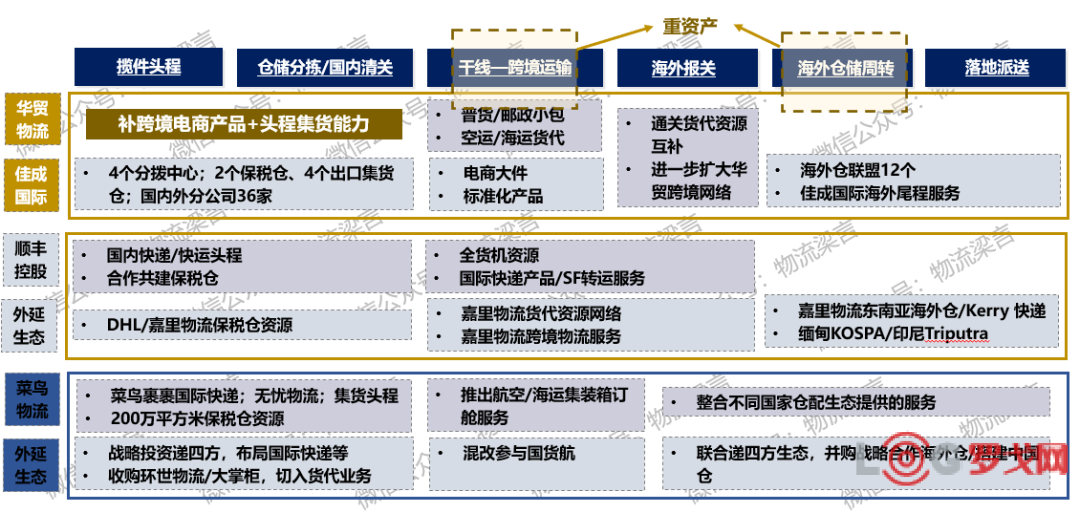

中外运、华贸物流等传统货代企业通过并购自建等方式加码跨境电商业务,寻求业务机会转型,并通过资源互补形成与货代业务干线协同:

(1)疫情推动货代去中间化加速:疫情下,供应链受到强冲击,货主倾向于直接与供应链稳定性较好,并且有舱位资源的优质货代订舱,加速了货代行业去中间化的进程;许多规模较小的二、三级货代因资金周转紧张,应收款收不回等原因被迫让客户直接与大型一级货代公司对接。

(2)FOB传统贸易向跨境电商转换:在FOB 方式为主的传统贸易下,本土货代无话语权,仅有国内段业务,对应的的服务仅从工厂至船舶,多数利润被海外货代赚走;疫情带动海外跨境电商渗透率提升,国内品牌商需要通过邮政小包、商业快递、专线物流、海外仓等模式将服务运送到消费者手上,本土货代业务转向全流程。

(3)本土货代话语权提升,利润率提升:中国产品的出海使得中国商家话语权提升,会倾向于直接选择中国本土货代,这对中国商家和中国货代企业是一个双赢的局面;传统的物流模式无法满足跨境电商客户需求,SKU 的多元化将使得更多企业按订单量生产,碎片化、短频快的物流需求对物流模式提出了新要求,物流企业毛利水平也有望提升。

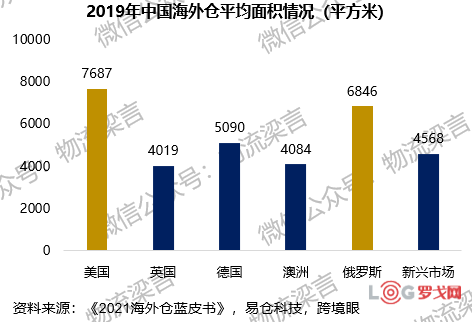

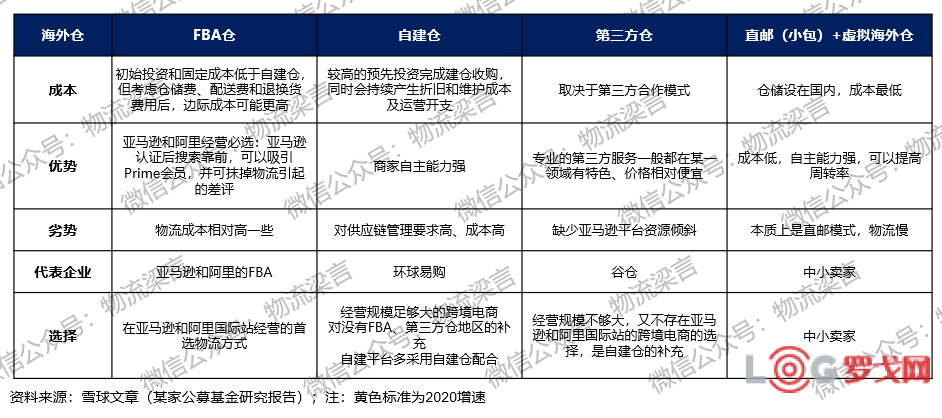

趋势判断3:直邮物流和海外仓模式共存,后疫情时代独立站服务商崛起,催化海外仓模式占比仍将持续提升

2020年由于时效保障和运费原因,直邮小包性价比下降,海外仓模式尤其是FBA仓模式占比上升。递四方、菜鸟、亚马逊鼓励FBA提前入仓,通过供应链预测补货,以满足时效及运力短缺风险。

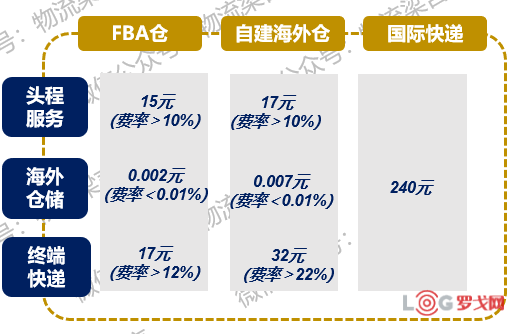

虽然海外仓模式是跨境物流综合方案的一种优化,但其本身仍具有不足。

(1)海外仓模式的优势在于:物流比肩内贸电商,下单后直接尾程配送;相比直邮模式,退换货方便;与直邮模式的干线空运相比,海外仓头程物流成本低(以海运为主,海运物流成本低)。因此构建的海外仓数量逐渐增加。

(2)海外仓模式的劣势:仅适用销量大的标准SKU;库存风险及资金周转压力大,由于FBA是需要提前备货,而FBA头程绝大部分采取海运,海运头程时效长达15~30天,因此相比直邮模式,采取海外仓模式的跨境电商卖家资金周转期要长0.5~1个月,时间线拉长也加大了库存滞销风险;增加了仓储管理费用及操作成本;相比直邮小包,海外仓税务风险相对较高(海外仓发货模式的企业基本上都是在境外实名登记注册的公司主体)。

总之,透过对这三个有关跨境电商核心问题的剖析,希望能为跨境电商、物流及供应链相关的同仁提供观测行业发展大势的“一个视角”,能让各位读者提前思考、提前判断、提前布局。